- Alphabet представит свои результаты за четвертый квартал сегодня после закрытия регулярной торговой сессии.

- В третьем квартале 2023 года EPS и выручка Alphabet превысили ожидания, но падение акций после публикации тех результатов подчеркнуло сомнения инвесторов в том, что сможет ли компания достигнуть своих целей по выручке облачного подразделения.

- Инвестируйте в 2024 году, как ведущие фонды, не выходя из дома с помощью нашего основанного на ИИ фильтра акций ProPicks. Узнать подробности

- Получите дополнительную скидку 10% на годовую и двухгодичную подписку на Pro+ по кодам PROTIPS2024 и PROTIPS20242.

Alphabet (NASDAQ:GOOGL) (NASDAQ:GOOG), материнская компания Google, сегодня опубликует свои результаты за четвертый квартал.

Инвесторы с нетерпением ждут свежей информации о росте выручки облачного подразделения и инициативах компании в области искусственного интеллекта.

InvestingPro показывает перед релизом, что прогнозы для прибыли на акцию (EPS) и выручки Alphabet высокие.

Прибыль за четвертый квартал, согласно прогнозам, составила $1,6, увеличившись на 10%, а совокупная выручка прогнозируется на уровне $85,2 млрд, что означает рост на 12% по сравнению с сопоставимым кварталом предыдущего года (г/г).

Ближайший квартальный отчет

Источник: InvestingPro

Хотя EPS и выручка Alphabet за третий квартал превысили ожидания, акции компании упали после публикации того отчета на 8% — с $136,5 до $125,61.

Это падение было объяснено неспособностью компании достигнуть цели по выручке облачного подразделения, несмотря на увеличение продаж.

Сегмент облачных услуг, который теперь получает поддержку от разработок в области ИИ, считается одним из основных драйверов роста Alphabet.

Возможное сокращение доли рынка в этом сегменте, как считается, может негативно отразиться на выручке компании, так что инвесторы уделят пристальное внимание доходам от облачных услуг в результатах за четвертый квартал.

Львиную долю выручки Alphabet обеспечивает реклама.

Наблюдатели продолжают говорить о «мягкой посадке» американской экономики, и ожидания, что цикл повышения процентных ставок завершился, могут внести положительный вклад в выручку Alphabet от рекламы по ходу этого года.

Компании, как правило, увеличивают расходы на рекламу, когда их финансовое положение становится более комфортным при начале снижения процентных ставок, и Alphabet может сильно выиграть от этого тренда.

Таким образом, для Alphabet настало время пожинать плоды своих значительных инвестиций в ИИ в сегментах облачных услуг и рекламы.

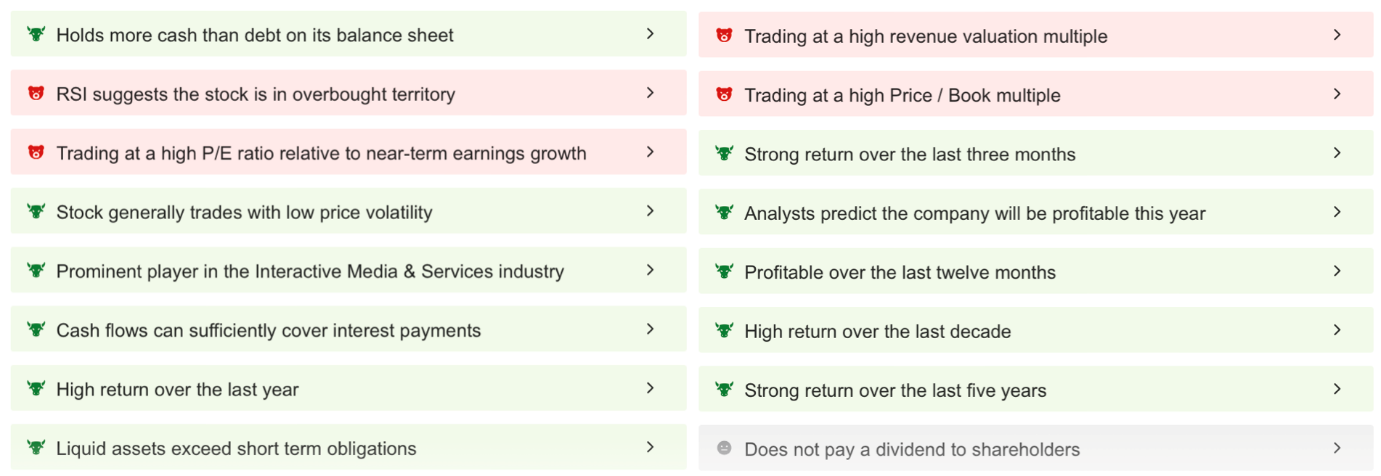

Сильные и слабые стороны Alphabet согласно ProTips

Инструмент ProTips платформы InvestingPro позволяет быстро увидеть сильные и слабые стороны Alphabet перед публикацией отчета.

Благодаря этому нам будет проще оценить, в каких областях компания добилась прогресса, а в каких — откатилась назад в финансовом плане.

ProTips вооружает нас важными данными, необходимыми для принятия инвестиционных решений.

Этот инструмент анализирует сотни сложных финансовых метрик и моделей компаний и формирует для пользователей наглядную, но при этом информативную сводку.

ProTips

Источник: InvestingPro

В случае с Alphabet, сводка ProTips показывает, что сильные стороны компании перевешивают ее слабые стороны.

Главное преимущество Alphabet заключается в том, что ликвидность на ее балансе превышает обязательства.

Это означает гибкость, благодаря которой компании будет гораздо проще справиться с возможными кризисными периодами или продолжить инвестиции.

Сопоставление Alphabet с конкурентами

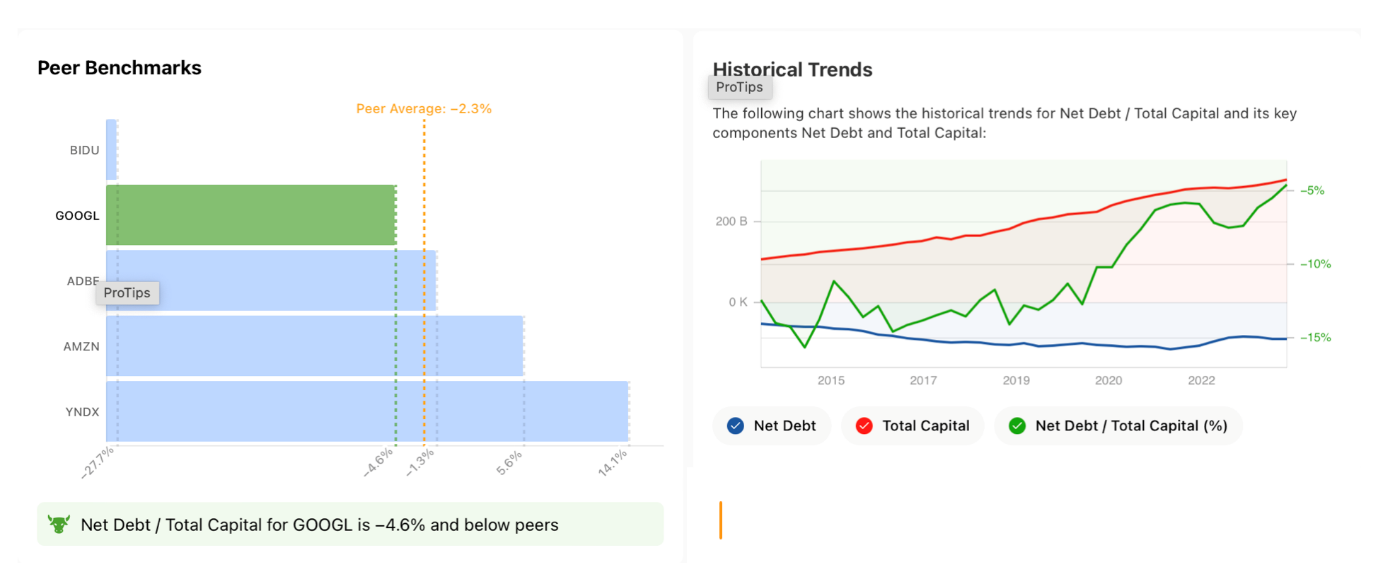

Однако, если сравнивать, у сопоставимых компаний более благоприятное соотношение чистого долга к общему капиталу.

Отношение чистого долга к капиталу: сравнение с сопоставимыми компаниями и исторические тренды

Источник: InvestingPro

Вместе с тем последние 10 лет Alphabet быстрее наращивала капитал, а ее чистый долг при этом не увеличился.

Повышение этого коэффициента, особенно в свете событий последнего года, можно считать позитивным явлением для компании с точки зрения финансовой стабильности.

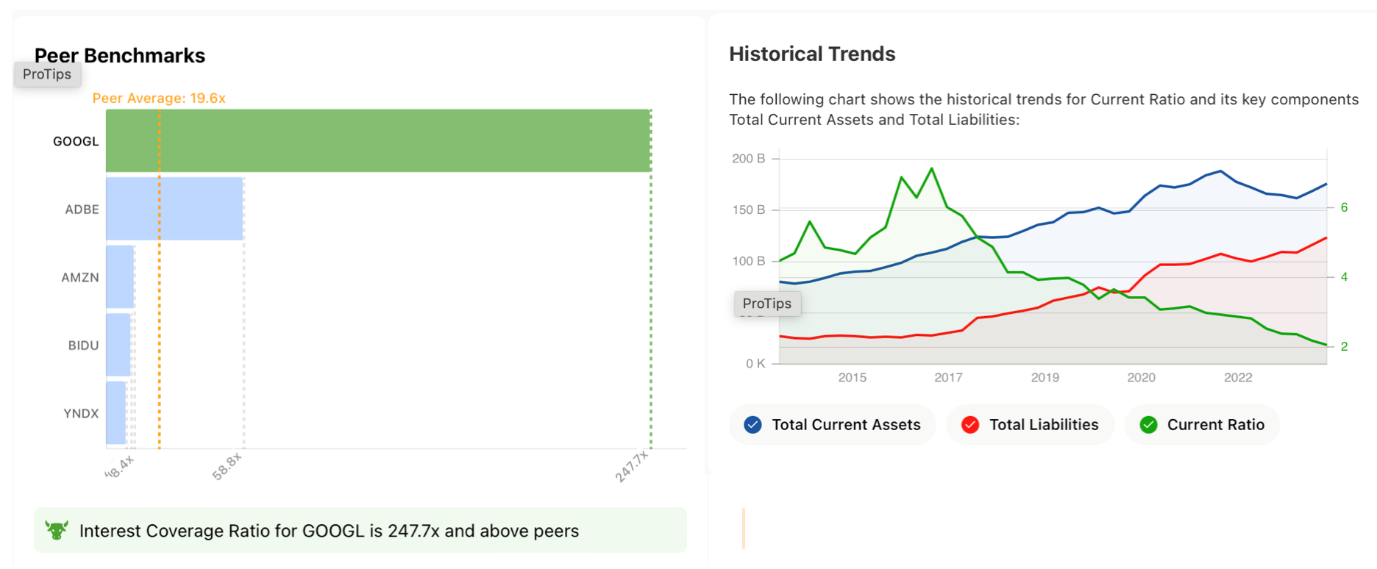

Коэффициент покрытия процентов: сравнение с сопоставимыми компаниями и исторические тренды

Источник: InvestingPro

С другой стороны, коэффициент покрытия процентов, рассчитываемый путем деления денежного потока на процентные расходы, составляет 247,7. Это очень высокий показатель, который выгодно выделяет компанию на фоне конкурентов.

У Alphabet также хорошая позиция ликвидности в краткосрочной перспективе — текущий коэффициент составляет 2. Это означает, что компания мудро распоряжается своими активами в краткосрочном периоде.

Среди других упомянутых в сводке ProTips сильных сторон — как правило низкая волатильность акций Google и сильная динамика цен в кратко- и долгосрочной перспективе.

Что касается слабых сторон, недостатком Alphabet можно назвать отсутствие дивидендов.

С технической точки зрения, в рамках долгосрочного восходящего тренда RSI демонстрирует, что акции находятся в зоне перекупленности, указывая на сохраняющуюся возможность коррекции.

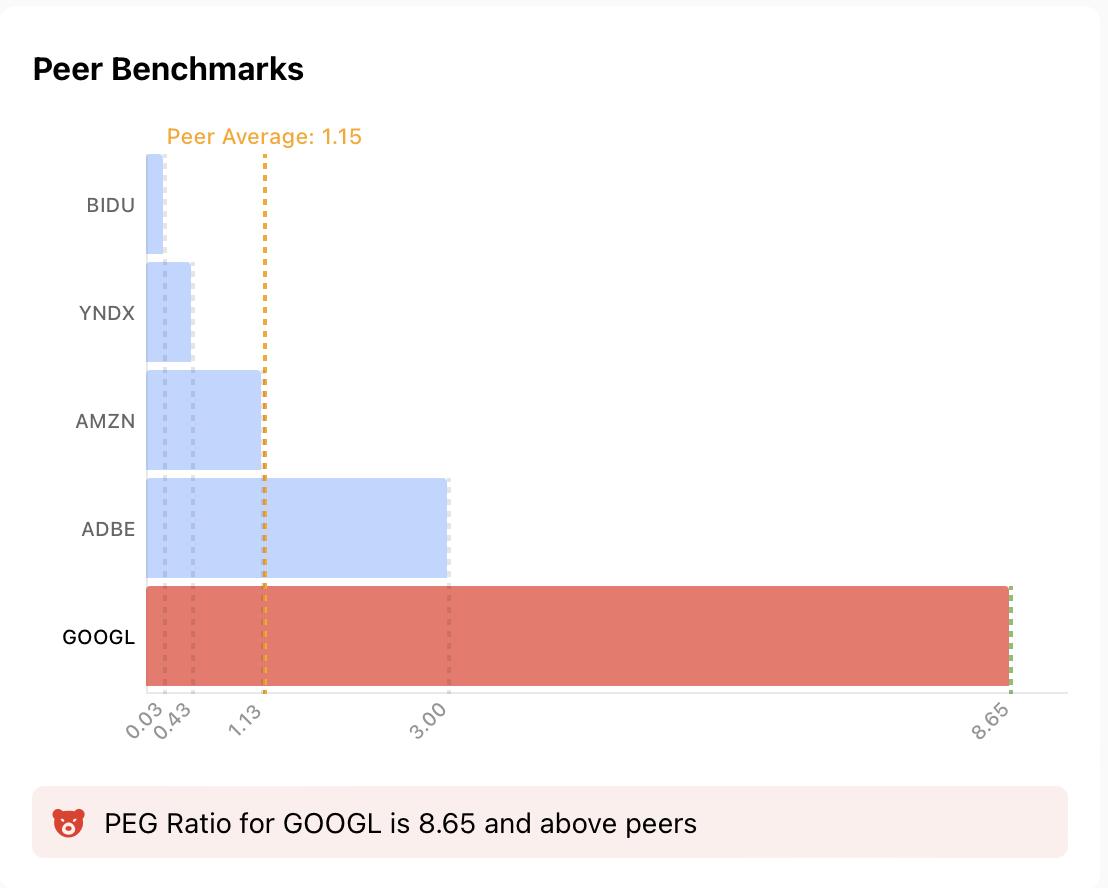

Коэффициент PEG: сравнение с сопоставимыми компаниями

Источник: InvestingPro

К слабым сторонам Alphabet также относятся высокий коэффициент P/E относительно краткосрочного роста прибыли. Текущий коэффициент составляет 8,65, что существенно выше, чем у сопоставимых компаний.

Этот показатель говорит о том, что цена акций компании остается высокой по сравнению с ее прибылью, и придает дополнительное значение публикуемым сегодня результатам за четвертый квартал.

Соответственно, более высокая, чем ожидается, выручка будет расценена как аргумент в пользу высокого P/E.

Когда ожидается, что коэффициент продолжит расти, перекупленность акций, вероятно, будет сохраняться, увеличивая вероятность коррекции.

Коэффициент EV/R

Источник: InvestingPro

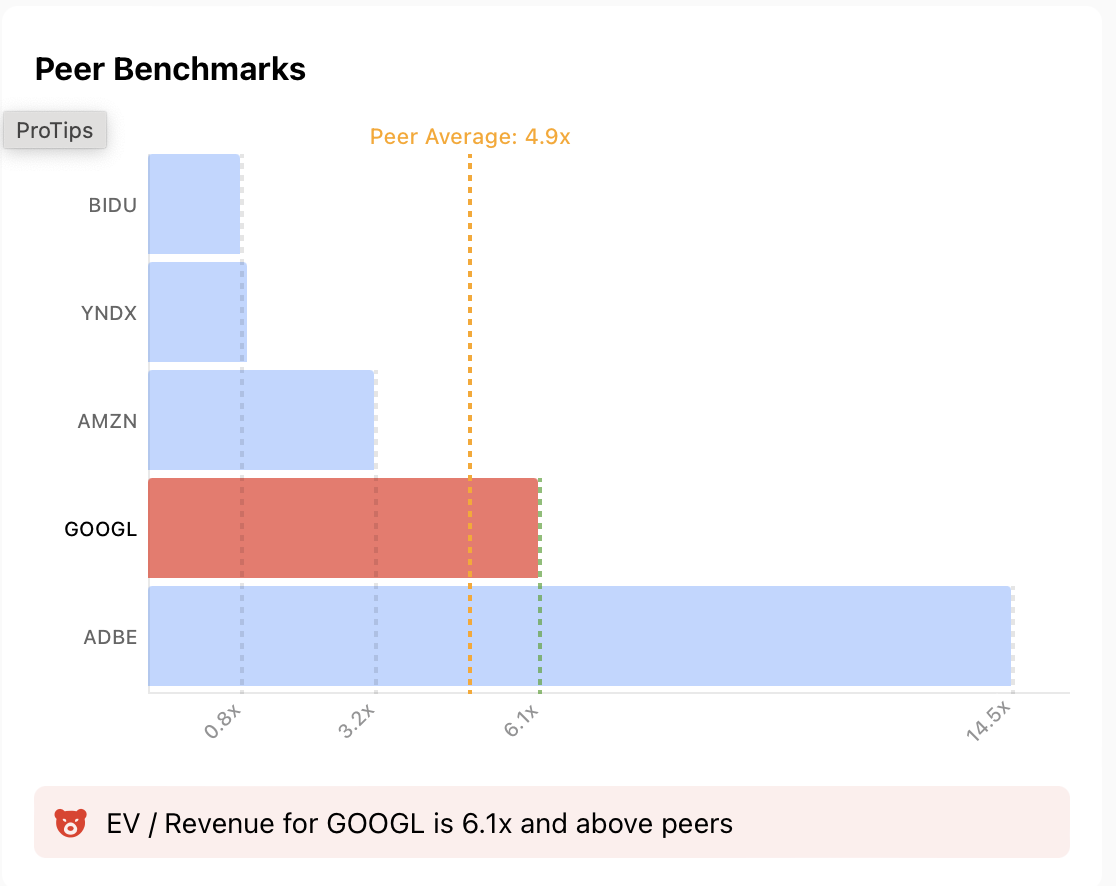

Еще одним фактором, повышающим риск инвестиций в Alphabet, является ее высокий мультипликатор к выручке.

Отношение стоимости компании к выручке (EV/R) в настоящее время составляет 6,1, что выше, чем у сопоставимых компаний.

Это увеличивает вероятность коррекции цены акций Alphabet в предстоящие периоды с учетом того, что рост выручки не ускоряется.

В добавок ко всему высокий мультипликатор к балансовой стоимости также указывает на риск коррекции.

Таким образом, на основе финансовых результатов Alphabet можно прийти к выводу, что компания находится в достаточно хорошей финансовой форе.

Тот факт, что акции компании переоценены при долгосрочном восходящем тренде и сильных финансовых показателях, может также означать сохраняющуюся уверенность инвесторов в компании.

Технические перспективы: акции Alphabet уткнулись в уровень сопротивления

Акции Alphabet выросли в сторону $153 перед публикацией отчета, сохранив позитивные перспективы.

Акции Alphabet

Согласно последнему анализу, акции могут вырасти в сторону зоны растяжения Фибоначчи $166–188, если сумеют удержаться выше последнего пика $150.

Если же по итогам недели они закроются ниже $150, риск коррекции увеличится, и на этот раз цена бумаг может упасть вплоть до $125.

***

Инвестируйте по-новому в 2024 году с инструментом ProPicks

Институциональные инвесторы и инвесторы-миллиардеры по всему миру первыми начали задействовать технологии ИИ, активно используя, разрабатывая и подстраивая их под свои потребности, что позволяет им увеличивать доходность и минимизировать убытки.

Теперь их примеру могут, не выходя из дома, последовать пользователи InvestingPro с помощью нашего нового флагманского фильтра акций ProPicks, разработанного на базе технологий ИИ.

С нашими шестью стратегиями, включая популярнейшую стратегию «Техтитаны», которая за последние 10 лет опередила рынок на 952%, инвесторы теперь каждый месяц смогут в несколько кликов получать лучшую подборку акций на рынке.

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.

***

От редакции: Новогодняя распродажа продолжается! Только до 05.02 у вас есть уникальный шанс купить инструментарий для профессиональных инвесторов InvestingPro с дополнительной 10%-ной скидкой к уже имеющимся 50% off на сайте! Для этого вам нужно ввести специальный код купона RUINVESTOR0124 при приобретении InvestingPro!