Bitcoin восстанавливается выше $70 000 после заявлений Трампа

- Цены на золото снизились по итогам прошлой недели на фоне корректировки ожиданий относительно ставок ФРС.

- Трейдеры ждут заседаний центробанков (Банка Японии и ЕЦБ), индексов PMI и данных по ВВП и PCE в США.

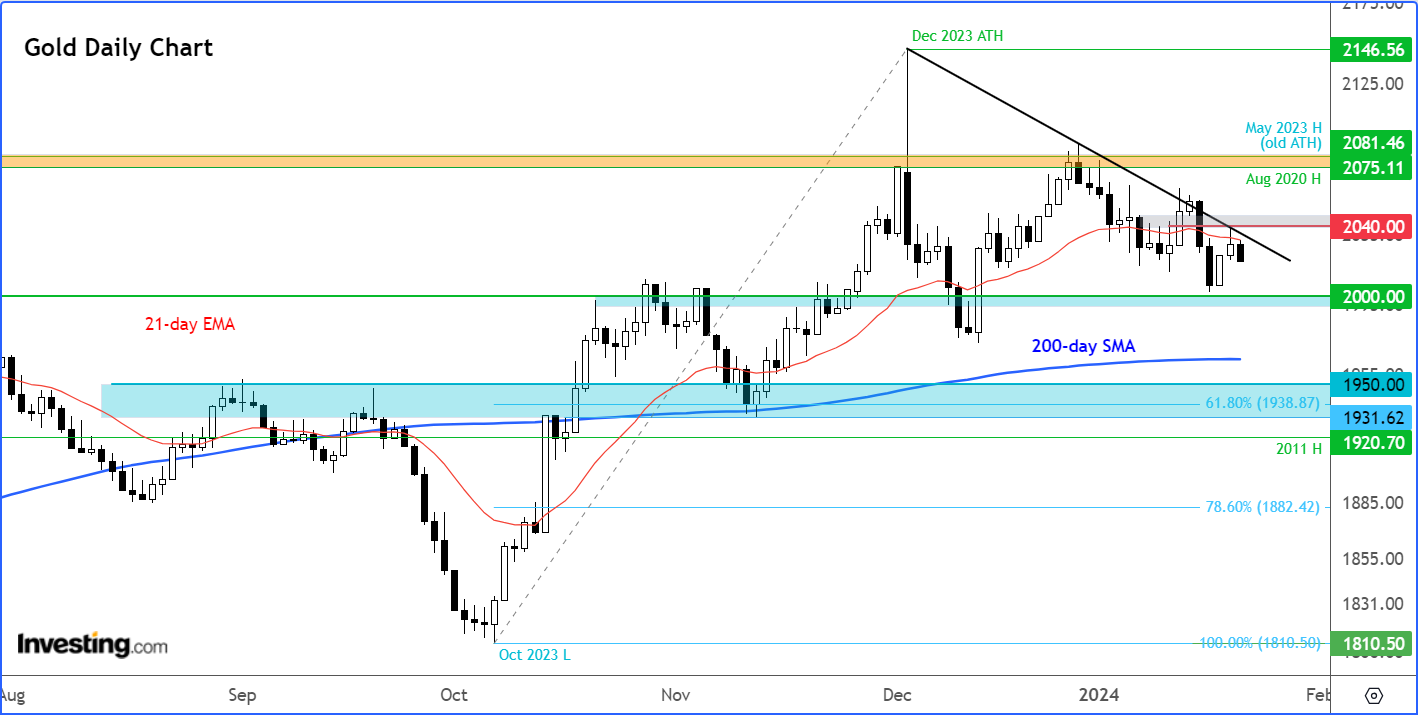

- Графики указывают на возможное возобновление «бычьего» тренда при пробое выше линии краткосрочного «медвежьего» тренда.

- Создать опережающий рынок портфель стало проще, чем когда-либо, благодаря ProPicks. Оформите подписку и получите доступ к шести стратегиям, обогнавшим рынок на трехзначный процент за последние 10 лет!

Цены на золото снизились по итогам прошлой недели и остаются на отрицательной территории за январь, а значит и за истекшую часть года. В последние три месяца 2023 года цены на этот металл росли благодаря ожиданиям того, что ФРС начнет понижать процентные ставки раньше, чем на то указывали ее точечные графики.

В этом году ожидания в отношении ставок были скорректированы в «ястребиную» сторону, вследствие чего цены на золото упали, а доходность облигаций выросла. Несколько недель назад рынок считал почти гарантированным снижение ставок в марте. Теперь же об исходе этого заседания остается только гадать, если судить по инструменту Investing.com для мониторинга ставок ФРС.

Корректировке ожиданий способствовали сильные макроданные и «ястребиные» комментарии руководителей ФРС. Однако это не помешало фондовым рынкам достигнуть новых рекордных максимумов благодаря ралли акций технологического сектора.

Доллар показал лишь скромное восстановление, а цены на золото снизились не так сильно. Так что не исключено, что «бычий» тренд золота возобновится, как только завершится корректировка ожиданий.

Однако я не буду забегать вперед и лучше дождусь нужного «бычьего» сигнала от графиков, прежде чем думать о длинных позициях в свете «ястребиных» высказываний все большего числа руководителей ФРС.

На каких темах сосредоточены трейдеры на этой неделе?

Краткосрочное направление цен на золото на этой неделе будет подвержено повышенной волатильности с учетом заседаний Банка Японии и Европейского центрального банка (ЕЦБ) и публикации ключевых макроданных в США.

-

Решение по ставкам Банка Японии

Вторник, 23 января

Банк Японии вряд ли изменит уровень процентных ставок на предстоящем заседании, но может сделать это в первой половине текущего года. Опубликованные за последнее время макроданные, в том числе слабые цифры по инфляции и зарплатам, вряд ли побудят центробанк к действиям.

Если позиция Банка Японии окажется еще менее «ястребиной», чем ожидается, золото может получить поддержку. С другой стороны, конкретные сигналы о завершении политики отрицательных ставок, вероятно, негативно отразятся на золоте, поскольку в этом случае вырастет доходность японских гособлигаций.

-

Производственные индексы PMI

Среда, 24 января

Публикуемые в среду индексы PMI для разных стран позволят получить представление о состоянии мировой экономики в начале года и, возможно, будут использованы трейдерами в качестве косвенных индикаторов спроса на различные сырьевые товары.

В последнее время опасения относительно экономических условий в Китае и Европе сдерживали цены на сырье и фондовые индексы с большим сырьевым компонентом, включая FTSE 100 и China A50.

Тем временем, ориентированные на технологический сектор индексы, в том числе американский NASDAQ 100 и немецкий DAX 40, показывают опережающую динамику на фоне ожиданий того, что замедление мировой экономики спровоцирует понижение процентных ставок. В этих условиях с затруднениями также столкнулись основные металлы, в том числе медь, что оказывает давление на серебро и, в меньшей степени, золото.

Какие же условия складывались в экономике в начале этого года, согласно менеджерам по снабжению в производственной сфере и сфере услуг?

Индексы PMI — опережающие экономические индикаторы, и инвесторы придают им большое значение. Если реакция рисковых активов на PMI будет положительной, это должно поспособствовать укреплению иностранных валют против доллара и обеспечить поддержку для золота.

-

Решение по ставкам ЕЦБ

Четверг, 25 января

На золото может также повлиять предстоящее решение по ставкам ЕЦБ.

Если позиция ЕЦБ будет более мягкой, чем ожидается, доходность европейских облигаций, скорее всего, снизится, а это в свою очередь окажет поддержку активам с низкой и нулевой доходностью, в том числе золоту и серебру. Однако рынок настроился на «ястребиные» сигналы от ЕЦБ после того, как на прошлой неделе несколько представителей центробанка, вслед за ФРС, дали отпор ожиданиям скорого снижения ставок.

Если в США это в основном связано с относительной устойчивостью экономики, то в других регионах, особенно в Великобритании и еврозоне, главную роль играют опасения о том, что инфляция может оказаться более непокорной с учетом сохраняющегося повышенного давления на зарплаты.

Президент ЕЦБ Кристин Лагард дала понять, что стоимость заимствований, возможно, будет снижена летом, а не весной, а другие руководители центробанка выразили беспокойство по поводу зарплат. Остается ждать дальнейших сигналов от предстоящего заседания ЕЦБ.

-

Данные по ВВП и PCE в США

Четверг и пятница, 25 и 26 января

Сильнее всего на золото, а цены на него деноминированы в долларах, вероятно, повлияют макроэкономические отчеты США. После более высоких, чем ожидалось, данных по ИПЦ, занятости и розничным продажам, опубликованных за последние две недели, доллар демонстрировал рост, оказывая давление на золото.

Инвесторы снова забеспокоились о том, что ФРС будет склонна дольше удерживать высокие процентные ставки, после того как управляющий ФРС Кристофер Уоллер заявил о желательности осторожного подхода и предостерег от спешки с понижением ставок в краткосрочной перспективе.

Если данные по ВВП будут свидетельствовать об устойчивости американской экономики, ожидания скорого понижения ставок еще больше ослабнут. По этой причине «быки» на рынке золота будут надеяться на слабость макроданных, в том числе публикуемого в четверг отчета по ВВП и выходящего на день позднее базового ценового индекса расходов на личное потребление (PCE).

Теханализ

Золото – дневной таймфрейм

Цены на золото оказались меж двух огней. Но их краткосрочное направление прояснится, как только они совершат пробой выше линии краткосрочного «медвежьего» тренда около района $2040 («бычий» сценарий) либо уверенный пробой ниже ключевой горизонтальной поддержки в районе отметки $2000 («медвежий» сценарий).

Несмотря на краткосрочные затруднения, базовый тренд остается «бычьим», если проигнорировать динамику последнего времени.

После формирования дна в октябре на уровне $1810 цены на золото достигли несколько более высоких минимумов и пары более высоких максимумов, включая рекордный максимум в декабре. В середине октября цены поднялись выше 200-дневной скользящей средней и с тех пор удерживаются выше нее.

Торговые идеи

Четкий пробой выше краткосрочного «медвежьего» тренда должен повлечь за собой новую волну технических покупок выше этого уровня. В сложившейся ситуации я буду ждать роста выше района $2040–2050, прежде чем подумать об открытии длинных позиций.

Последний максимум находится около $2062, и он станет первой целью для «быков». При потенциальном росте выше этого уровня цены достигнут более высокого максимума. В этом случае может последовать ралли в сторону следующего района сопротивления между $2075 и $2080. Далее первым важным уровнем будет декабрьский пик $2146.

Что касается «медвежьего» сценария, четкий пробой поддержки $2000 может повлечь за собой падение к 200-дневной MA на $1964. Ниже 200-дневной MA следующий потенциальный уровень поддержки расположен между $1930 и $1950, где уровень сопротивления совпадает с уровнем коррекции Фибоначчи 61,8% для роста с октября, что делает этот район важным для «быков».

Принимать непростые решения в 2024 году станет проще благодаря нашему фильтру акций на базе технологий ИИ.

Вам знакомо чувство растерянности при мысли о том, какие акции купить?

К счастью, пользователей ProPicks это чувство больше никогда не посетит. Этот инструмент на базе передовых технологий ИИ охватывает шесть опережающих рынок стратегий отбора акций, включая нашу флагманскую стратегию «Опереди S&P 500», которая опередила рынок за последние 10 лет на 829%.

Оформите подписку на Pro и Pro+ со скидкой до 50% и больше никогда не пропускайте «бычьи» рынки, не зная, какие купить акции.