Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

Специально для Investing.com

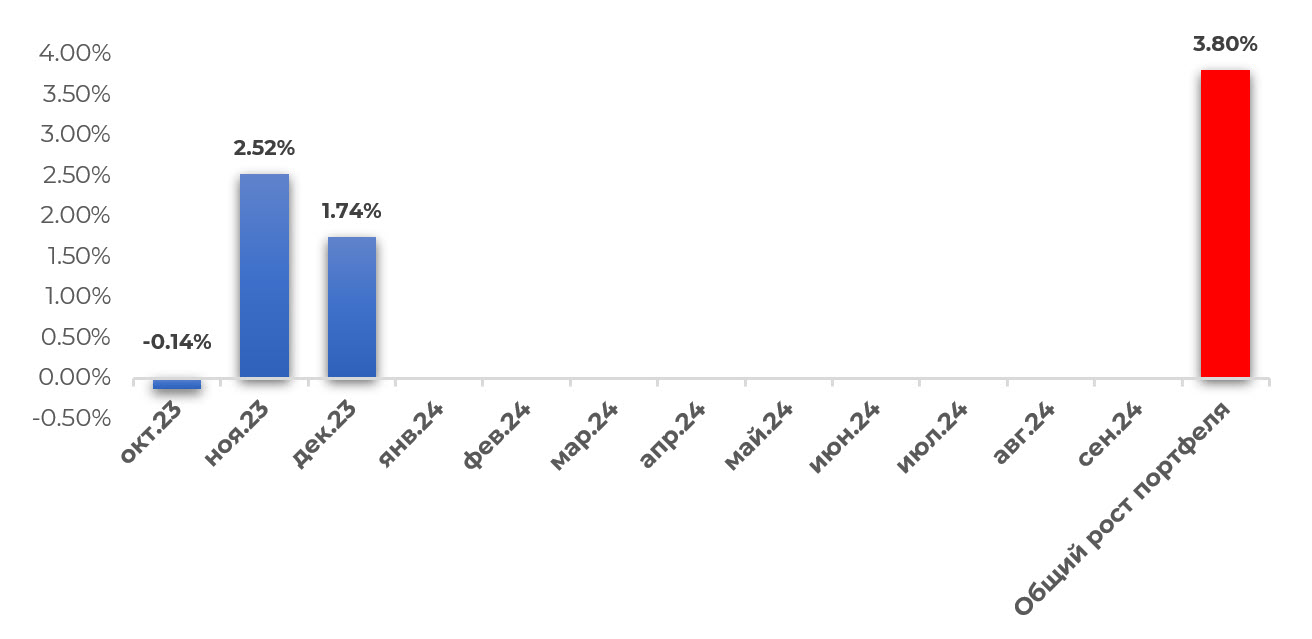

Общий рост портфеля составил 3,80% (за полгода).

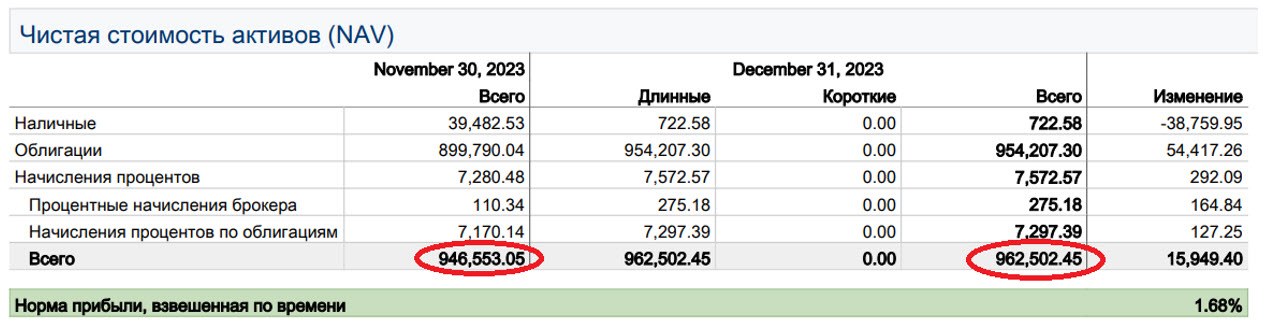

В декабре портфель вырос на 1,74%.

С $946 553,05 до $962 502,45.

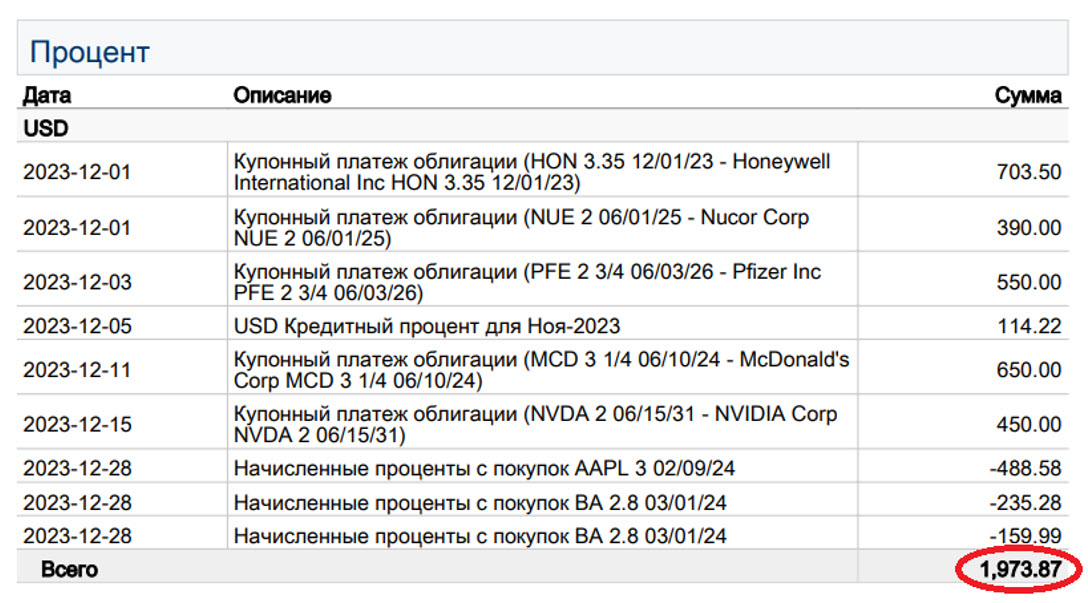

В декабре общий процентный доход составил $1 973,87, из них $114,22 процента на свободный остаток, $2 743,5 – купоны по облигациям и -$883,85 – уплаченный НКД после покупки новых облигаций.

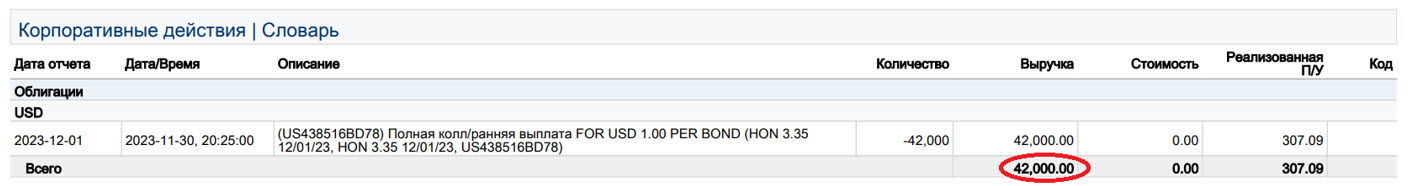

В декабре были погашены облигации Honeywell International (NASDAQ:HON) на сумму $42 000.

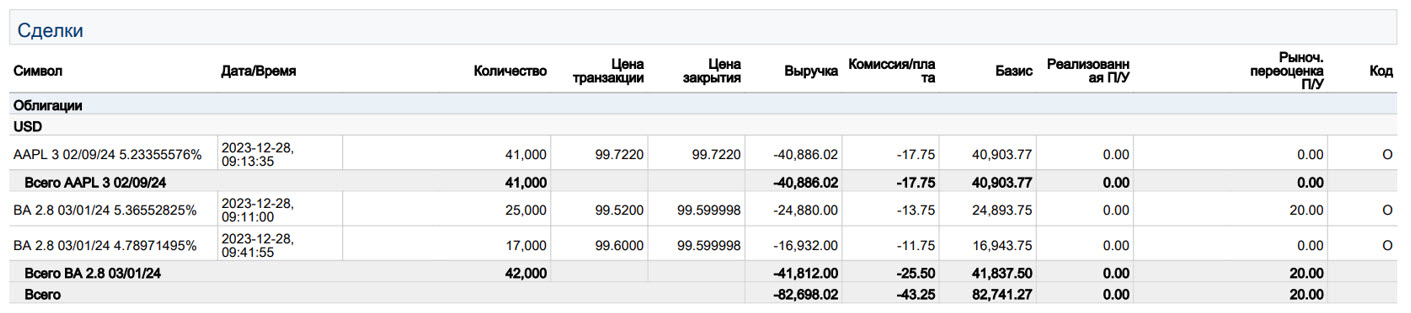

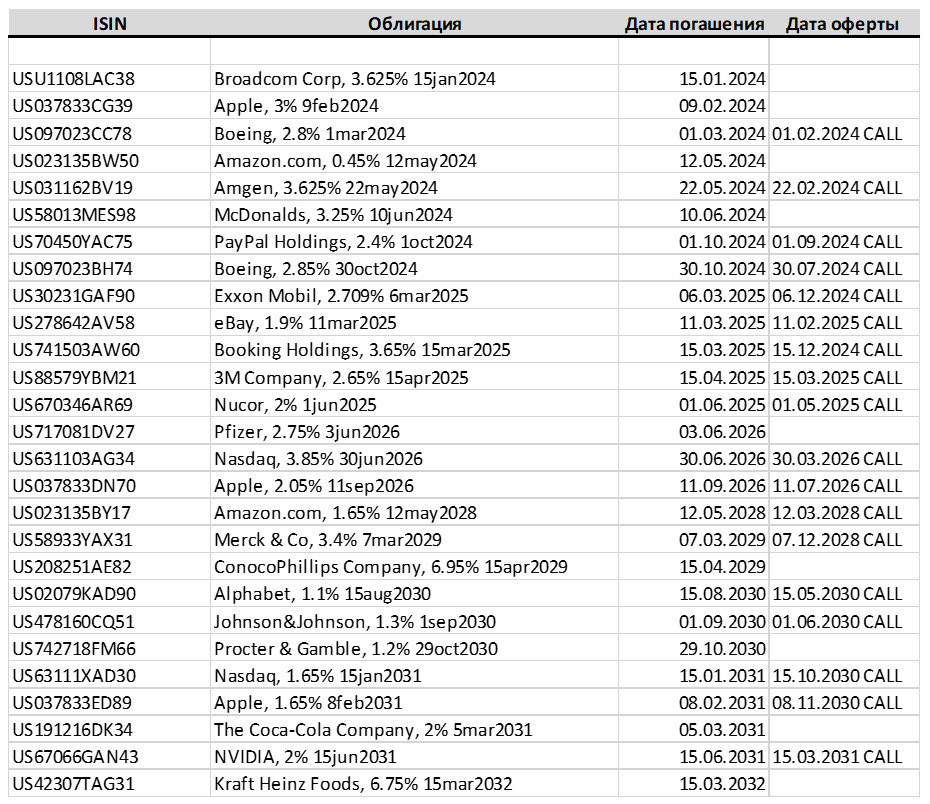

В декабре были докуплены короткие облигации Apple (NASDAQ:AAPL), 3% 9feb2024 (US037833CG39) и Boeing (NYSE:BA), 2.8% 1mar2024 (US097023CC78) с датами погашения 09.02.2024 и 01.03.2024 соответственно.

Было принято решение докупить короткие облигации для того, чтобы дождаться коррекцию на рынке и иметь возможность в течение последующих трех месяцев зайти в длинные облигации на коррекции.

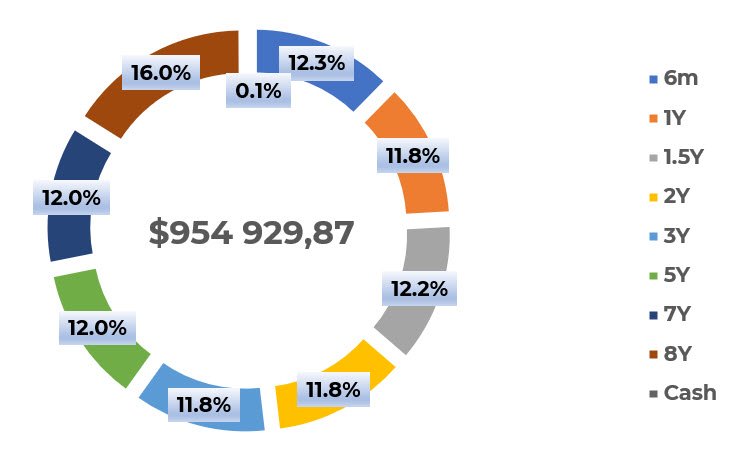

Распределение облигаций в портфеле по срокам на конец декабря выглядит следующим образом:

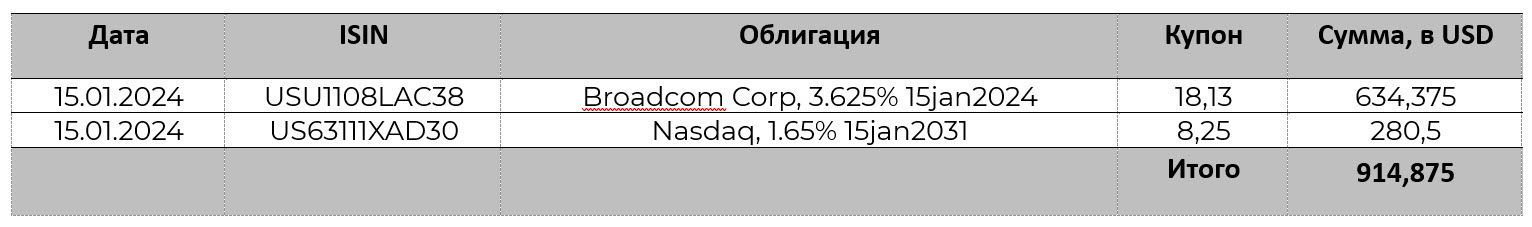

В январе ожидаются выплаты:

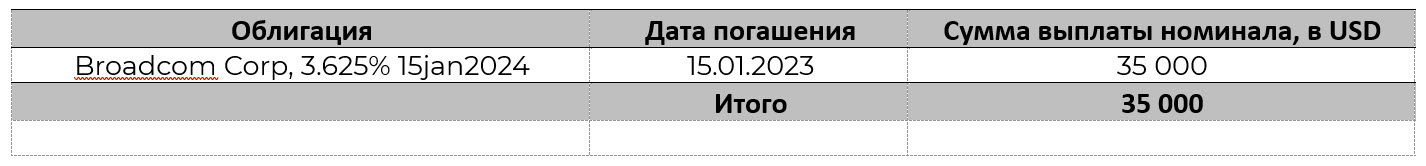

Ожидается погашение:

На конец декабря в портфеле 27 выпусков, на 23 эмитента.

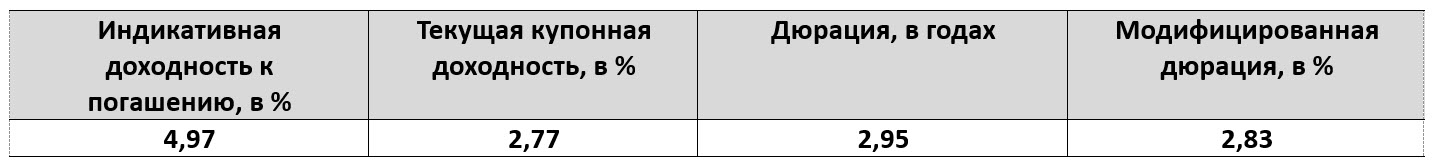

Ключевые параметры портфеля

Комментарий по рынку

В декабре состоялось очередное заседание ФРС США. Как и ожидалось, базовую процентную ставку сохранили в пределах 5,25–5,5%. Однако одновременно с этим регулятор пересмотрел свой прогноз по инфляции в сторону снижения на 2023–2024 годы.

Прогноз по инфляции в 2023 году пересмотрели с 3,3% до 2,8%, а в 2024 году — с 2,5% до 2,4%. Также регулятор ожидает небольшое повышение безработицы с 3,8% в 2023 году до 4,1% в 2024 году.

Это стало важным сигналом для рынков о том, что ФРС США наконец увидела результаты проводимой жесткой монетарной политики и ожидает дальнейшего снижения инфляции и возвращения ее к таргету – 2%, вероятно, уже в 2025 году.

Пересмотр прогноза ФРС США по инфляции и стал триггером к значительному снижению доходностей облигаций по всей кривой. В частности, доходность эталонной десятилетней государственной облигации в декабре снизилась с 4,33% до 3,86%.

Что дальше

В январе (31/01/2024) состоится очередное заседание ФРС США. Регулятор снова примет решение по процентной ставке. Наиболее вероятный сценарий — сохранение ставки без изменения. При этом вероятность сценария ее снижения в ближайшей перспективе выше, чем сценарий повышения.

Согласно динамике фьючерсов на изменение ставки, рынки ожидают, что на январском заседании она останется в диапазоне 5,25–5,5% с вероятностью 91%. При этом уже в марте ожидается первое снижение базовой ставки до уровня 5–5,25% с вероятностью 71%.

На конец года рынки ожидают снижения ставки до 3,75%–4%.

Подтверждающими факторами возможного снижения базовой ставки регулятором, помимо замедления инфляции, будет умеренный рост безработицы до сбалансированного уровня 4–4,1%, а также замедление роста экономики США.

P.S. Если вкратце, в декабре подготавливали почву для предстоящей коррекции на долговом рынке, чтобы нарастить объем длинных облигаций в портфеле, увеличив его дюрацию. Это позволит получить относительно высокую доходность при минимальном риске, учитывая, что все облигации в портфеле очень консервативные.

Также приоткрою карты. По мере снижения потенциала роста облигаций постепенно буду переходить в акции частью депозита. Появится больше драйва ;)

Также напоминаю, что данная стратегия крайне консервативная. Основная задача клиента, для которого она реализуется – сохранение капитала.

Всем удачных инвестиций!

***

От редакции: Если вы ищете платформу, которая позволит вам с легкостью анализировать рыночные инструменты и отбирать именно те, которые подходят для вашего портфеля и вашего стиля инвестирования, предлагаем вам воспользоваться InvestingPro.

А мы дарим вам купон на дополнительную скидку 10% на годовую подписку: PROMONEY1223.

Не забудьте ввести код купона в специальное поле при оформлении и оплате подписки!