Citi: акции Nvidia «вероятно превзойдут рынок во 2П26»

• Золото сохраняет позитивный настрой, удерживаясь выше долгосрочной поддержки $2050 после роста до $2148 в начале декабря.

• Увеличение спроса на золото объясняется растущими ожиданиями того, что Федеральная резервная система приступит к снижению процентных ставок в марте 2024 года.

• Инвесторы сейчас ждут снижения ставок на 150 базисных пунктов. Это свидетельствует в пользу того, что 2024 год может сложиться для золота удачно.

• Как обогнать рынок в 2024 году? Позвольте сделать всю работу за вас нашему инструменту ProPicks на базе технологий ИИ и никогда больше не пропускайте «бычьи» рынки. Узнать подробности

В ходе последней недели года золото сохраняет позитивный настрой, удерживаясь выше долгосрочного сопротивления.

В первой половине декабря цены взлетели до рекордной отметки $2148, но затем совершили частичный откат вследствие фиксации прибыли. Во второй половине месяца цены начали восстанавливаться.

Увеличение спроса на золото объясняется растущими ожиданиями того, что Федеральная резервная система (ФРС) приступит к снижению процентных ставок в марте 2024 года.

Эти ожидания привели к снижению доходности трежерис. Тем временем, спрос на доллар США снизился. На этом фоне цены на золото смогли восстановиться до уровней начала декабря.

С учетом складывающейся ситуации инвесторы ожидают, что ФРС может снизить процентные ставки на целых 150 базисных пунктов начиная с марта 2024 года.

Это свидетельствует в пользу того, что наступающий год будет годом сырьевых рынков, поддерживая «бычьи» перспективы золота — сырьевого товара с самым большим объемом торгов.

Статус «тихой гавани» оказывал золоту поддержку на протяжении всего 2023 года на фоне эскалации геополитических рисков. В 2024 году конфликты в Украине и секторе Газа, вероятно, продолжатся, поддерживая «бычьи» перспективы этого драгоценного металла.

Если посмотреть на график спотовых цен на золото, разворот вверх с уровня $1970 на прошлой неделе позволил ценам продолжить начавшееся в октябре восстановление.

Цены смогли завершить неделю выше долгосрочной зоны сопротивления между $2030 и $2050.

Если посмотреть на динамику во второй половине 2023 года, то первоначальная попытка роста выше этой зоны сопротивления в декабре не увенчалась успехом, однако в настоящее время наметился более прочный восходящий тренд.

Если золоту удастся завершить 2023 год выше последнего максимума на закрытии в районе $2070, восходящий импульс, возможно, продолжит усиливаться в течение первой недели января.

В этом случае внимание к себе привлечет «бычья» линия, протянувшаяся до $2200 согласно уровням Фибоначчи. Промежуточное сопротивление по пути ожидается на $2115 и $2150.

На дневном таймфрейме краткосрочная экспоненциальная скользящая средняя (EMA) поддерживает позитивные перспективы, а стохастический RSI указывает на небольшое пространство для роста.

В нижней зоне ближайшая поддержка находится на $2035. Это важный уровень, поскольку он совпадает с границей 8-дневной EMA и долгосрочной линией сопротивления.

При его пробое фаза коррекции может продолжиться до уровня $1970, который соответствует 3-месячной EMA.

Однако благодаря уверенности в перспективах сырьевых рынков на 2024 год потенциальные откаты, вероятно, останутся ограниченными и будут рассматриваться как возможность для покупки.

Доллар: американская валюта продолжает снижаться

Что касается доллара, опубликованные на прошлой неделе данные свидетельствовали о дальнейшем ослаблении инфляционного давления, а это увеличивает вероятность более скорого, чем ожидалось, снижения ставок ФРС.

С другой стороны, снижение годовых темпов инфляции ниже 3% — важнейший показатель того, что жесткая денежно-кредитная политика начинает работать.

В декабре доллар продолжил начавшееся в ноябре снижение, упав к 101 и достигнув минимальных уровней за последние пять месяцев.

На ослабление индекса доллара также указывает снижение доходности ключевых трежерис до минимальных уровней с июля.

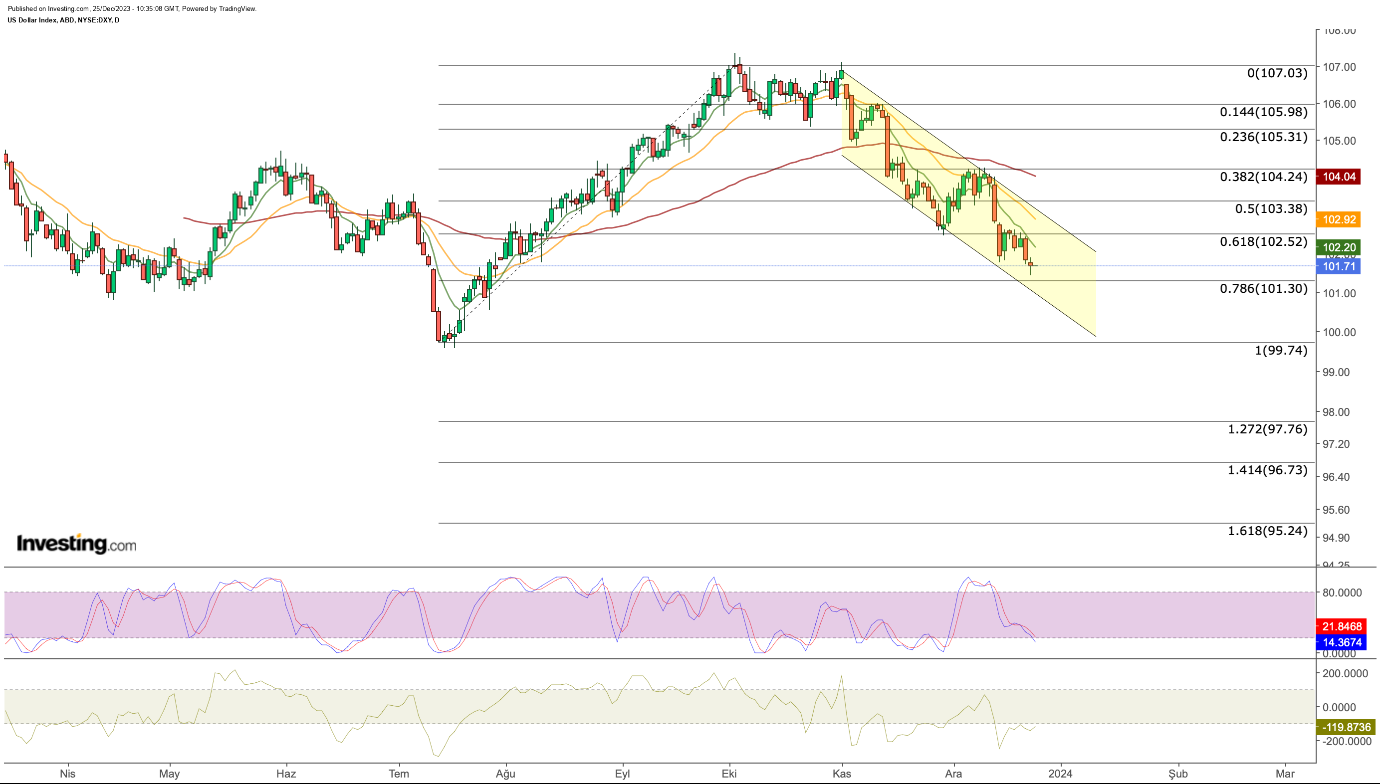

С технической точки зрения, DXY, как мы можем видеть, с ноября двигался в рамках резко ускоряющегося нисходящего канала и достиг уровня Фибоначчи 0,786 (101,3), который можно считать важной линией поддержки, отталкиваясь от недавнего восходящего тренда.

При ответных покупках на данном этапе индекс доллара может вырасти в сторону уровня 102,5, совпадающего с верхней границей канала.

И все же, если только его текущие перспективы не изменятся, нисходящий тренд DXY, вероятно, продолжится в рамках канала.

При недельных закрытиях ниже поддержки 101,3 станет важным июльский минимум в районе 99, и его потенциальный пробой может спровоцировать снижение к уровню 95.

***

Принимать непростые решения в 2024 году станет проще благодаря нашему фильтру акций на базе технологий ИИ.

Вам знакомо чувство растерянности при мысли о том, какие акции купить?

К счастью, пользователей ProPicks это чувство больше никогда не посетит. Этот инструмент на базе передовых технологий ИИ охватывает шесть опережающих рынок стратегий отбора акций, включая нашу флагманскую стратегию «Технологические титаны», которая опередила рынок за последние 10 лет на 670%.

Оформите подписку и больше никогда не пропускайте «бычьи» рынки, не зная, какие купить акции.

И не забудьте воспользоваться купоном на дополнительную скидку 10% от нашей редакции при оформлении двухгодовой подписки: RUINVESTOR0124.

Дисклеймер: Автор не держит позиций по упомянутым в статье активам.