США объявили Украине демарш из-за атаки на российский нефтяной порт

Вчерашний день снова сильно удивил инвесторов. ЕЦБ и Банк Англии дали отпор ожиданиям относительно понижения ставок, и это вызывает больше вопросов, чем дает ответов, если говорить о причинах, побудивших ФРС раскрыть свои карты на данном этапе.

К сожалению, нам придется ждать еще десять лет, пока не будут опубликованы исторические протоколы, из которых мы узнаем все подробности произошедшего, но сейчас мы можем лишь догадываться.

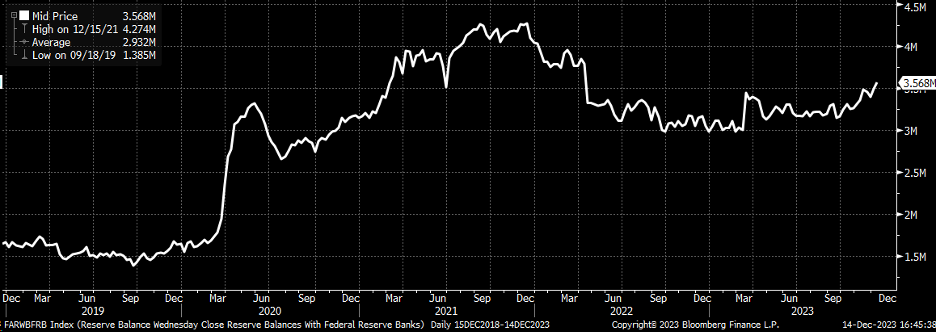

Вчера мне пришла в голову такая мысль: операции обратного РЕПО во многом ограничили эффективность QT, и ФРС своим объявлением о планах понижения ставок, возможно, сможет наконец-то вывести деньги из этого механизма и убрать этот излишек из системы. Сейчас эта избыточная ликвидность остается на рынке и, видимо, снова попадает в акции в виде занятых средств.

Но теперь, с учетом ожидаемого снижения ставок, инвесторы, возможно, начнут выводить эти средства с рынка, пока Джанет Йеллен продолжит выпускать долговые обязательства на триллионы долларов. По имеющимся оценкам, только за первый квартал Министерство финансов США выпустит долговые обязательства на $816 млрд. Объемы обратного РЕПО на настоящий момент составляют $769 млрд, снизившись с уровня более $2,2 трлн.

Многие инвесторы, возможно, не заметили, что Пауэлл упомянул о планах сократить портфель и продолжить проводить QT для снижения резервов в системе. Как только объемы по обратному РЕПО выровняются, резервы начнут сокращаться. Сейчас резервы то растут, то снижаются, подобно рынку.

Ставка РЕПО меняется вместе с ключевой ставкой и сейчас составляет 5,3%. Если есть опасения, что ставки будут снижаться, то, пожалуй, имеет смысл перевести часть этих денег в активы с более высокими ставками, пока есть такая возможность.

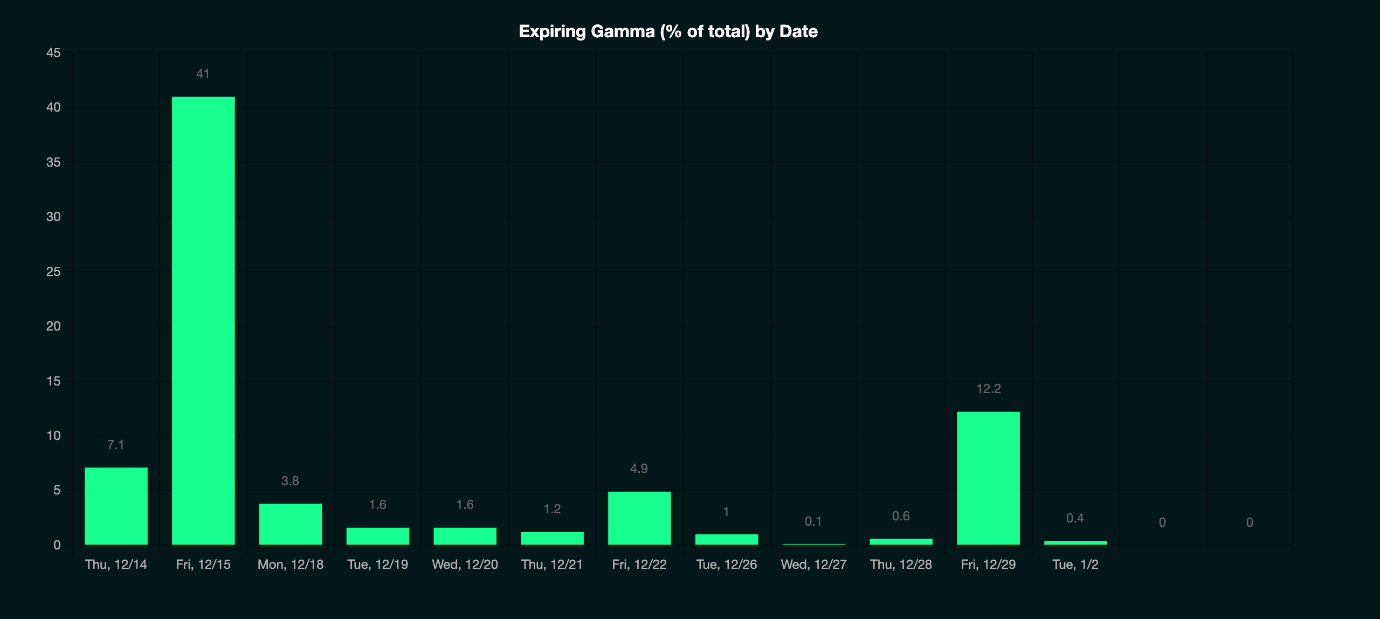

Однако вернемся к сегодняшнему дню, а сегодня ожидается масштабная экспирация опционов — самая крупная в этом году. С рынка уйдет много гаммы (41%), а это означает некоторую дестабилизацию.

Источник: Gammalabs

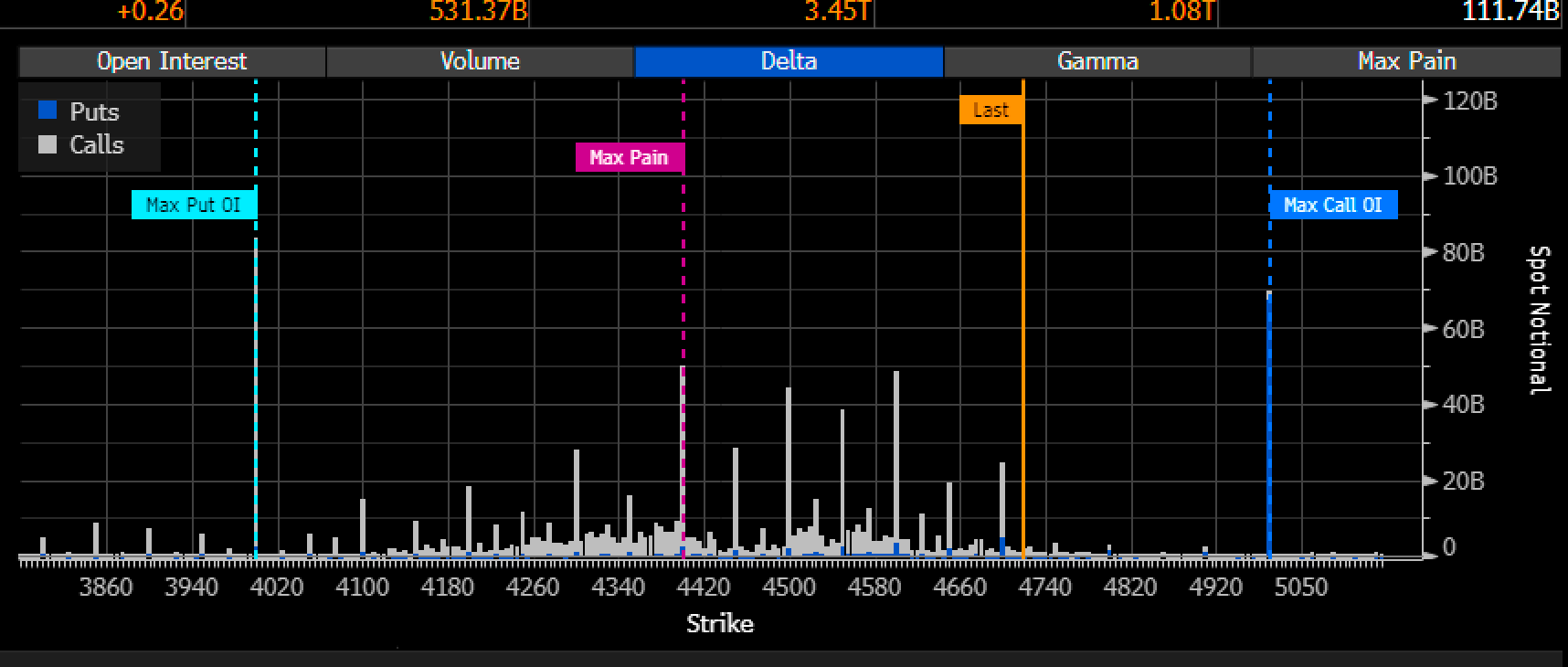

Точный размер чистой номинальной дельты, по которой наступает экспирация, я назвать не могу, но, если посмотреть на этот график, можно предположить, что дельты колл с истекающим сроком сегодня больше, чем дельты пут.

Мне также не известно позиционирование маркет-мейкеров, и мы не знаем, сколько продали коллов клиенты. И все же, я могу предположить, что после сегодняшней экспирации опционов у маркет-мейкеров будет приличное количество фьючерсов и акций к продаже, только по S&P 500, конечно же.

Источник: Bloomberg

Больше добавить особо нечего. С точки зрения структуры, создается впечатление, что это ралли на песке. Исходя из моего анализа, нынешнее ралли рынка было первоначально вызвано большой отрицательной гаммой, после чего его поддержали системные потоки, что привело к сдавливанию и продажам волатильности, и теперь наступает экспирация опционов. Пока рынок не преодолеет сегодняшнее препятствие, мне будет очень трудно судить, сколько в этом ралли настоящего и сколько в нем механики.

Некоторым это может быть трудно понять, но я следую определенному процессу, и, к сожалению, иногда это приводит к ошибкам. Вполне возможно, что сейчас один из тех случаев. Я лишь играю выпавшими мне картами.

От редакции

Если вы ищете платформу, которая позволит вам с легкостью анализировать рыночные инструменты и отбирать именно те, которые подходят для вашего портфеля и вашего стиля инвестирования, как это делают наши авторы, предлагаем вам воспользоваться InvestingPro.

А мы дарим вам купон на дополнительную скидку 37% на двухгодовую подписку: RUINVESTOR0124.

Не забудьте ввести купон в специальное поле при оформлении и оплате подписки!