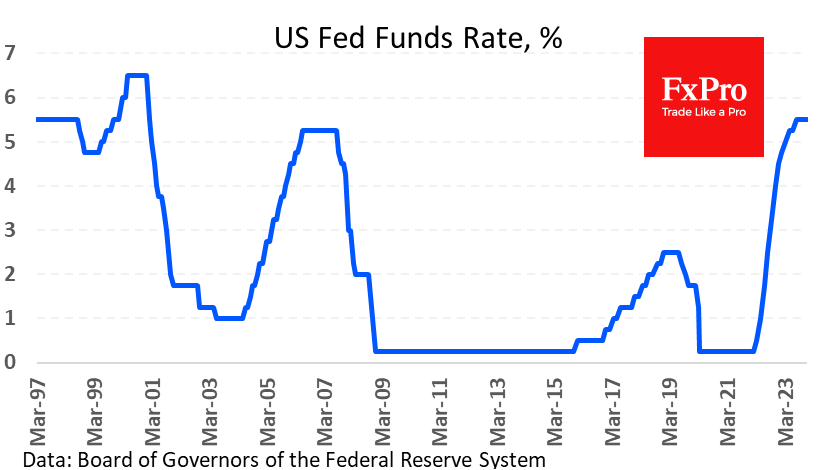

ФРС ожидаемо сохранила ключевую ставку на максимальном за 22 года уровне в диапазоне 5.25%-5.50%, но дала старт мощному ралли в акциях и распродаже доллара, кардинально сменив риторику. Невзирая на жёсткие монетарные условия, ключевые индексы получили топливо для развития ралли. Dow Jones обновил исторический максимум, превысив отметку 37200, а фьючерсы на Nasdaq 100 с утра в четверг были лишь в 0.5% от пика, установленного чуть более двух лет назад.

Стартовавшее в прошлый четверг, ралли в акциях добавило свыше 5.5% к Nasdaq 100 и около 3.5% к Dow Jones. Дополнительные силы покупателям придало подтверждение голубиного сдвига ФРС, а ликвидация коротких позиций застигнутых врасплох медведей придала дополнительную амплитуду движению.

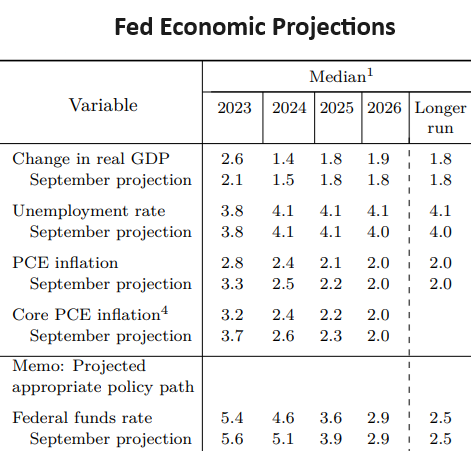

Причиной для ралли стало изменение прогнозов FOMC, согласно которым, комитет в будущем году ожидает три снижения ставки с текущих уровней, хотя до этого прогнозировал ещё одно повышение в этом году и два снижения в 2024. Ровно столько рынки в среднем ожидали еще пару недель назад. Но воодушевившись разворотом в риторике, теперь фьючерсы настраиваются сразу на пять понижений за следующий год.

В последние два года рынок методично закладывал в ожидания более мягкую позицию, и ФРС работала над «управлением ожиданиями», охлаждая быков. Но не сделала этого сейчас. Если действительно рынок переключился в фазу, когда хвост управляет собакой, то стоит готовиться к циклу высокой волатильности в последующие годы.

Свежий импульс Пауэлла увёл индекс Dow Jones дальше в область перекупленности по RSI до уровня 85. С конца 2007 года только трижды индекс мы видели аналогичный масштаб перекупленности: ровно 7 лет назад в декабре 2016, а также в октябре 2017 и январе 2018. В первых двух случаях за всплеском следовало более месяца горизонтальной консолидации и последующий рывок вверх. И только в третьем случае последующий рост на 2% за пять сессий обернулся 12% коррекцией.

Другими словами, невзирая на экстремумы и очевидную перекупленность, инвесторам стоит быть осторожным со ставками на скорое снижение индексов: мы можем увидеть как затяжную консолидацию, так и обновление максимумов.