Moody's последним из агентств Большой Тройки признало наличие проблем в государственных финансах и экономике США, поставив в итоге прогноз Штатов на «негативный».

Так же, как и другие два агентства, Moody's проявило некоторую «половинчатость». С одной стороны, в пресс-релизе агентство признает наличие негативных факторов, способных серьезно повлиять на финансовую устойчивость США. В условиях высоких процентных ставок, без эффективных мер налогово-бюджетной политики по сокращению государственных расходов или увеличению доходов, Moody's ожидает, что бюджетный дефицит США останется очень большим, что значительно снизит доступность долга.

Продолжающаяся политическая поляризация в Конгрессе США повышает риск того, что сменяющие друг друга правительства не смогут достичь консенсуса по бюджетному плану, направленному на замедление снижения доступности долга. В конце обоснования агентство делает верный вывод, что риски ухудшения финансовой устойчивости США возросли и больше не могут быть полностью компенсированы уникальными кредитными возможностями суверенного государства.

С другой стороны, такой вывод просто требует от агентства понижения рейтинга как минимум на одну степень, так как факты ухудшения финансовой устойчивости США налицо, и существует совершенно четкий долгосрочный тренд на такое ухудшение. Если бы на месте США была другая страна с «безрисковым» профилем, в случае возникновения такого тренда, Moody's бы безжалостно лишило ее рейтинга ААА. Но в случае с США все сложнее. Поэтому агентство решилось лишь отделаться «негативным» прогнозом, чтобы послать хоть какой-нибудь сигнал инвесторам об уже очевидных фактах.

Мы понимаем, что агентство хочет избежать хаоса на мировых финансовых рынках, так как понижение рейтинга США на одну ступень по факту означает «потерю» глобального финансового бенчмарка (долговые ценные бумаги США считаются абсолютно надежным «безрисковым» вложением), а понижение рейтинга просто «сбрасывает» их с этого пьедестала. У участников рынка тогда возникают вопросы: «А ценные бумаги какой страны можно считать безрисковыми? А какова теперь безрисковая процентная ставка?»

Уже сейчас на эти вопросы практически нет ответа, а в случае понижения рейтинга США искать ответы придется. Это Германия (рейтинг ААА)? Но вряд ли экономика Германии в рецессии. Это Канада (рейтинг ААА)? Но вряд ли устойчивость, размер и уровень диверсификации экономики Канады, зависящей от стоимости на товары и ресурсы, может претендовать на «безрисковый» статус.

Агентство также раскрывает нам суровую правду – для страны с резервной валютой, такой как США, доступность долга — в большей степени, чем долговое бремя — определяет финансовую устойчивость. В результате, в отсутствие мер, ограничивающих размер бюджетного дефицита, устойчивость бюджета будет все больше сказываться на кредитоспособности США.

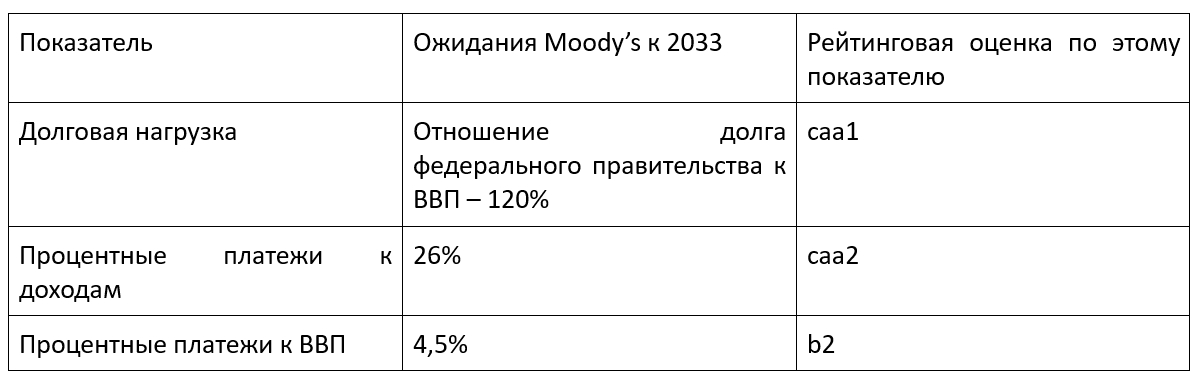

Сейчас ситуация выглядит не очень радужно. Федеральные процентные платежи по отношению к доходам и ВВП вырастут примерно до 26% и 4,5% к 2033 году, соответственно, с 9,7% и 1,9% в 2022 году. Эти прогнозы учитывают ожидания Moody's относительно более высоких процентных ставок в долгосрочной перспективе, при этом среднегодовая доходность 10-летних казначейских облигаций достигнет пика на уровне около 4,5% в 2024 году и в конечном итоге составит около 4% в среднесрочной перспективе.

Прогнозы доступности долга также учитывают ожидания Moody's, что при отсутствии существенных изменений в политике федеральное правительство продолжит испытывать значительный дефицит бюджета в размере около 6% ВВП в ближайшей перспективе и примерно до 8% к 2033 году, увеличение которого обусловлено более высокими процентными платежами и расходами на социальные выплаты, связанными со старением населения.

Для сравнения, в 2015-2019 годах дефицит составлял в среднем около 3,5% ВВП. Такой дефицит увеличит долговую нагрузку федерального правительства США примерно до 120% ВВП к 2033 году с 96% в 2022 году. В свою очередь, более высокая долговая нагрузка приведет к увеличению счета за проценты.

Moody's обосновывает свои действия не понижать кредитный рейтинг тем, что, во-первых, США — крупнейшая экономика в мире и центр глобальной торговли и финансов, поддерживаемый гибкими рынками и открытыми торговыми и финансовыми режимами. США — единственная суверенная страна, которой Moody's присвоило оценку экономической мощи ААА, максимально возможную оценку, отражающую масштабы экономики (номинальный ВВП составил почти 26 трлн долларов в 2022 году), постоянную устойчивость к потрясениям и уникальную роль, которую экономика играет во всем мире.

И здесь мы также видим, что замену США по оценке экономической мощи вряд ли инвесторы могут найти. Moody's ожидает, что институты США, включая Федеральную резервную систему, эффективно справятся с этими вызовами. Из-за глобального доминирования доллара в качестве резервной валюты Moody's считает, что США обладают значительно большей способностью нести большее долговое бремя, чем другие суверенные государства по всему миру.

Но все равно мы считаем тон пресс-релиза Moody's несколько испуганным и оправдательным. Агентство явно пытается найти причины сохранения рейтинга на уровне AAA, но это становится все сложнее и сложнее.

Но давайте теперь посмотрим суверенную методологию агентства Moody's. Посмотрим оценки агентства по отдельным факторам к 2033 году.

Звучит зловеще, не так ли? И мировым рейтинговым агентствам все сложнее обосновать свое мнение, что эти «некрасивые» цифры могут компенсироваться исключительно сильной экономической позицией США и высокой развитостью финансовых институтов. Поддержку ААА в такой ситуации можно объяснить только страхом агентств перед будущим экономическим хаосом. В конце концов, сами агентства базируются в США, и им крайне тяжело пилить сук, на котором они сидят.

Но главным моментом пресс-релиза являются ожидания агентства, когда оно сможет либо восстановить прогноз до уровня «стабильный», либо понизить рейтинг. Мы видим, что Moody's могло бы изменить прогноз обратно на стабильный, если бы ожидало, что правительство примет меры налогово-бюджетной политики, которые помогли бы замедлить ожидаемое ухудшение доступности долга и снижение финансовой устойчивости, например, способствуя структурному сокращению первичного бюджетного дефицита за счет увеличения государственных доходов или сокращения расходов.

Прогноз также может измениться на стабильный, если станет более вероятным, что потенциал роста в США надолго превысит текущие оценки Moody's, что увеличит государственные доходы и замедлит ухудшение доступности долга. И здесь у нас есть обоснованные сомнения, что это случится в обозримое время, так как конкуренция США со стороны Китая постоянно растет, и это уже не остановить никакими санкциями и ограничениями.

Рейтинг США столкнулся бы с понижательным давлением, если бы Moody's пришло к выводу, что политики вряд ли отреагируют на растущие финансовые проблемы страны в среднесрочной перспективе посредством мер по увеличению государственных доходов или структурному сокращению расходов, чтобы замедлить ухудшение доступности долга. Согласно этому сценарию, понижение рейтинга отражало бы более высокую уверенность в том, что ухудшение доступности долга и финансовой устойчивости, вероятно, подорвет экономическую мощь США и/или роль доллара США и рынка казначейских облигаций.

Ослабление институтов и эффективности управления, например, в результате ухудшения эффективности денежно-кредитной и макроэкономической политики или качества законодательных и судебных институтов, также может негативно сказаться на рейтинге. Такой исход оказал бы давление на суверенный кредитный профиль, особенно если бы это снизило уверенность в том, что доллар США и рынок казначейских облигаций сохранят свою уникальную и центральную роль в мировой финансовой системе, которые в настоящее время оказывают значительную поддержку рейтингу. Как мы видим, этот сценарий становится все более и более вероятен.

Более низкий рейтинг долга США может дорого стоить налогоплательщикам, если заставит заемщиков требовать более высоких процентных ставок по казначейским ценным бумагам. В этом случае может закрутиться «спираль» ухудшения экономической и финансовой устойчивости страны, что подорвет доверие всего мира к доллару как к резервной валюте.