Нефть рухнула на фоне попыток Трампа успокоить рынки

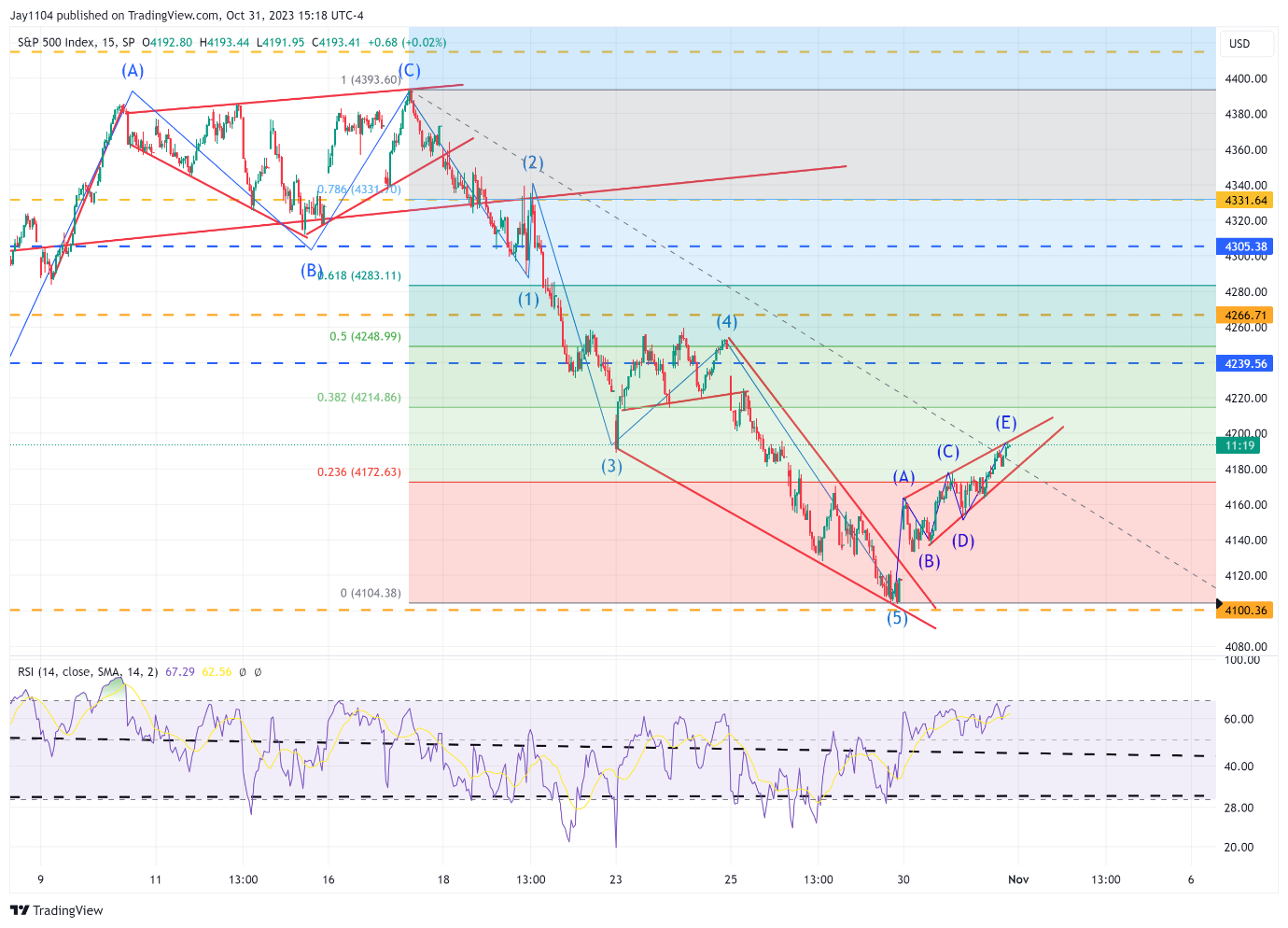

Американский рынок акций завершил ростом вторую сессию подряд: индекс S&P 500 поднялся на 65 базисных пунктов. На прошлой неделе индекс находился на уровнях перепроданности, но на этой неделе это уже не так. S&P 500 торгуется существенно выше нижней линии Боллинджера, а RSI составляет около 40.

Рынок примерно на 61,8% скорректировал пятую волну снижения, а вчерашнее ралли было похоже на достаточно стандартный «диагональный треугольник», причем индекс поднялся примерно до 4200. Вдобавок к этому, был заполнен гэп в районе 4190. Так что с технической точки зрения, если бы ралли прервалось на текущих уровнях, это было бы вполне логично.

С другой стороны, рынку еще предстоит заполнить гэп на 4250, а в этом районе находится 200-дневная скользящая средняя. Уровень 4250 также означает коррекцию на 50% импульсного снижения. На данном этапе я не уверен, в каком направлении будет двигаться рынок. На этой неделе еще будет опубликовано большое количество важных макроэкономических данных, и большинство отчетов выйдет в свет лишь завтра.

Доллар и доходность облигаций продолжат расти

Заседание Банка Японии было важным, но никаких серьезных изменений, по моему мнению, не произошло. Базовая ставка для 10-летних гособлигаций была повышена до 1%, и верхний предел, похоже, больше не будет применяться при условии, что ситуация на рынке не выйдет из-под контроля. Банк Японии проводит нормализацию денежно-кредитной политики, а это значит, что процентные ставки будут повышаться. Видимо, регулятор будет лишь определять темпы, с которыми будут расти ставки.

Все опубликованные к сегодняшнему дню данные говорят о том, что ФРС сохранит «ястребиный» подход на сегодняшнем заседании, но скорее всего не станет повышать ставки, не исключив такой вариант в декабре.

Данные по затратам на рабочую силу согласуются с «ястребиными» заявлениями, сделанными Пауэллом две недели назад. Если данные в США останутся сильными, данные из Европы продолжат ухудшаться, а Банк Японии будет действовать в соответствии со своими планами, доллар, скорее всего, продолжит укрепляться, поскольку процентные ставки в США по-прежнему растут быстрее, чем в остальных странах.

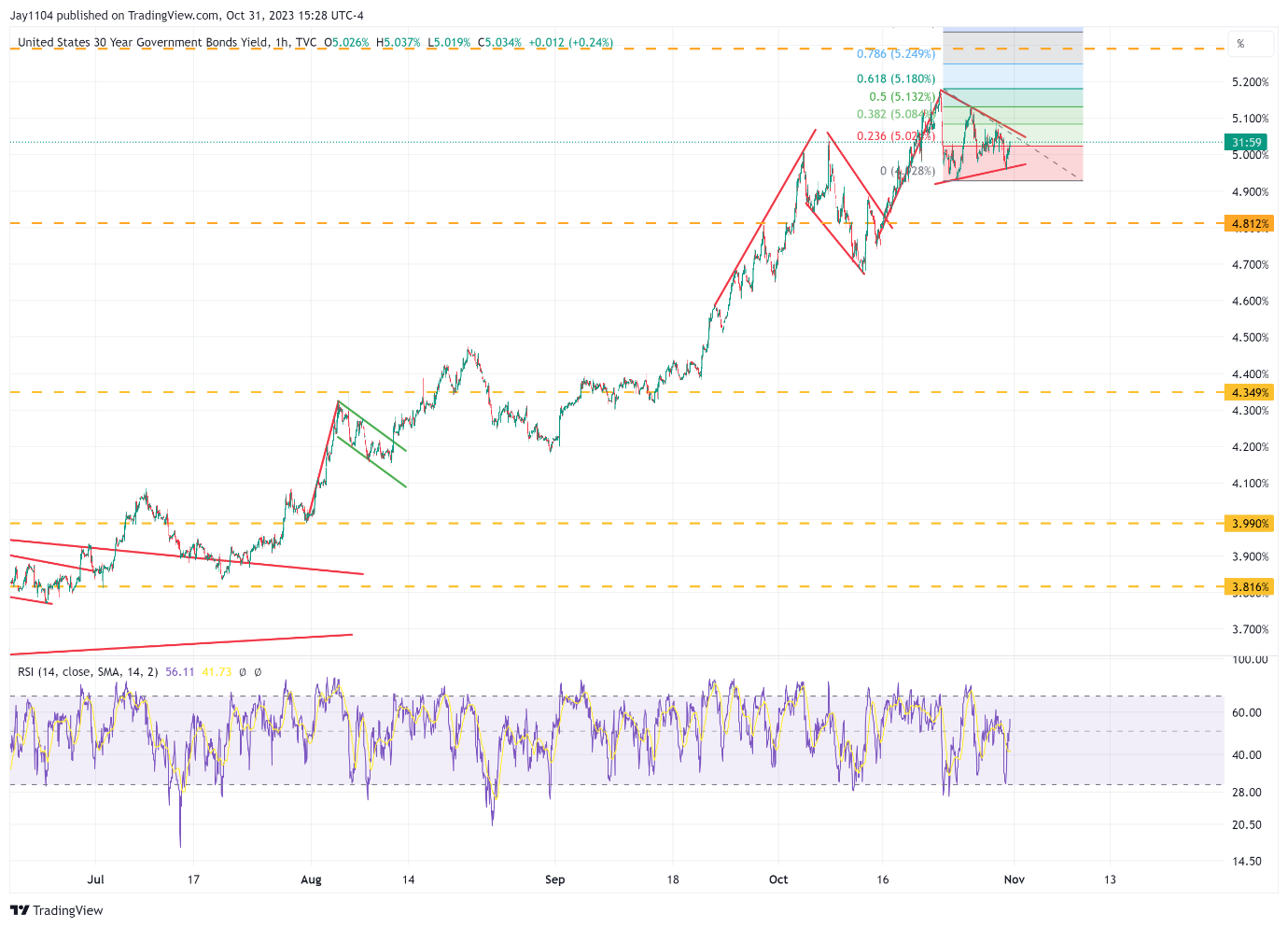

Доходность 30-летних трежерис снова консолидируется, а в режиме консолидации 30-летние, а также 10-летние трежерис пребывают уже с середины июля. Ставки резко растут, а потом консолидируются, и так по кругу. С учетом формирующегося «бычьего вымпела» доходность 30-летних трежерис, как мне кажется, готовится к следующему рывку вверх и, возможно, нацелится на уровни выше 5,3%.

«Бычья» формация также присутствует на графике доллара, что указывает на вероятность роста индекса доллара. Если индекс поднимется выше 106,85, это, вероятно, можно будет считать пробоем. В этом случае DXY может подняться примерно до 107,80–108,00.

S&P 500 пострадает от роста доходности облигаций и доллара?

Если исходить из того, что доходность облигаций и доллар будут расти, то S&P 500, вероятно, ждет снижение. Это значит, что индекс скорее опустится ниже 4100, нежели вырастет к 4250. Но опять же, с учетом складывающейся ситуации лучше подождать макроданных. В случае падения ниже 4100 следующей остановкой для S&P 500 может быть уже уровень 3800. Так что смысла спешить нет — лучше подождать и посмотреть, как будет развиваться ситуация.

AMD прогнозирует выручку слабее оценок аналитиков

AMD (NASDAQ:AMD) опубликовала свои квартальные результаты после закрытия регулярных торгов, значение в которых, по-видимому, имеет только прогноз компании для выручки на четвертый квартал.

AMD прогнозирует продажи в диапазоне от $5,8 млрд до $6,4 млрд, или $6,1 млрд, если брать усредненную цифру, тогда как прогноз аналитиков составляет $6,4 млрд. Компания также прогнозирует скорректированную валовую маржу за четвертый квартал на уровне 51,5% по сравнению с прогнозом аналитиков 52,1%.

На этом фоне акции AMD упали после закрытия регулярных торгов примерно на 4% в район $94, а это важный уровень. Пробой $94 может повлечь за собой дальнейшее сильное падение.

Всю необходимую вам информацию вы можете найти на InvestingPro!