Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

• Индекс доллара достиг переломного момента перед публикацией ИПЦ.

• Индекс доллара снижается вторую неделю подряд, может совершить отскок в краткосрочной перспективе.

• Показатели инфляции должны оказаться очень высокими, чтобы убедить ФРС в необходимости повышения ставок.

Доллар США достиг переломного момента в ожидании публикации в четверг индекса потребительских цен (ИПЦ) за сентябрь, пока инвесторы анализируют комментарии руководителей ФРС о возможных дальнейших изменениях процентных ставок.

«Переломный момент» — это политически корректный, модный термин для обозначения ситуации, в которой мы не можем быть уверенными в конечном направлении рынка.

Нередко мы можем себе представить сразу несколько сценариев, и «переломный момент» в таких случаях служит удобным универсальным термином. Аналитики периодически используют его для описания тех случаев, когда рынок берет паузу в ожидании катализаторов, прежде чем продолжить движение. Это особенно актуально в периоды повышенной рыночной неопределенности.

Сейчас этот термин уместно применить по отношению к тому, что происходит с долларом, который в ближайшее время может продолжить снижаться, как во вторник, либо же сменить направление, вернув мощный импульс, наблюдавшийся две недели назад, и начать новое резкое ралли.

Все графики подготовлены SKCharting.com на основе данных Investing.com

На момент написания статьи индекс доллара, или DXY, составлял 105,83, торгуясь почти без изменений к предыдущему дню, но с понижением на 0,23% за истекший период недели. За всю прошлую неделю индекс доллара снизился на 0,17%. С зафиксированного 3 октября 11-месячного максимума 107,35, после которого американскую валюту прозвали «король доллар», индекс упал на 1,44%.

В результате продолжающегося пять дней подряд снижения индекс доллара оказался на 5-дневной экспоненциальной скользящей средней, или EMA, показав отрицательное пересечение ниже средней линии Боллинджера на дневном таймфрейме, что указывает на ослабление, правда краткосрочное восстановление тоже не исключено.

Согласно анализу, проведенному Investing.com совместно с нашим постоянным партнером SKCharting.com, индекс может вернуться к уровню 106 и повторно проверить на прочность максимумы 107, если сентябрьский ИПЦ окажется выше прогнозов и увеличит вероятность повышения ставок ФРС в ноябре.

Впрочем, если судить по прозвучавшим за последние сутки комментариям руководителей ФРС, центробанк не настроен на повышение ставок в следующем месяце, а оно помогло бы доллару.

Если ИПЦ разочарует «быков», то индекс доллара, судя по графикам, может упасть в краткосрочной перспективе вплоть до 104,40, что будет соответствовать месячному минимуму.

Мы детально остановимся на этих прогнозах в нашем теханализе для доллара, но сначала давайте рассмотрим в контексте актуальные рыночные факторы.

Данные по инфляции

Согласно прогнозам экономистов, общий годовой ИПЦ за сентябрь составит 3,6% по сравнению с 3,7% в августе.

Месячный показатель прогнозируется на уровне 0,3% по сравнению с 0,6% за предыдущий месяц.

Годовой базовый ИПЦ, не учитывающий волатильные цены на продукты питания и энергоносители, прогнозируется на уровне 4,1% по сравнению с 4,3%. Месячный показатель прогнозируется на уровне 0,3%, как и в предыдущем месяце.

Инфляция и ФРС

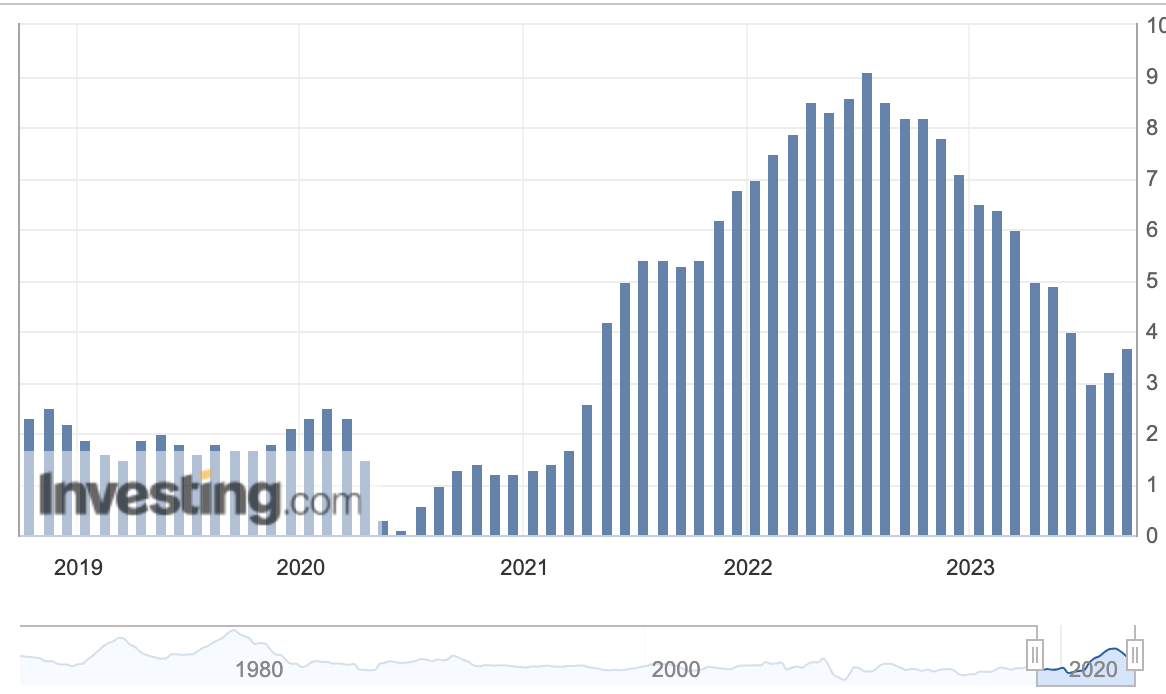

В июне 2022 года ИПЦ достиг 40-летних максимумов на уровне выше 9% вследствие многотриллионных расходов правительства на поддержку экономики во время пандемии коронавируса 2020 года. В ответ на это ФРС предприняла самое агрессивное за 20 лет повышение процентных ставок, подняв их с базового уровня 0,25% в марте 2022 года до 5,5%. Своими действиями центробанк добился снижения годовой инфляции до 3,0% к июню этого года. С того момента инфляционное давление снова начало усиливаться, и к августу ИПЦ достиг 3,7%.

Связанные с пандемией расходы на поддержку экономики остались позади, а годовой ИПЦ стабилизировался ниже уровня 4%, однако благодаря силе рынка труда американцы продолжили активно тратить деньги, мешая ФРС достигнуть своей цели по инфляции.

Рост занятости в США в сентябре снова превзошел все прогнозы. Как показали данные Министерства труда США, число рабочих мест вне сельского хозяйства увеличилось на 336 тыс., превысив августовский показатель на 80%, а это означает, что ФРС столкнется с новой волной инфляционного давления. Рост занятости оказался максимальным с января, когда число рабочих мест увеличилось на 517 тыс. В августе в экономике было создано 187 тыс. рабочих мест, а прогноз экономистов на сентябрь составлял 170 тыс.

Показатели инфляции должны оказаться очень высокими, чтобы убедить ФРС в необходимости повышения ставок в ноябре.

Президент Федерального резервного банка Миннеаполиса Нил Кашкари заявил, что центробанку, возможно, не придется еще сильнее повышать процентные ставки для сдерживания инфляции, поскольку цены может ограничить продолжающееся уже месяцами падение долгового рынка, несмотря на сильный рост занятости и зарплат.

«Вполне возможно, что повышение доходности долгосрочных облигаций выполнит за нас часть работы в плане снижения инфляции», — заявил Кашкари.

Доходность 10-летних трежерис достигла в пятницу максимума 2007 года 4,887%.

Вместе с тем Кашкари признал, что если доходность резко увеличивается из-за ожиданий того, что центробанк действительно поднимет ставки, то ему все-таки придется это сделать.

«Если доходность долгосрочных облигаций повышается из-за изменения ожиданий относительно наших действий, тогда нам, возможно, на самом деле придется оправдать эти ожидания для поддержания доходности на таких уровнях», — отметил он.

Президент ФРБ Атланты Рафаэль Бостик заявил, что, по его мнению, в повышении процентных ставок больше нет необходимости, поскольку денежно-кредитная политика достаточно ограничительна для достижения цели по инфляции в 2%.

«Нам больше не нужно повышать ставки, — отметил Бостик. — Если ситуация будет развиваться не так, как я думаю, нам, возможно, придется повысить ставки. Но сейчас я этого не ожидаю».

С марта 2022 года по июль 2023 года ФРС повысила ставки 11 раз, добавив 5,25 процентного пункта к базовой ставке 0,25% в процессе борьбы с инфляцией, которая в июне 2022 года достигла 40-летних максимумов выше 9%.

На момент написания статьи трейдеры на денежном рынке оценивали вероятность повышения ставок в ноябре всего в 12%.

Сценарии для индекса доллара в зависимости от ИПЦ

- 1-й сценарий: ИПЦ на уровне прогноза или выше

Если ИПЦ не изменится или окажется выше ожиданий, индекс доллара, вероятно, совершит отскок к ближайшему сопротивлению на 5-дневной EMA на 106,00, выше которого следующим сопротивлением будет максимум предыдущего дня 106,25.

В случае продолжения ралли следует ожидать восстановления в сторону уровней 106,60–106,70.

- 2-й сценарий: ИПЦ ниже прогноза

Если ИПЦ окажется ниже прогноза, текущая нисходящая коррекция индекса доллара может продолжиться в сторону 105,55 и достигнуть ключевой поддержки на 105,40. Затем падение может продолжиться ниже ключевой поддержки, и коррекционная волна нацелится на 104,80 и 104,40.

Всю необходимую вам информацию вы можете найти на InvestingPro!

***

Дисклеймер: Эта статья была написана исключительно в образовательных и информационных целях и никоим образом не является побуждением или рекомендацией к покупке или продаже какого-либо сырьевого товара или связанных с ним ценных бумаг. Автор Барани Кришнан не держит позиций в сырьевых товарах и ценных бумагах, о которых пишет в свои статьях. Он обычно приводит мнения других аналитиков, иногда не совпадающие с его собственной точкой зрения, чтобы представить разносторонний анализ рынка. В целях поддержания нейтральности автор иногда приводит противоположные точки зрения и рыночные переменные.