В сентябре бюджет перешел к изъятию ликвидности

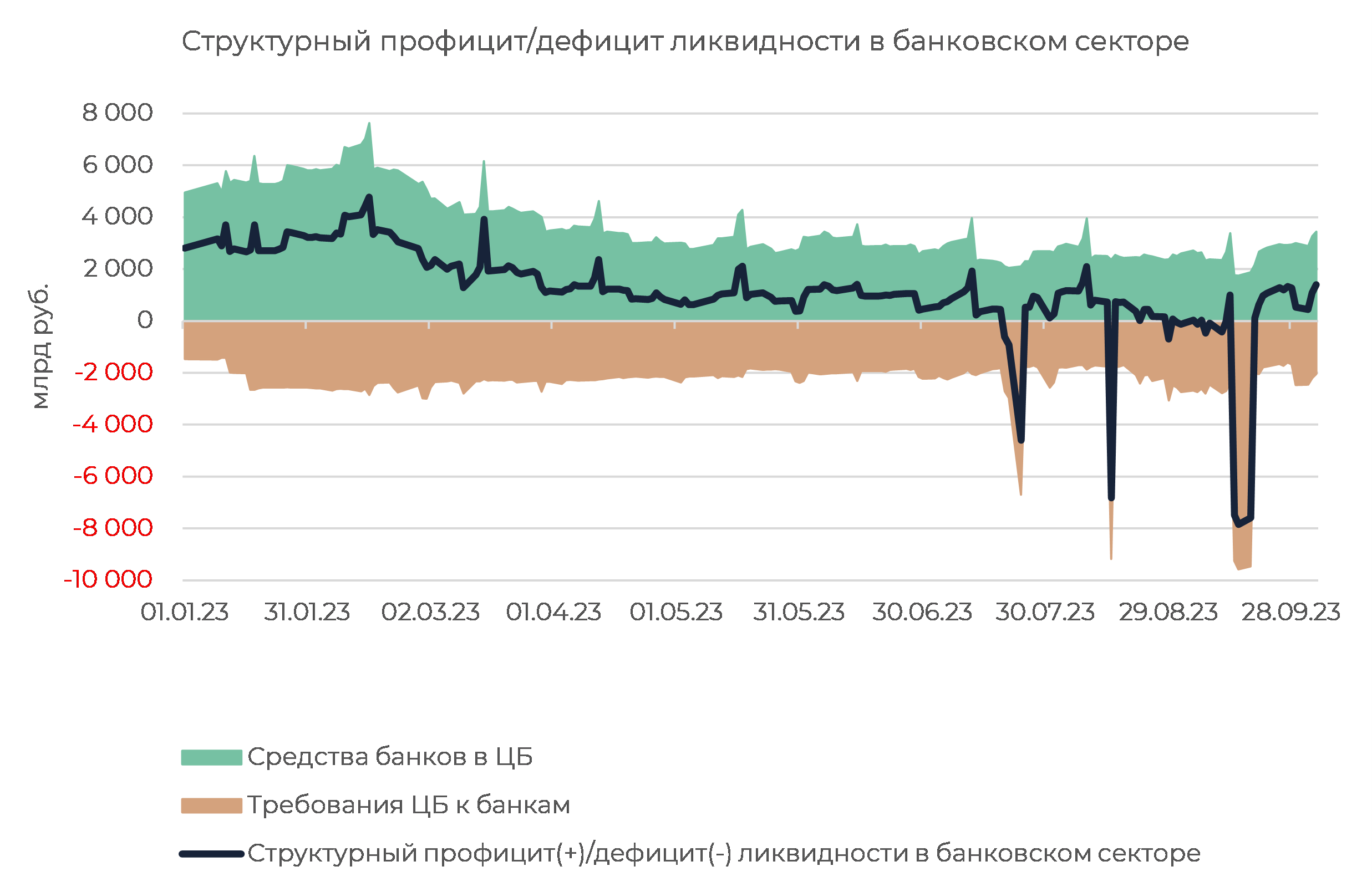

За последние две недели величина структурного профицита ликвидности в банковском секторе держится в среднем на уровне чуть выше 1 трлн руб. После окончания сентябрьского налогового периода бюджетный канал вернул часть ликвидности в банковскую систему, что позволило межбанковской ставке Ruonia остаться заметно ниже уровня ключевой ставки ЦБ. Кроме того, за счет притока бюджетных средств банки в этот раз достаточно быстро сократили задолженность по обеспеченным кредитам ЦБ, которые часть участников традиционно активно привлекает в конце месяца.

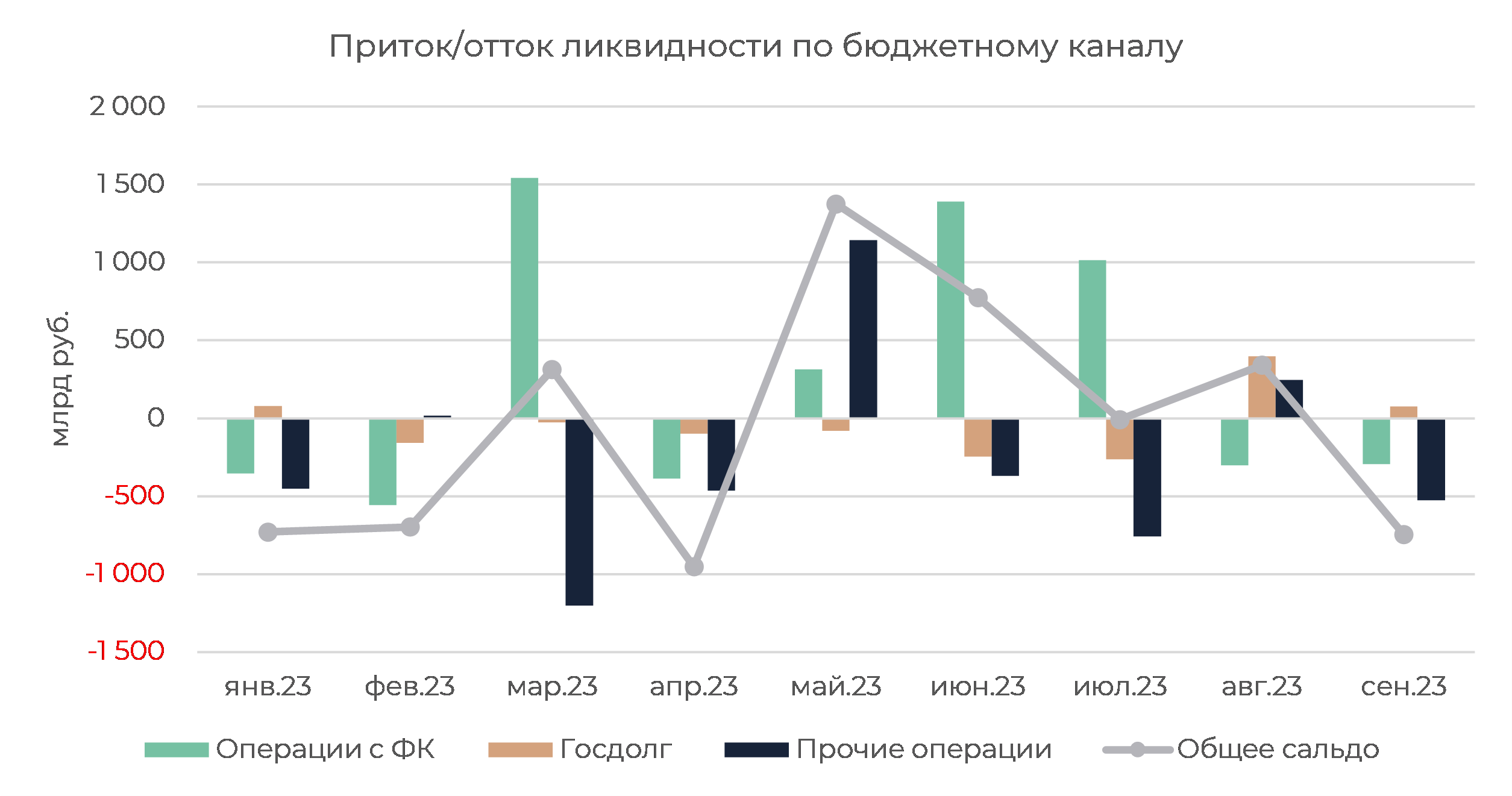

Если за последние дни можно было наблюдать приток бюджетной ликвидности, то в целом в сентябре нетто-отток ликвидности по бюджетному каналу составил почти 750 млрд руб., что стало максимальным оттоком с апреля текущего года.

В обновленном Проекте основных направлений ДКП на 2024-2026 гг. Банк России заметно ухудшил прогноз по ликвидности сектора на конец 2023 г. Так, вместо профицита 1,3-2,2 трлн руб. прогноз по ликвидности теперь имеет диапазон от дефицита 0,2 трлн руб. до профицита 0,7 трлн руб.

Ухудшение прогноза, вероятно, связано с ожиданиями более умеренного поступления ликвидности по бюджетному каналу по сравнению с притоком за период с мая по август (2,5 трлн руб.).

Наличные начинают возвращаться в систему

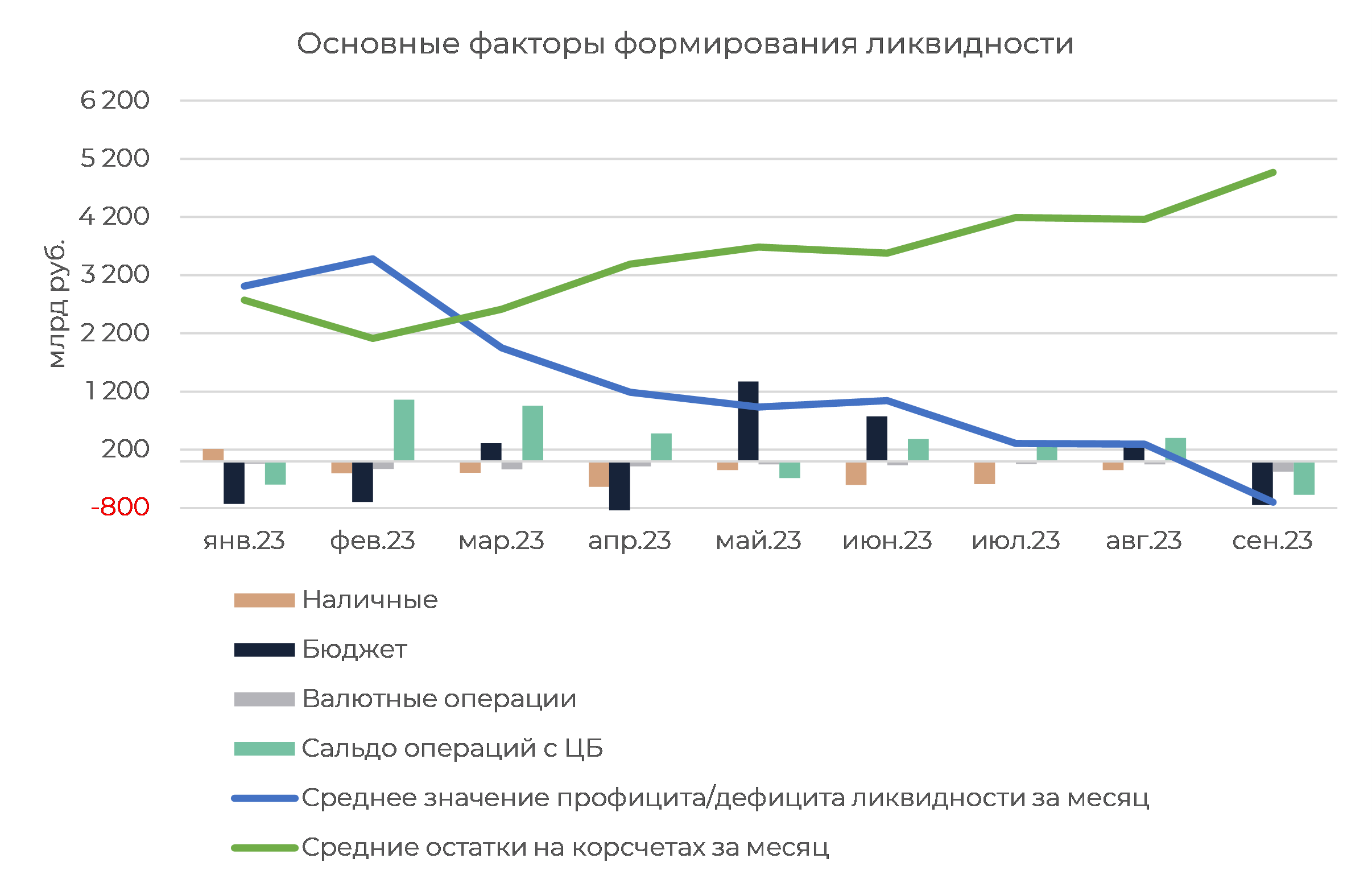

Помимо бюджета каналами чистого оттока ликвидности в сентябре также выступали операции с ЦБ и валютные операции регулятора, забравшие в совокупности из системы еще столько же, сколько и бюджет (почти 750 млрд руб.).

Единственным каналом притока ликвидности, пусть и в символическом объеме (+23 млрд руб.), в сентябре выступили наличные деньги. Чистый приток наличных в банки за месяц был зафиксирован впервые с января текущего года. Ежедневный приход наличных фиксировался со второй половины сентября, что вероятно являлось реакцией на повышение ставок в банковской системе.

В то же время ставки по вкладам пока достаточно сдержанно реагируют на ужесточение ДКП ЦБ (за период с первой декады августа по вторую декаду сентября включительно средняя максимальная ставка по вкладам выросла на 162 бп — до 9,77%), поэтому приток наличных может также частично отражать некоторое улучшение потребительской уверенности.

Вероятность дальнейшего ужесточения ДКП остается высокой

Вместе с тем на ближайшие годы бюджет, вероятно, останется ключевым поставщиком ликвидности в систему и источником проинфляционных рисков. Так, в обновленном проекте ДКП ЦБ отметил, что новые проектировки Минфина свидетельствуют о более существенном бюджетном импульсе в 2024-2026 гг. в терминах ННГ сальдо, чем заложено в текущий макропрогноз регулятора. Это, по оценке ЦБ, «может вести к большим проинфляционным рискам на среднесрочном горизонте».

Новые параметры бюджетной политики ЦБ пообещал учесть при принятии решения по ставке на следующем заседании в октябре, что пока заметно повышает вероятность дальнейшего ужесточения процентной политики.