Доллар США укрепится на фоне ударов по Ирану

Все перевернулось на финансовых рынках. Пик ставок уже не захватывает дух. Их повышение не приводит к укреплению валют. Инвесторов волнует лишь один вопрос: как долго стоимость заимствований будет находиться на плато? Чем дольше, тем лучше для денежной единицы. Стоит ли удивляться, что не «ястребы», а центристы ЕЦБ спасли евро? Их нейтральная риторика стала одним из факторов, позволивших EUR/USD обрести почву под ногами.

Дурной пример заразителен, но Банк Англии нашел в себе силы им не воспользоваться. Вместо того, чтобы повысить ставку РЕПО по аналогии с Франкфуртом, Лондон сделал «ястребиную» паузу, протянув, таким образом, руку помощи утопающему фунту.

Дальше – больше. Слова главы Банка Греции Янниса Стоурнараса, что ЕЦБ скорее снизит стоимость заимствований, чем ее повысит, и заявление его коллеги из Хорватии Бориса Вуйтича о том, что сентябрьский акт монетарной рестрикции был последним, помогли «быкам» по EUR/USD. Так же, как спич главы Банка Нидерландов Клааса Кнота, который не видит изменений в денежно-кредитной политике, по крайней мере, в ближайшее время.

Рынки наблюдали, как ставки взобрались на невиданную высоту, у них перехватило дух, однако нужно идти дальше. До спуска далеко, остается бродить по плато и наблюдать, как нейтральная риторика приводит к взлету доходности немецких облигаций до максимального уровня с 2011. Ее ралли бросает спасательный круг «быкам» по EUR/USD.

Динамика доходности облигаций Германии

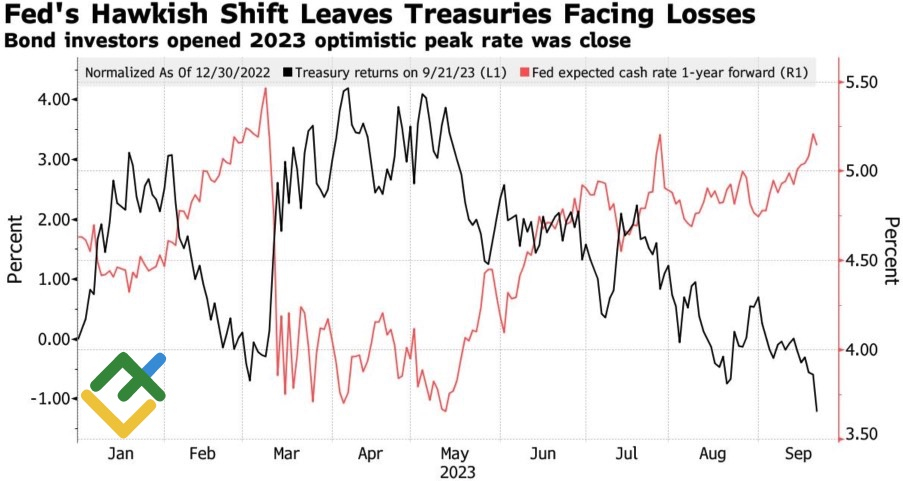

Безусловно, доллару США есть чем ответить. Ставки по 10-летним трежерис взлетели до самого пика с 2007, по 2-летним — до максимальной величины с 2006, а дневной прирост доходности 30-летних облигаций оказался лучшим с июня 2022. Долговые обязательства распродаются по мере предполагаемого сохранения ставки по федеральным фондам на высоком уровне очень долго.

Динамика трежерис и рыночных ожиданий по ставке ФРС

Проблема в том, что «медведям» по EUR/USD этого слишком мало. Многие факторы уже учтены в котировках основной валютной пары, и самая продолжительная серия недельных проигрышей недвусмысленно намекает на коррекцию.

Рынок банально понял, что жить с высокими ставками придется не просто долго, а, возможно, всегда. Об этом сигнализируют обновленные прогнозы FOMC по нейтральной ставке, которая не стимулирует и не охлаждает экономику. Уже 5 из 18 чиновников подняли ее с 2,5% до 3%, а не три, как в июне, и не два, как в декабре 2022. Джером Пауэлл как-то отметил, что одной из причин поразительной устойчивости экономики США является рост нейтральной ставки.

В новой реальности доходность трежерис кажется все еще слишком низкой, а позиции фондовых индексов — слишком высокими. Рост ставок по долгам и падение рынка акций будут поддерживать «медведей» по EUR/USD в среднесрочной перспективе. Однако на краткосрочном горизонте возможно все. В том числе покупки евро на прорыве сопротивления на $1,067. Почему бы нам не попытаться отыграть фактор массового закрытия спекулятивных шортов?