Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

• Покупка и владение акциями с низким показателем Altman Z-score — всегда плохая идея.

• Точность этого показателя на двухлетнем горизонте превышает 70%.

• В настоящее время Altman Z-score указывает на высокую вероятность банкротства пяти компаний, о которых мы расскажем в сегодняшней статье.

Формула расчета показателя Altman Z-score, которую разработал в 1960 году профессор Эдвард Альтман, служит удобным способом оценки финансовой устойчивости компании и ее рисков банкротства.

С учетом того, что на горизонте двух лет его эффективность прогнозирования достигает приблизительно 71–72%, этот показатель является ценным инструментом для оценки рисков банкротства.

Приведем ниже простую интерпретацию значений Altman Z-score

• Значения выше 2,99 указывают на завидное финансовое положение с минимальным риском банкротства.

• Значения в пределах от 1,81 до 2,99 указывают на умеренный, но не слишком высокий риск банкротства в течение следующих двух лет.

• Значения ниже 1,81 указывают на тревожную ситуацию с существенным риском банкротства, возможно в скором будущем.

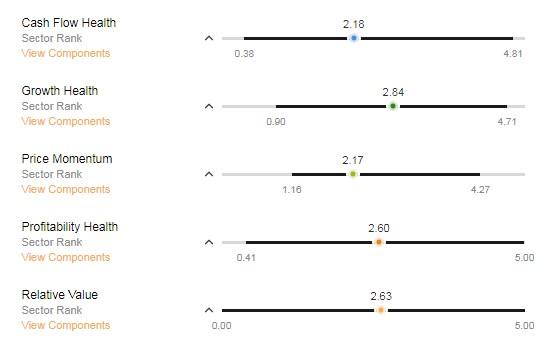

Финансовые риски компании можно также оценить с помощью рейтинга финансового благополучия InvestingPro, учитывающего пять ключевых категорий: прибыль, рост, импульс цены, денежный поток и сопоставительную оценку. В каждой категории, состоящей, в свою очередь, из нескольких показателей, компании присваивается рейтинг от 1 до 5.

Теперь давайте перейдем к анализу пяти компаний, которым, судя по этим индикаторам, возможно, грозит банкротство. Мы воспользуемся инструментом InvestingPro, чтобы отобрать эти компании и попытаться разобраться в причинах их шаткого финансового положения.

1. ADT

Компания ADT (NYSE:ADT) со штаб-квартирой в Бока-Ратон (Флорида) специализируется на предоставлении услуг в сфере электронной и противопожарной безопасности. Компания стала публичной в январе 2018 года. Давайте посмотрим на ее финансовую позицию:

- Altman Z-score: 0,7

Интерпретация: низкое значение показателя указывает на существенный риск банкротства.

- Рейтинг финансового благополучия: 2,80 из 5

Интерпретация: рейтинг указывает на финансовую устойчивость ниже средней.

Эти метрики вызывают беспокойство, но давайте посмотрим на конкретные финансовые индикаторы, чтобы лучше понять, в какой финансовой форме находится ADT.

Источник: InvestingPro

Свои свежие квартальные результаты компания представит 7 ноября. Прогноз предполагает снижение прибыли на акцию на 39,09% и выручки — на 7,55%.

Источник: InvestingPro

Аналитическое покрытие по акциям ведут три аналитика. Из них один рекомендует держать бумаги и два — продавать.

При этом по-прежнему не ясно, смогут ли акции компании зацепиться за поддержку.

2. Plymouth Industrial

Plymouth Industrial (NYSE:PLYM) — поставщик комплексных услуг в сфере инвестиций и управления недвижимостью, специализирующийся на приобретении, владении и управлении различными объектами недвижимости (за исключением финансового лизинга). Давайте посмотрим на финансовую позицию компании:

- Altman Z-score: 0,6

Интерпретация: низкое значение показателя указывает на существенный риск банкротства.

- Рейтинг финансового благополучия: 2,95 из 5

Интерпретация: рейтинг указывает на финансовую устойчивость ниже средней.

Важно также упомянуть, что Plymouth Industrial предстоит 31 октября распределить дивиденд в размере $0,225 на акцию. Чтобы получить этот дивиденд, инвесторам нужно приобрести акции не позднее 28 сентября. Годовая доходность составляет приблизительно +4,07%.

Несмотря на выплату дивидендов, низкое значение показателя Altman Z-score говорит о существенном финансовом риске. Давайте посмотрим на ключевые финансовые метрики, чтобы лучше познакомиться с этой компанией.

Источник: InvestingPro

Компания опубликует свои квартальные результаты 10 ноября, и цифры, как ожидается, будут разочаровывающими.

Источник: InvestingPro

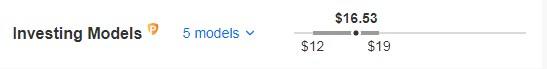

Ценовой таргет, согласно моделям InvestingPro, составляет $16,53. Из шести присвоенных акциям рейтингов четыре — это рейтинги «держать» и два — «продавать»; ни одного рейтинга «покупать» нет.

Источник: InvestingPro

После нескольких попыток акции не смогли преодолеть сопротивление.

3. Hanover Insurance

Hanover Insurance Group (NYSE:THG) — страховая компания со штаб-квартирой в Вустере (Массачусетс). Компания была основана в 1852 году на Манхэттене в Нью-Йорке и первоначально носила название Allmerica Financial Corporation, пока не была переименована в 2005 году. Давайте посмотрим, в каком финансовом положении она находится.

- Altman Z-score: 0,3

Интерпретация: низкое значение показателя указывает на существенный риск банкротства.

- Рейтинг финансового благополучия: 1,90 из 5

Интерпретация: рейтинг указывает на низкий уровень финансовой устойчивости.

Hanover Insurance Group опубликует свои квартальные результаты 25 октября. Согласно ожиданиям рынка, ее прибыль на акцию сократится на 4,03%, годовая прибыль— на 43%. Эти данные подчеркивают вызовы, стоящие перед компанией в обозримом будущем.

Учитывая низкий показатель Altman Z-score и рейтинг финансового благополучия, инвесторам крайне важно тщательно отслеживать финансовые показатели и результаты этой компании.

Источник: InvestingPro

29 сентября компания выплатит дивиденд в размере $0,81, для получения которого инвесторам нужно владеть ее акциями к 15 сентября. Годовая доходность составляет +3%.

Модели InvestingPro указывают на отсутствие потенциала роста. Ценовой таргет по ним составляет $109,29.

Источник: InvestingPro

Пробой поддержки в апреле активировал сигнал о «медвежьей» динамике.

4. Marcus Corporation

Компания Marcus Corporation (NYSE:MCS) со штаб-квартирой в Милуоки (Висконсин) была основана 1 ноября 1935 года. Компания в основном ведет операции через два подразделения — Marcus Theatres и Marcus Hotels and Resorts. Давайте посмотрим, в каком она находится финансовом положении:

- Altman Z-score: 1,5

Интерпретация: показатель указывает на умеренный риск финансовых затруднений, правда не такой высокий, как у других компаний.

- Рейтинг финансового благополучия: 2,75 из 5

Интерпретация: рейтинг указывает на умеренный уровень финансовой устойчивости.

Marcus Corporation представит свои квартальные результаты 26 октября. Согласно ожиданиям рынка, ее прибыль на акцию сократится на 38%, а выручка — на 6,77%.

Эти прогнозы свидетельствуют о затруднениях, с которыми может столкнуться компания в предстоящем периоде.

Источник: InvestingPro

Годовая дивидендная доходность составляет +1,7%.

Модели InvestingPro указывают на незначительный потенциал роста с таргетом $17,47.

Источник: InvestingPro

Поддержка по-прежнему проявляет устойчивость. Всякий раз, когда акции до нее добираются, она предотвращает дальнейшее падение и создает условия для неплохого отскока.

5. Cinemark

Компания Cinemark Holdings (NYSE:CNK) стоит за крупной сетью кинотеатров, представленной в нескольких регионах, включая США, Тайвань, Карибы и Латинскую Америку. Корпоративная штаб-квартира этой компании, основанной в 1961 году, находится в Техасе. Давайте посмотрим, в каком она находится финансовом положении:

- Altman Z-score: 1,2

Интерпретация: показатель указывает на умеренный риск финансовых трудностей, подчеркивая необходимость бдительного финансового управления.

- Рейтинг финансового благополучия: 2,95 из 5

Интерпретация: рейтинг указывает на умеренно стабильное финансовое положение.

Cinemark Holdings опубликует свои финансовые результаты 3 ноября, и прогноз указывает на сокращение прибыли на акцию на 22,47%. Ожидаемое снижение прибыли указывает на потенциальные трудности, с которыми придется иметь дело компании в предстоящем периоде.

Источник: InvestingPro

Аналитическое покрытие по акциям ведут шесть аналитиков. Из них трое рекомендуют держать бумаги и еще трое — продавать. Модели InvestingPro указывают на незначительный потенциал роста с таргетом $18,17.

Источник: InvestingPro

Акции в августе достигли уровня сопротивления, но не смогли его пробить.

Всю необходимую вам информацию вы можете найти на InvestingPro!

***

Дисклеймер: Эта статья была написана исключительно в информационных целях. Она не преследует цель побудить читателя к покупке активов и не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании. Напоминаем вам, что все активы анализируются с разных точек зрения и сопряжены с чрезвычайно высоким риском, поэтому ответственность за принимаемые инвестиционные решения и связанные с ними риски целиком и полностью лежит на плечах инвестора.