После ралли в течение большей части 2023 года рынки акций в последний месяц утратили динамику. И это несмотря на позитивные экономические новости. Причина, вероятно, кроется в двойном сдерживающем факторе: высоких оценках акций и растущей доходности казначейских облигаций.

Индекс S&P 500 снижается в течение 4/6 недель. Потери с 31 июля (пик индекса в этом году) составляют 3% на 10 сентября.

Важно иметь в виду: 91 – число торговых дней с момента последнего падения S&P 500 на 1,5%. Такой отрезок является редким: всего 5 раз за последние 15 лет.

На прошлой неделе основными событиями для рынка стала публикация индекса ISM, который показал удивительную силу сферы услуг американской экономики (70% ВВП), а также падение акций Apple (NASDAQ:AAPL) из-за запретов в Китае.

По мере того, как на Wall Street снижаются шансы на рецессию (спад ВВП) в США, рынки становятся более уязвимы к признакам более сильной экономики.

В чем смысл? С одной стороны, сильная экономика — это хорошие новости. Но с другой — плохие, т. к. более сильная экономика повышает вероятность ещё одного повышения ставки со стороны ФРС из-за риска инфляции. Это, в свою очередь, увеличивает вероятность спада экономики.

Из-за более сильных данных по ISM в сфере услуг (факт: 54,5, прогноз: 52,5) доходность облигаций на прошлой неделе вновь взлетела до своих максимумов этого года. То есть инвесторы продали облигации, опасаясь будущих повышений ставок от ФРС.

Индикатор отслеживания динамики ВВП США за 3 квартал показывает рост в 3% годовых (с 2,9% до публикации ISM в услугах), что выше темпов в 2% в 1 и 2 квартале.

Это ставит под вопрос «ограничительный» характер процентных ставок (как считает сам Пауэлл), которые должны замедлять экономический рост.

Нарратив «Good news (для экономики) – bad news» (для рынка)» возвращается на рынки в последние недели.

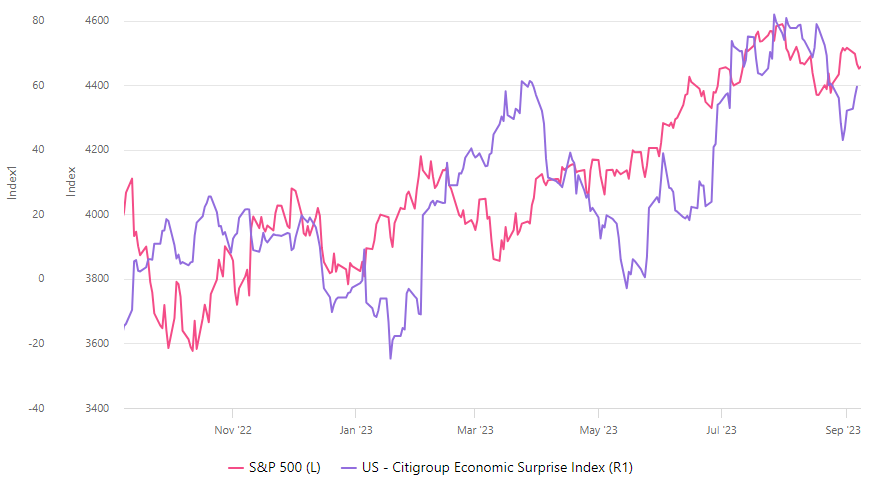

Можно увидеть, что в то время, как индекс экономических сюрпризов (фиолетовая кривая) в последнее время растёт, индекс S&P 500 (розовая кривая) наоборот снижается:

Индекс экономических сюрпризов Citigroup в США. Индекс измеряет степень расхождения фактических экономических данных с ожиданиями рынка. Положительное значение индекса свидетельствует о том, что экономические показатели оказались лучше ожиданий, а отрицательное — наоборот.

Доктор экономики и один из пристально наблюдаемых на Wall Street экспертов рынка, Эд Ярдени, написал на выходных:

«Присяжные больше не спорят о том, впадает ли экономика (США) в рецессию. Вопрос решен. Экономика растет. Но теперь спор идет о том, не слишком ли сильно она растет, чтобы инфляция перестала замедляться. Или же рост замедлится, что позволит инфляции и дальше смягчаться. Вердикт определит, стоит ли доходность облигаций на грани того, чтобы подняться еще выше, чем она поднималась до сих пор в этом году с тех пор, как 5 апреля она достигла дна на уровне 3,31%. В пятницу она закрылась на отметке 4,27%».

В Goldman Sachs на прошлой неделе в очередной раз снизили вероятность экономического спада в США с 20% до 15% в течении следующих 12 месяцев, как сообщает Reuters. По словам главного экономиста банка Яна Хатзиуса, снижение прогноза было обусловлено сохранением позитивных данных по инфляции и рынку труда (цены идут вниз, а скачка безработицы нет – «мягкая посадка»).

В GS пишут, что замедление темпов роста экономики США от прошлых повышений ставок ФРС будет неглубоким и непродолжительным (хотя это замедление ожидается). Это противоречит страшному мнению о том, что отложенный эффект от повышения процентных ставок ввергнет США в экономический спад.

«… мы считаем, что влияние ужесточения денежно-кредитной политики будет продолжать уменьшаться и полностью исчезнет к началу 2024 года», – пишут экономисты в своей записке в прошлый вторник, подчеркивая, что впереди, по их мнению, не следует ожидать встречных ветров от прошлых мер ФРС.

В то время как возобновление выплат по студенческим кредитам (много обсуждается в США сейчас эта тема) и продолжающееся сокращение избыточных сбережений, накопленных в пандемию, являются «встречными ветрами» для активности американцев, (в плане покупок товаров и услуг), я бы отметил два «попутных ветра», которым, похоже, уделяется гораздо меньше внимания:

1. Пик ужесточения политики ФРС остался позади, что также отмечает GS. Эффекта от прошлых повышений, похоже, можно больше не ждать.

2. Располагаемый доход американских семей должен улучшаться, поскольку рост заработной платы опережает рост инфляции. Это будет продолжать поддерживать потребительские расходы (компонент ВВП «потребление» 70% ВВП США), а вместе с этим и всю экономику в целом, что будет продолжать улучшать прибыль компаний из индекса S&P 500.

Теперь поговорим про рост цен на нефть.

Пока фондовый рынок проявляет все большую чувствительность к данным по экономике, так как сохраняется неопределенность относительно ставок, на прошлой неделе нефть марки Brent взлетела выше $90 за баррель. Впервые с конца 2022 года.

Это произошло из-за того, что Саудовская Аравия и Россия продлили одностороннее ограничение добычи нефти еще на три месяца. Это более агрессивный шаг, чем ожидали участники рынка. Продление сокращения добычи означает, что во втором полугодии добыча нефти Саудовской Аравии, вероятно, будет примерно на 10% ниже, чем в первом полугодии.

Учитывая, что энергоносители внесли значительный вклад в снижение общей инфляции в США, очередной скачок цен на нефть (который проявляется в росте цен на бензин, например) рискует повысить инфляцию в стране. И это в тот момент, когда другие данные также говорят о силе американской экономике.

Главный риск состоит в том, что изменение цен на нефть может вернуть годовую инфляцию в США на уровень ~4% в сентябре по сравнению с 3,2% в настоящее время.

Однако что касается сферы услуг, до сих пор мы видим продолжительный тренд на снижение инфляции, и нет признаков для того, чтобы он развернулся.

В конце мы хотим отметить, что снижение рынков на прошлой неделе было вызвано в большей степени падением акций Apple, помимо всплеска доходности из-за ISM. Крупнейшая компания в индексе S&P 500 упала на целых 6% за 4 дня. И так как я не вижу реальных причин для инвесторов в акции Apple волноваться по поводу введенных ограничений, я считаю это лишь краткосрочным негативным фактором, который будет устранен.

Что касается технических факторов, то основным американским индексам удалось удержаться выше 50-дневной скользящей средней, и динамика на этой неделе будет зависеть в полной мере от данных по инфляции 13 сентября.

Напомним: S&P 500 торгуется с коэффициентом Forward P/E 18,7X. Это превышает среднее значение за 10 лет равное 17,7X и 16,8X в конце прошлого года.

Для того, чтобы рынки США продолжили свой рост, необходимо увидеть повышение оценок роста прибыли американских компаний (знаменателя кф. P/E – earnings).

Такое повышение наблюдается в последние месяцы. Например, за последние 3 месяца, аналитики пересмотрели на 0,8% вверх прогнозы прибыли американских компаний на 2024 год. А рынок США, по мере приближения к концу 2023 года, будет все больше торговаться на ожиданиях именно 2024 года. Безусловно, рынок и так уже многое оценил, однако, по моему мнению, у нас все еще есть место для рывка.

Я считаю, что после слабого сезонного периода для американского рынка (август, сентябрь), акции будут способны совершить новый скачок в конце года, что приведет S&P 500 к уровню 4650–4700 к концу декабря.

В связи с этим, я предпочитаю акции другим рисковым активам, США – другим странам мира, а американские tech-компании с большой капитализацией – другим акциям на американском рынке.

Я считаю, что «покупать падение» является более правильной стратегий на текущем рынке, чем «продавать ралли».

Автор: Макс Фокин