Нефть взлетела к максимумам середины 2025 года из-за геополитики

Не так давно центробанки были решительны. Они предпочитали повышать ставки как можно быстрее, опасаясь сделать слишком мало. Настолько велика была угроза закрепления высокой инфляции. Нынче времена изменились. Регуляторы беспокоятся, что продолжение циклов монетарных рестрикций спровоцирует спад или приступ потрясений на финансовых рынках. Особенно остро это проявляется в еврозоне, где ЕЦБ повышением ставки по депозитам может пригласить в гости рецессию. Страхи перед ней заставляют EUR/USD падать.

Перед Управляющим советом стоит одна из самых сложных задач в истории. Если Европейский центробанк сделает паузу, он вызовет огонь критики из-за преждевременной сдачи на милость победителя — инфляции. Напротив, рост стоимости заимствований на 25 б.п. до 4% рискует угробить экономику.

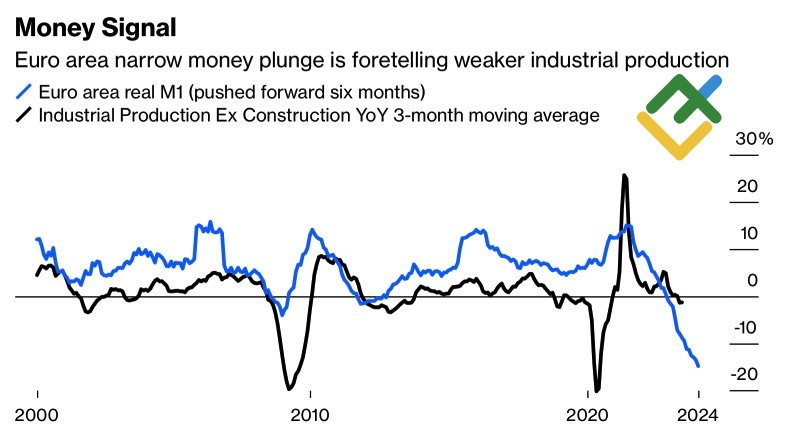

Динамика промышленного производства и денежной массы в еврозоне

Рынки оценивают шансы продолжения цикла ужесточения денежно-кредитной политики в 35%. Несмотря на ряд агрессивных спичей представителей ЕЦБ в преддверии сентябрьской встречи. Наиболее вероятным сценарием развития событий представляется «ястребиная» пауза. Когда ставка по депозитам остается на отметке 3,75%, а Кристин Лагард заявляет о готовности центробанка сделать больше в случае необходимости и о наличии у него других инструментов борьбы с инфляцией.

При таком раскладе евро рискует ослабнуть в моменте, но затем быстро прийти в себя. Его стабилизация пришлась бы по душе ЕЦБ. Так, сильный доллар США является ключевым драйвером ужесточения финансовых условий, что помогает ФРС бороться с инфляцией. Его вклад в рост показателя больше, чем воздействие ралли доходности трежерис.

В результате Федрезерв может чувствовать себя спокойно, в отличие от сидящего на иголках ЕЦБ. Последнему остается только посочувствовать. Мало того, что экономику еврозоны замедлили военные действия в Украине и энергетический кризис, так еще она страдает от ухудшения состояния мировой торговли. Доля экспорта в ВВП валютного блока больше, чем у американского аналога. Как, впрочем, и удельный вес промышленности в структуре экономики.

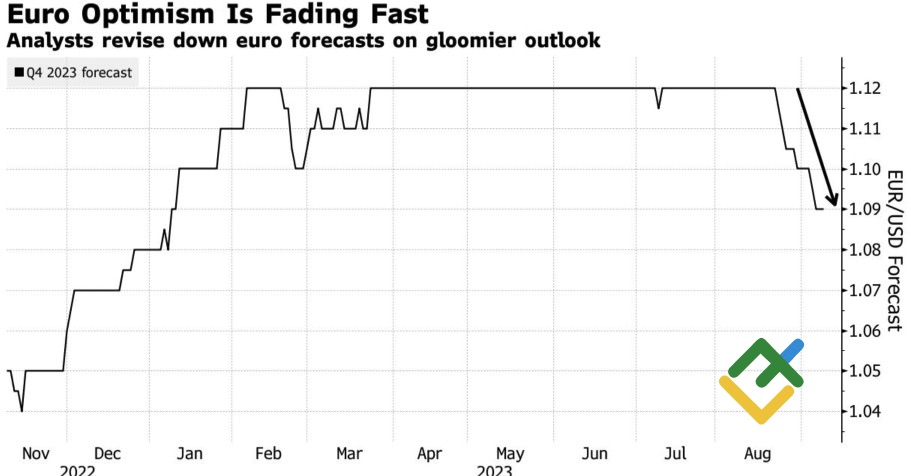

В настоящее время особой популярностью пользуются валюты тех стран, которые ориентированы на внутреннее потребление и на услуги. Например, США, что позволяет доллару использовать фактор американской исключительности. Если еще и инфляция начнет ускоряться, придет пора шоковых прогнозов. Некоторые уже их делают. Так HSBC, вместо предыдущей оценки в 1,15 по EUR/USD, видит пару на уровне 1,03 к концу 2023. Capital Economics и вовсе говорит о паритете. В результате консенсус-прогноз экспертов Bloomberg упал с недавних 1,12 до 1,09.

Динамика прогнозов по EUR/USD

Релиз данных по американскому CPI и заседание ЕЦБ – крайне важные события, чтобы основную валютную пару не штормило. Закрепление EUR/USD выше 1,072 намекает на коррекцию. Однако рост в преддверии релиза данных по инфляции опасен. Пока сидим в лонгах, но готовимся в любой момент перевернуться.