США бессрочно освободят немецкое подразделение Роснефти от санкций

• Тон на рынке нефти, похоже, снова задают «быки», нацелившиеся на $100 за баррель.

• Акции нефтегазового сектора заряжены на ралли, как и цены на нефть.

• Рост могут возглавить Chevron и ExxonMobil.

Цены на нефть в последние дни растут. Рынок, в частности, показал лучший результат на закрытии по итогам месяца с октября 2022 года.

Что примечательно, бывшее сопротивление в районе $74, продержавшееся с 2018 года, теперь стало уровнем поддержки, что указывает на сильный «бычий» тренд.

Реальный тренд в акциях нефтегазовых компаний (NYSE:XLE), возможно, только зарождается, поскольку им пока еще предстоит совершить существенный рывок вверх. Если говорить о графиках, то XLE недавно преодолел психологический барьер в виде максимумов 2008 года, при этом максимумы 2011 года выступают в роли поддержки.

Что касается запасов нефти и нефтепродуктов в США — а благодаря еженедельно публикуемым данным эту составляющую мирового рынка можно с легкостью отслеживать — то они в последнее время снижаются, сократившись с середины июля на 34 млн баррелей.

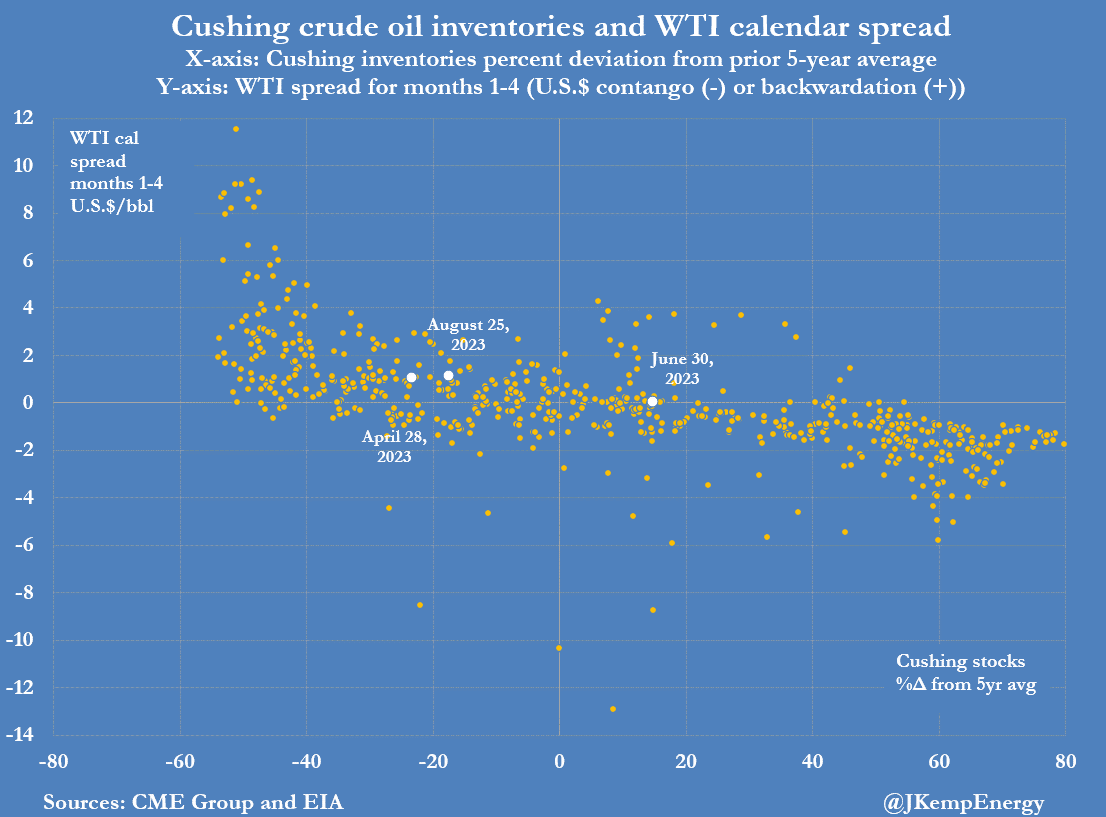

Нисходящий тренд наблюдался на пяти из последних шести недель. Сокращение запасов в США воспринимается как признак того, что с дефицитом столкнулся и мировой рынок. Как следствие, спотовые цены на нефть в последнее время растут вместе со спредом.

Согласно опубликованным 30 августа данным, коммерческие запасы нефти в США сократились на 10,514 млн баррелей. В данных, представленных 28 июня, сообщалось о снижении запасов на 9,603 млн баррелей. На этом фоне выросли фьючерсы на нефть в США, в особенности котировки месячных контрактов.

По спреду с 3-месячными фьючерсными контрактами теперь наблюдается так называемая бэквордация, означающая, что цена срочного контракта ниже текущей спотовой. Этот спред сейчас составляет $1,14 за баррель (сопоставление с июнем).

В первой половине 2023 года США продали порядка 26 млн баррелей нефти из стратегического нефтяного резерва. С начала 2022 года из резерва было продано около 247 млн баррелей нефти.

Соединенные Штаты таким образом попытались решить проблему нехватки нефти, вызванную российско-украинским конфликтом, и первоначально эти продажи способствовали снижению спотовых цен и спредов. Однако впоследствии Америка снова начала аккумулировать нефть.

Связанное с этим снижение доступности нефти на мировом рынке привело к росту цен.

Этот тренд совпал с дополнительным сокращением добычи Саудовской Аравией и Россией, составившим за июль-август приблизительно 75 млн баррелей.

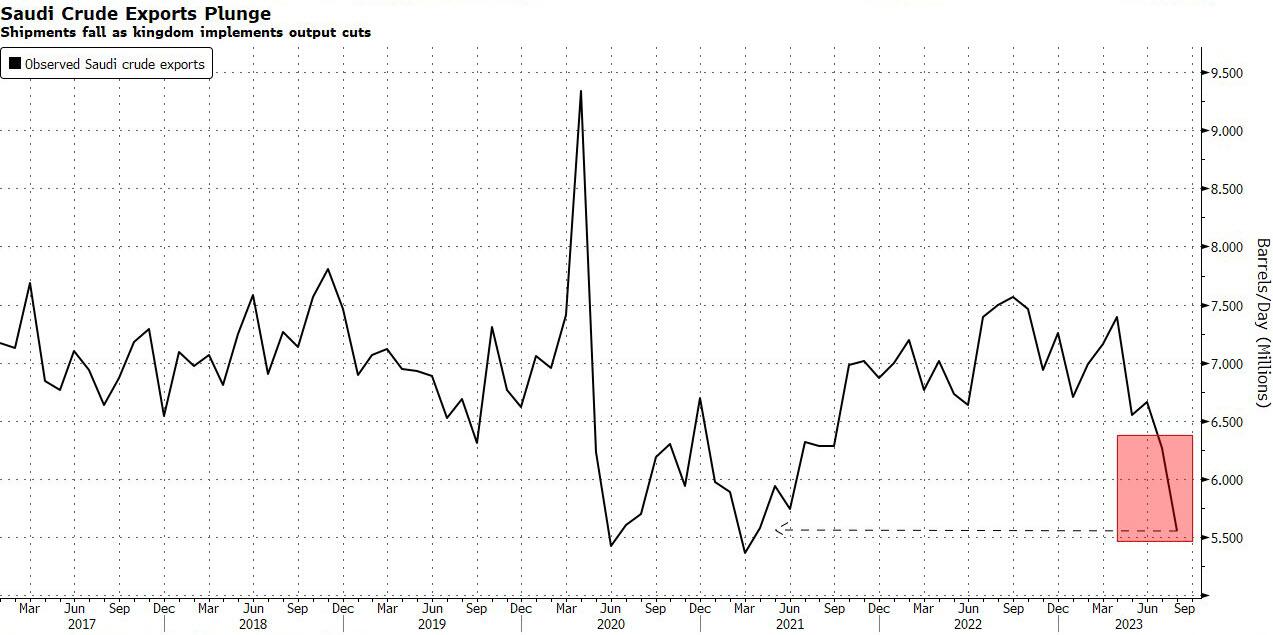

По данным Bloomberg, совокупный экспорт Саудовской Аравии в августе составил около 5,6 млн баррелей в сутки, что соответствует минимальному уровню с марта 2021 года.

Эта страна незаметно пытается сократить предложение на мировом рынке и подтолкнуть цены вверх, возможно, выше $100.

В рамках своей стратегии в сентябре саудиты существенно повышают цены для Европы и стоимость поставок для Азии.

Не стоит недооценивать и договоренность между Россией и другими странами ОПЕК+, цель которой — сократить экспорт нефти на 500 тыс. баррелей в сутки.

Акции ExxonMobil и Chevron продолжат расти?

Тем временем, акции ExxonMobil Corp (NYSE:XOM) и Chevron Corp (NYSE:CVX) продолжают двигаться по восходящей траектории.

Нефтегазовый сектор демонстрирует впечатляющую динамику. В частности, акции ExxonMobil и Chevron превысили максимумы предыдущего года, которые были для них важными психологическими уровнями сопротивления. Это означает, что при дальнейшем росте цен на нефть эти бумаги могут обновить рекордные максимумы.

Ценовые таргеты аналитиков сейчас показывают, что акции ExxonMobil и Chevron справедливо оценены, что подразумевает их небольшое снижение. С другой стороны, анализ, основанный на справедливой стоимости InvestingPro, дает больше поводов для оптимизма, свидетельствуя о том, что акции обеих компаний могут вырасти с текущих уровней на 10%.

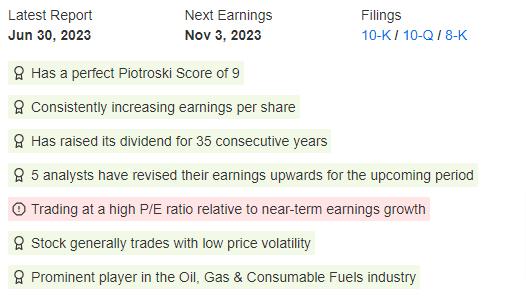

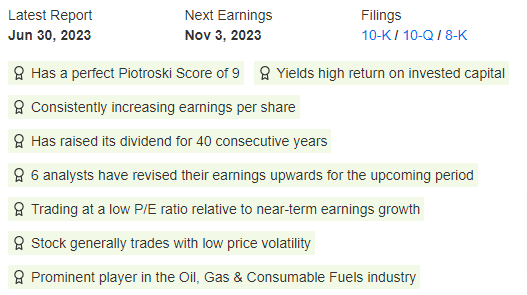

Что касается финансового благополучия, то ExxonMobil и Chevron присвоен рейтинг 4 из 5 согласно InvestingPro.

Это подчеркивает их благоприятное финансовое положение за счет хорошей маржи, сильных показателей прибыли, высокого качества дивидендов, качественного баланса (ликвидность превышает обязательства) и свободного денежного потока выше чистой прибыли.

Источник: InvestingPro

Источник: InvestingPro

В заключение

Нефтегазовый сектор демонстрирует впечатляющую динамику. Акции ExxonMobil и Chevron, в частности, превысили психологические уровни сопротивления. Это говорит о потенциале роста бумаг к новым рекордным максимумам при условии дальнейшего ралли цен на нефть.

Инвесторам стоит также следить за Saudi Aramco (TADAWUL:2222), которая, как сообщается, собирается продать на бирже акции на $50 млрд, предположительно в конце этого года.

Крупнейшая в мире нефтяная компания в прошлом уже рассматривала такую возможность, но в итоге отказалась от планов размещения.

В свое время так и не состоялось IPO компании на NYSE, идею которого активно продвигал Мухаммед бен Сальман. Причина — опасения насчет прозрачности добычи, экспорта и резервов. Вместо этого компания получила листинг на Саудовской фондовой бирже Tadawul в 2019 году.

Интересно, не связано ли решение Aramco вернуться к идее продажи акций с ее более оптимистичными ожиданиями относительно нефтяных цен.

В ближайшие месяцы также станет ясно, что будет делать Саудовская Аравия со своими отношениями со странами БРИКС, и какие у ее решений будут геополитические последствия с точки зрения Запада.

Всю необходимую вам информацию вы можете найти на InvestingPro!

***

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.