Рублю предрекают резкое падение в этом году

Чем выше ожидания, тем сложнее им соответствовать. После того, как занятость в частном секторе от ADP приросла в июне почти на полмиллиона человек, инвесторы стали ждать блокбастера от отчета о рынке труда США.

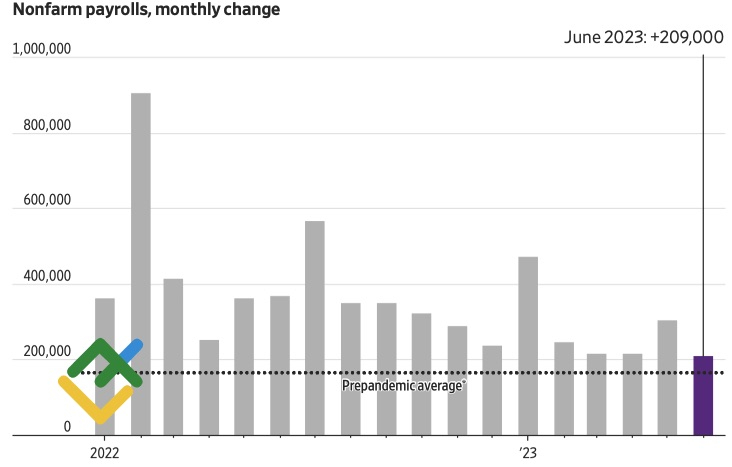

Не судьба! Занятость вне сельскохозяйственного сектора выросла на 209 тыс., не дотянув до прогнозов экспертов Bloomberg и продемонстрировав худшую динамику с декабря 2009. Однако если копнуть глубже, ралли EUR/USD выглядит нелогичным.

На самом деле итоговая цифра в 209 тыс. по историческим меркам является весьма крепкой и убеждает, что рынок труда охлаждается не так быстро, как хотелось бы ФРС. Тем более, что уровень безработицы снизился с 3,7% до 3,6% и далек от июньского прогноза FOMC в 4,1% на конец 2023.

Консенсус-оценка первичных дилеров составляет 4%. Оба прогноза были понижены с декабрьских 4,6% до 4,7%, соответственно. И Федрезерв, и банки, которые непосредственно с ним работают, прекрасно понимают, что работа далеко не выполнена.

Динамика занятости в США

Источник: Wall Street Journal

Не прибавляет вистов «быкам» по EUR/USD и факт разгона средней зарплаты до 4,4%. Показатель увеличивается гораздо более быстрыми темпами, чем до пандемии, что намекает на большие проблемы в деле возвращения инфляции к таргету. Действительно, снизить цены с 9% до 4-5% было проще, чем продвинуть их к целевому ориентиру в 2%. И ФРС, и рынки об этом осведомлены.

Именно поэтому отчет об американской занятости за июнь не вызвал резкого снижения шансов повышения ставки по федеральным фондам до 5,75% и выше в 2023. Они остались на уровне 36%. Он не обвалил доходность казначейских облигаций и не взвинтил вверх фондовые индексы. При такой конъюнктуре финансовых рынков, EUR/USD расти, тем более так быстро, не должна.

Рискну предположить, что в основе взлета основной валютной пары лежит не статистика по занятости в США, а ожидания замедления потребительских цен до 3,1%. Уж очень красивой и близкой к таргету выглядит эта цифра. За ней не видно роста базовой инфляции до 5%. И такая динамика CPI позволяет хедж-фондам избавляться от американского доллара. На неделе к 4 июля спекулянты впервые с марта стали чистыми продавцами гринбэка.

Динамика индекса USD и спекулятивных позиций по доллару

Источник: Bloomberg

По мнению Bannockburn Global Forex, релиз данных по инфляции в США станет поворотным моментом. Пике EUR/USD в во второй половине июня было коррекцией к восходящему тренду. Основная нисходящая тенденция по индексу USD, стартовавшая в сентябре-октябре, возобновится.

На мой взгляд, пока американские рынок труда и экономика продолжат пыхтеть, победы над инфляцией не добиться. ФРС будет продолжать ужесточение денежно-кредитной политики, поэтому ралли EUR/USD выглядит чрезмерным. Даже если в начале недели пара подрастет на ожиданиях серьезного замедления CPI, ее следует продавать на фактах.

Неспособность евро вернуться к сопротивлению на $1,0965 и зацепиться за него – свидетельство того, что силы покинули «быков» гораздо раньше, и повод для формирования коротких позиций.