США объявили Украине демарш из-за атаки на российский нефтяной порт

В последнее время при взгляде на экономические индикаторы мне приходит на ум песня Signs о движении хиппи, изданная группой Five Man Electrical Band в 1970 году. «Везде, кругом признаки» рецессии, но самой рецессии пока нет.

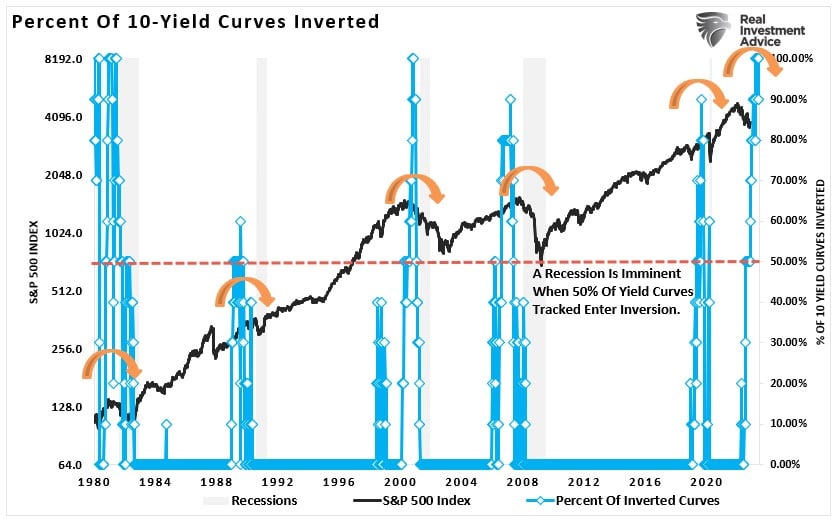

Например, по состоянию на конец мая 100% из отслеживаемых нами кривых доходности, чутко реагирующих на ситуацию в экономике, демонстрировали инверсию. В прошлом подобная резкая и устойчивая инверсия различных кривых доходности всегда предшествовала рецессионным сценариям.

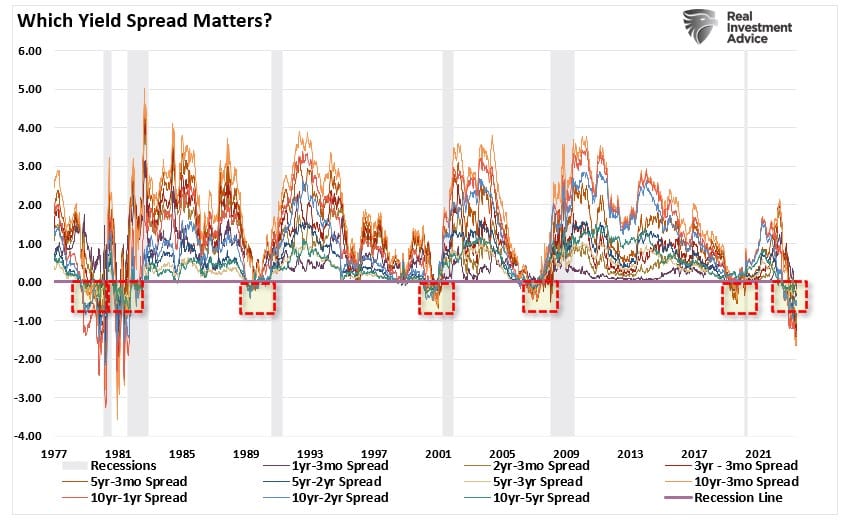

Для пущей наглядности на графике выше изображены эти 10 кривых доходности. Здесь нужно обратить внимание на два ключевых момента. Во-первых, когда в прошлом все 10 кривых показывали инверсию (отмечено на графике квадратиками), в экономике впоследствии происходила рецессия. Во-вторых, нынешняя инверсия — самая глубокая с конца 70-х годов.

Бывают, конечно, случаи почти рецессии, как, например, во время событий в Японии в 2011 году или при опасениях накануне Брексита в 2015 году, но кривые доходности тогда не переворачивались. Хотя в этот раз считается, что экономика сможет избежать рецессии, количество и степень инверсий говорит о низкой вероятности подобного оптимистичного исхода.

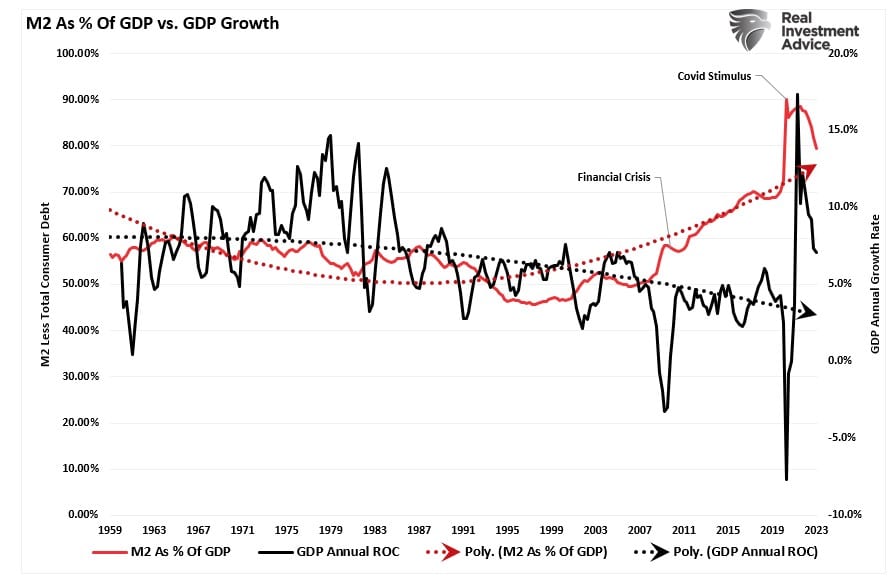

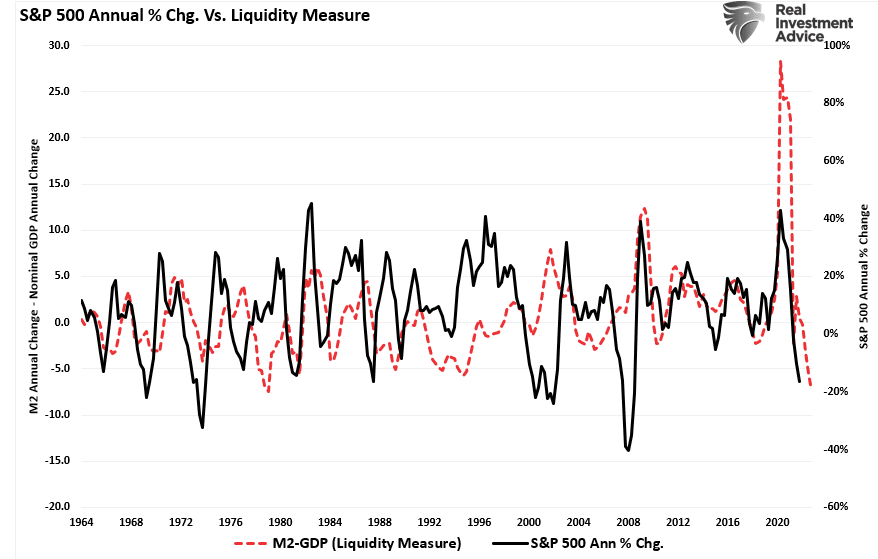

Будет ли в этот раз иначе? Все возможно, и сегодня у нас, безусловно, есть денежно-кредитная поддержка, которой не было в прошлом. Как мы писали ранее, монетарная ликвидность в процентном соотношении к ВВП остается очень высокой.

Однако на вероятность рецессии указывает не только инверсия кривых доходности.

Другие признаки

Как мы рассказывали ранее, в истории бывали случаи, когда экономисты прогнозировали рецессию, но ее не было.

«В 2011 году мир столкнулся с производственным спадом, когда у побережья Японии произошло землетрясение, вызвавшее цунами. Произошедшее в стране наводнение привело к аварии на атомной электростанции. Одновременно с этим в США тогда велись дебаты о повышении потолка госдолга, был понижен долговой рейтинг страны и возникла угроза дефолта. Учитывая сочетание всех этих событий, активность в производственном секторе страны начала сокращаться, убедив многих в надвигающейся рецессии.

Однако, как мы можем видеть, рецессия так и не наступила».

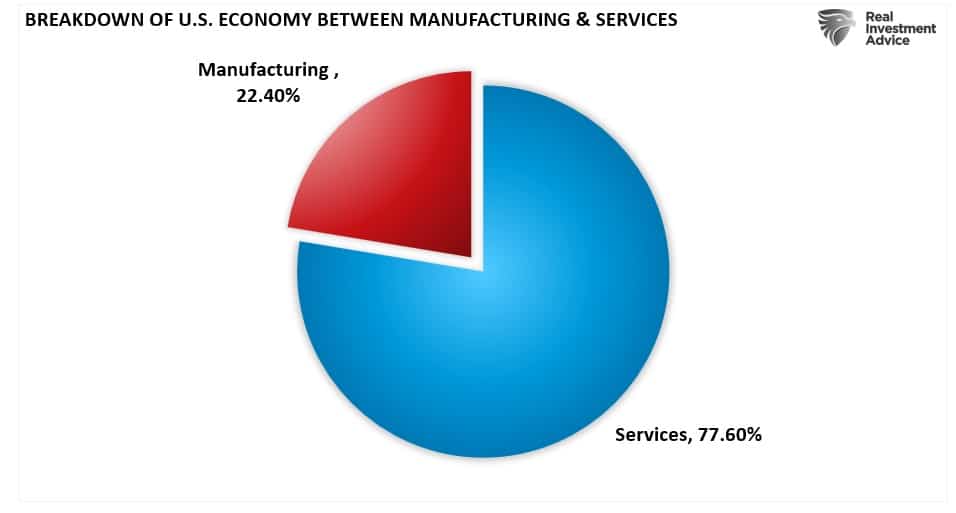

Экономика тогда избежала рецессии, поскольку сектор услуг помог ей остаться на плаву. В прошлом производственный сектор обеспечивал существенную долю общей экономической активности. Сегодня доля сектора услуг в экономике составляет почти 80%.

Это ключевой момент. У услуг гораздо более низкий экономический мультипликатор, чем у производства, и именно поэтому у нас сейчас более медленные темпы роста. И все же, именно услуги обеспечивают львиную долю активности.

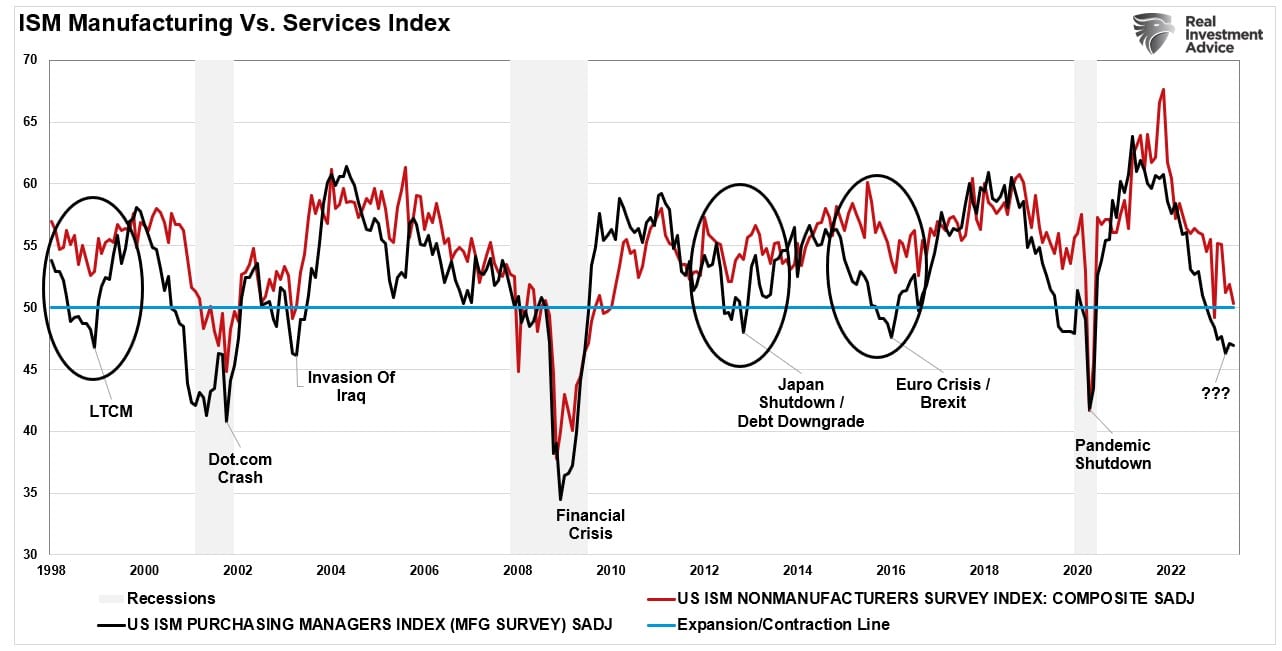

Так что с экономикой происходит то, что происходит с сектором услуг. На графике ниже показаны индексы ISM для производственного сектора и сектора услуг. Как можно видеть, в 1998, 2011 и 2015 году активность сокращалась в производственном секторе, но не в секторе услуг. Во всех случаях удалось избежать рецессии.

Составной индикатор

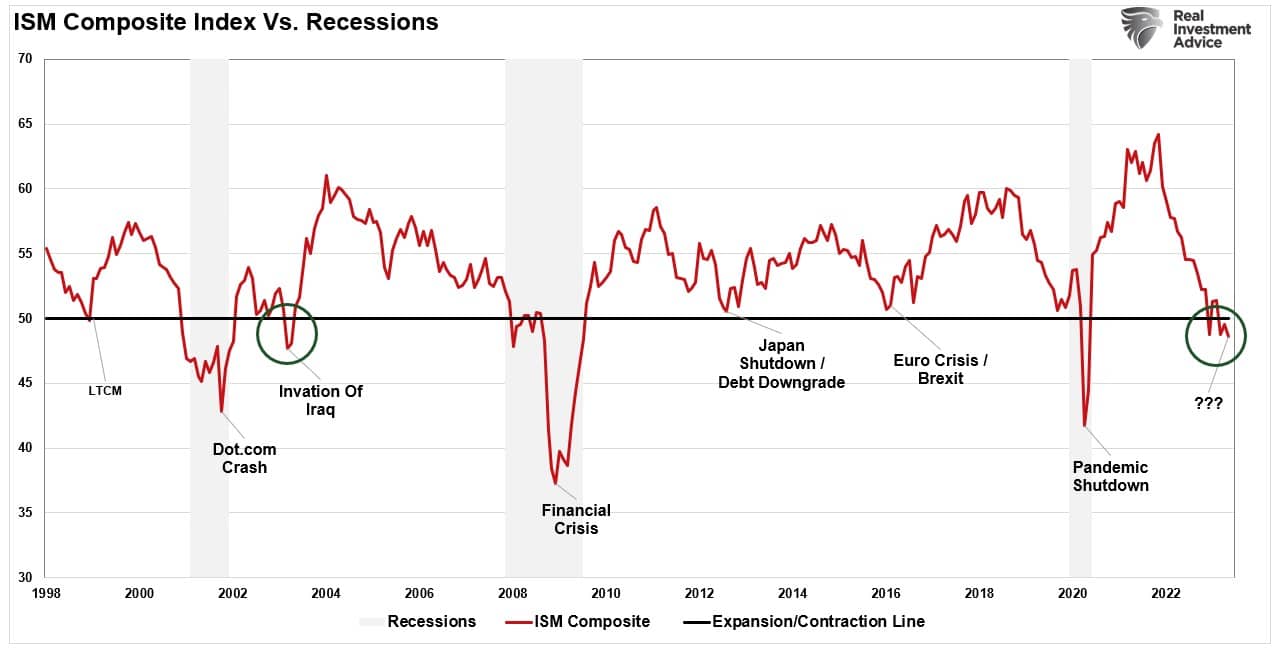

Мы можем создать составной индикатор, взяв среднее значение этих двух индексов, и у него будет явная корреляция с рецессиями в экономике. Рецессий не было в 1998, 2011 и 2015 году, когда составной индекс не переходил на территорию сокращения активности. Сейчас же индикатор оказался на территории сокращения активности, а это — предупреждение о рецессии.

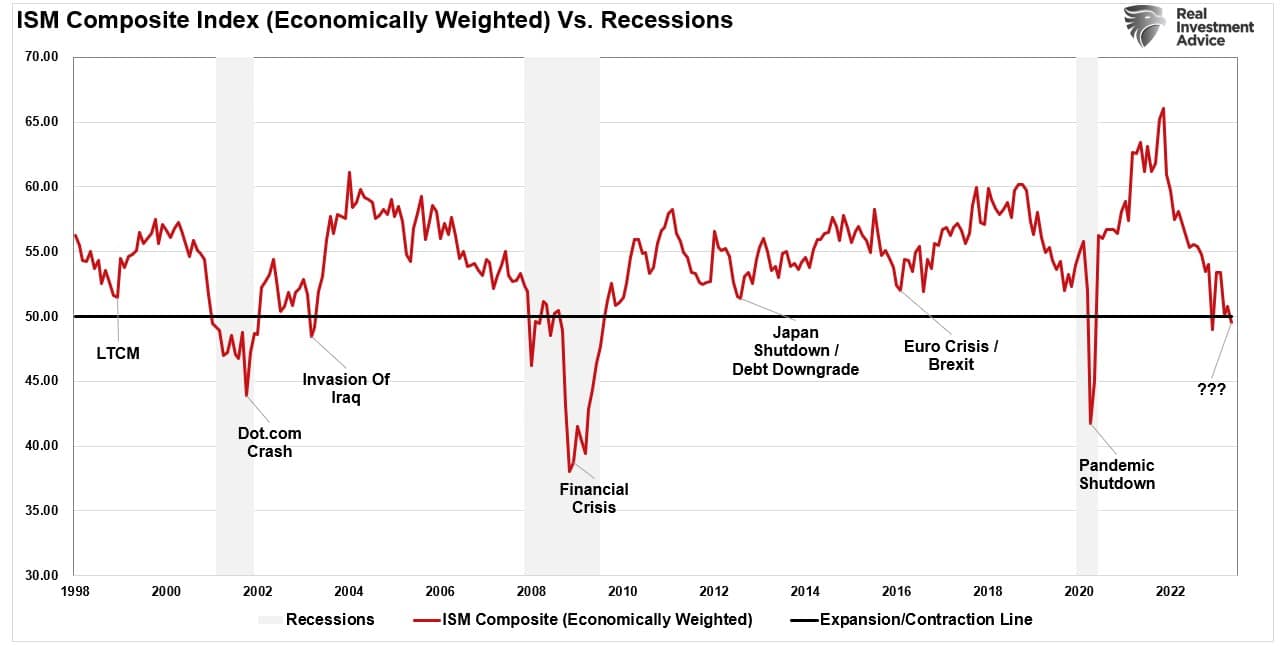

Однако если взять взвешенный составной индекс с учетом доли секторов в экономике (77% для услуг и 23% для производства), то индикатор будет лишь близок к тому, чтобы сигнализировать о рецессии. Если индекс для сектора услуг за июнь ухудшится, взвешенный составной индикатор окажется на территории рецессии.

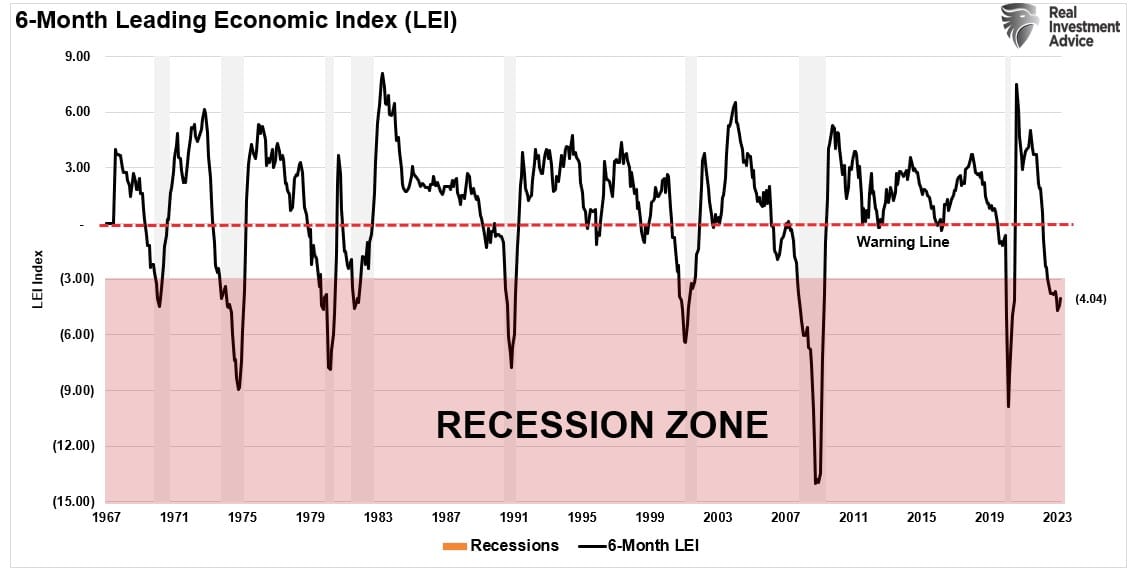

О рецессии также предупреждает 6-месячная скорость изменения опережающего экономического индекса Conference Board (LEI). C 1967 года рецессии происходили в тех случаях, когда этот показатель опускался ниже -3%. Из всех индикаторов рецессии у него самый безупречный послужной список.

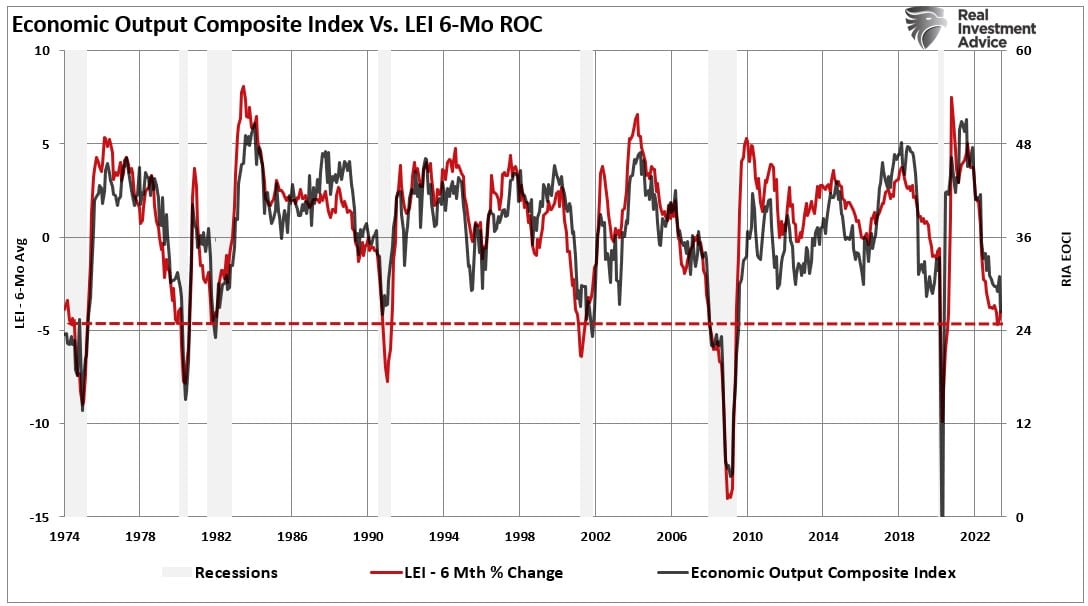

Более того, на рецессию также указывает наш составной индекс экономической активности (Economic Composite Index, EOCI), в который входят более 100 различных опережающих и запаздывающих показателей для сектора услуг и производственного сектора. Как и LEI, этот индикатор надежно прогнозирует рецессии.

Учитывая эту совокупность сигналов, рецессия нам, похоже, гарантированна. И тем не менее, ситуация с занятостью остается благоприятной, а экономическая активность, если говорить о ВВП, по-прежнему находится на положительной территории. Многие аналитики и экономисты по этой причине надеются, что «в этот раз все будет иначе», и рецессии удастся избежать.

Рецессия просто задерживается

Нельзя, конечно же, исключать что все эти сигналы об экономической рецессии в этот раз ошибаются. Но можно привести и другое объяснение. Учитывая колоссальное увеличение активности после локдаунов и огромный фискальный стимул, разворот экономики, возможно, происходит медленнее, чем обычно.

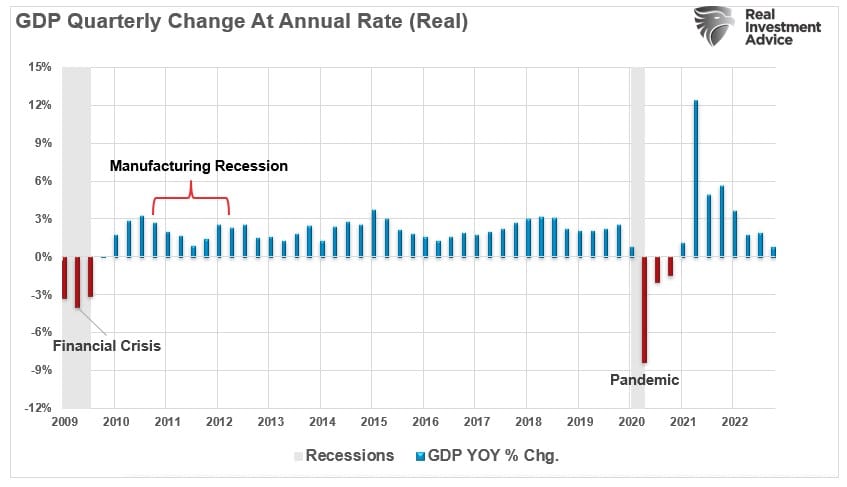

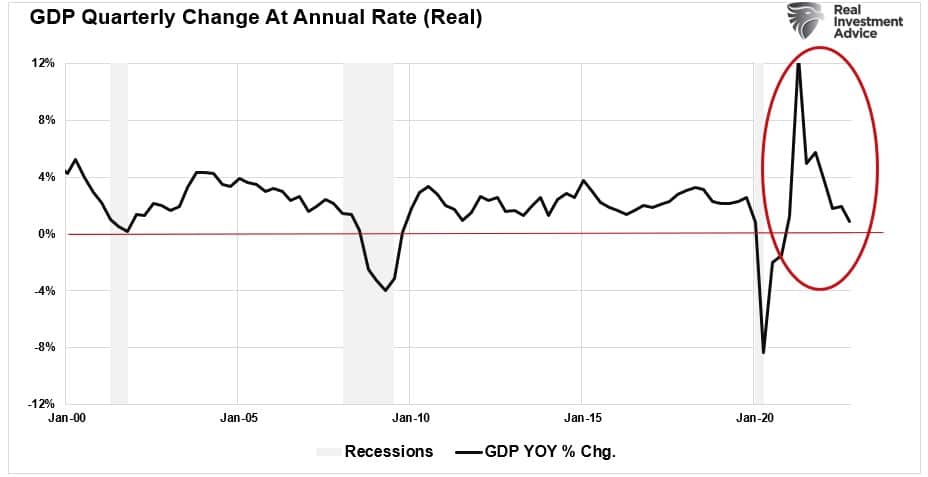

Как мы писали ранее, сейчас экономика уже находилась бы в рецессии, если бы мы вступили в этот текущий период с предыдущими темпами роста ниже 4%. Разница состоит в том, что сокращение активности началось с пика, при котором темпы роста номинального ВВП составляли почти 12%.

Таким образом, в экономике произошло резкое сокращение активности после вызванного стимулированием всплеска, но на отрицательную территорию она пока не перешла. При этом для официальной рецессии не требуется отрицательный номинальный ВВП, как в 2000-2001 гг.

Однако активность должна еще больше сократиться, чтобы значительно выросла безработица, что позволит официально объявить о рецессии. На этот процесс, вероятно, уйдет больше времени, а значит, «официальная рецессия» может наступить не раньше следующего года.

Выводы для инвесторов

Как мы указали выше, монетарный стимул (в процентном соотношении к ВВП) остается очень высоким, создавая иллюзию более сильной, чем наверное на самом деле, экономики. Когда позднее в этом году полностью проявится запаздывающий эффект ужесточения денежно-кредитной политики, разворот сильных экономических показателей, вероятно, удивит большинство экономистов.

Для инвесторов последствия такого разворота с точки зрения цен будут не «бычьими». Как можно видеть, сокращение ликвидности, выраженное путем вычета ВВП из M2, коррелирует с изменениями цен активов.

Этот процесс разворота еще далек от завершения, что говорит о вероятности снижения цен активов. С другой стороны, разворот ликвидности должен способствовать росту цен активов.

В этот раз все, конечно же, может сложиться иначе. Проблема в том, что в прошлом подобного не случалось. Не исключено, что оптимистичные прогнозы аналитиков верны, однако более надежными ориентирами остаются экономические индикаторы.

Именно поэтому инвесторам необходимо и дальше проявлять гибкость в своем инвестиционном подходе и торговать исходя из реального положения вещей, а не желаемого.