Доллар США укрепится на фоне ударов по Ирану

• В центре внимания на этой неделе — сделка по потолку госдолга, отчет по занятости в США и вероятность повышения ставок в июне.

• С учетом ожидаемых сильных квартальных результатов пора покупать акции Salesforce.

• Акции Dollar General будут показывать слабую динамику на фоне пессимистичных прогнозов.

• Нужна помощь на рынке? Пользователи Investing Pro получают эксклюзивный доступ к аналитическим инструментам и данным. Подробнее

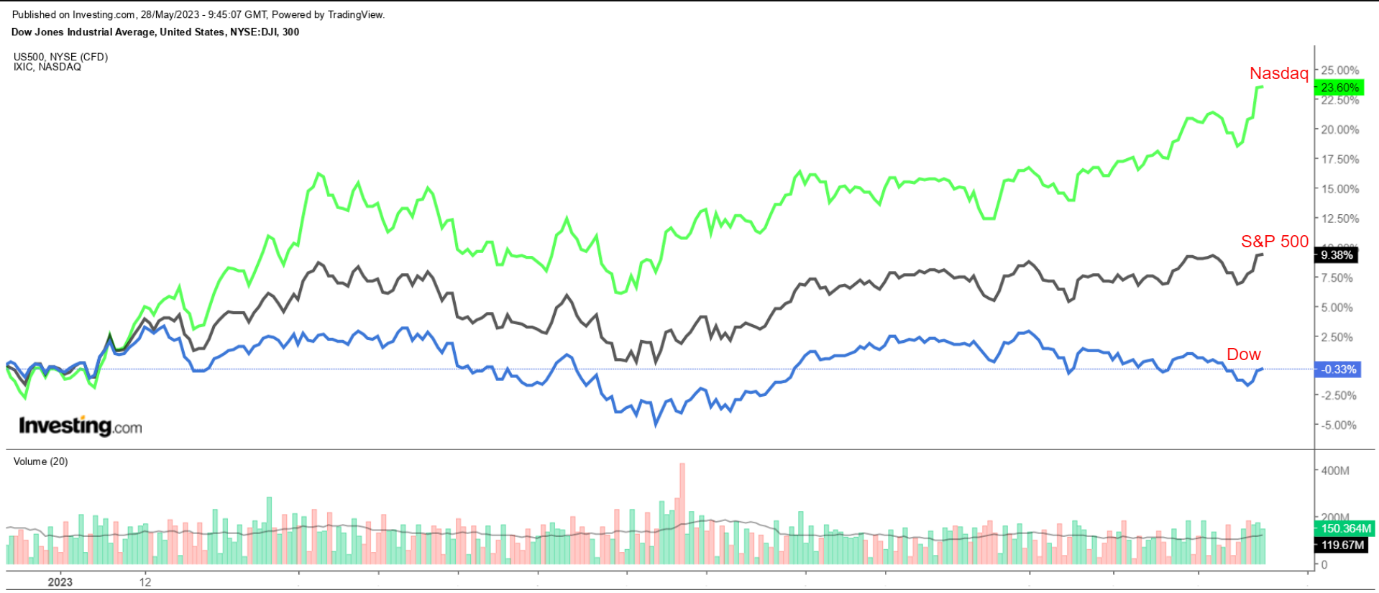

Торги на рынке акций США завершились в пятницу резким ростом. Индексы Nasdaq Composite и S&P 500 финишировали на максимумах с августа 2022 года на фоне оптимизма по поводу повышения потолка госдолга.

Правда результаты по итогам недели оказались смешанными. Индекс Nasdaq подскочил на 2,5%, S&P 500 повысился на 0,3%, а индекс «голубых фишек» Dow Jones Industrial Average упал на 1%.

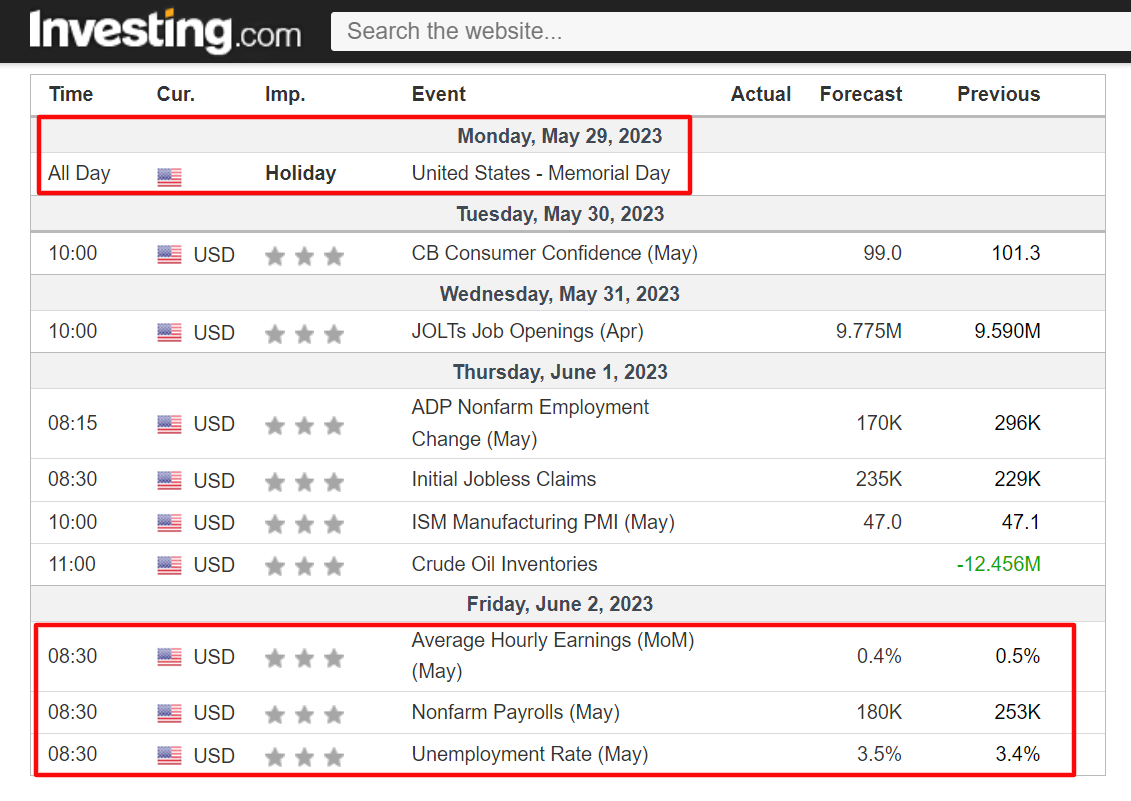

Предстоящая укороченная неделя обещает быть насыщенной (рынки в США в понедельник закрыты в связи с Днем поминовения).

У инвесторов будет первая возможность отреагировать на новости о том, что президент США Джо Байден и спикер Палаты представителей, республиканец Кевин Маккарти достигли в субботу договоренности о приостановке действия потолка долга в $31,4 триллиона после растянувшихся на месяцы переговоров.

В экономическом календаре главным релизом станут выходящие в пятницу данные по занятости. Согласно прогнозу, число рабочих мест вне сельского хозяйства выросло в мае на 180 тыс., а уровень безработицы повысился до 3,5%.

Эти данные окажут ключевое влияние на следующее решение ФРС по процентным ставкам.

Согласно инструменту мониторинга за процентными ставками Investing.com, финансовые рынки сейчас оценивают в 64,2% вероятность еще одного повышения ставок на четверть процентного пункта на следующем заседании FOMC, которое пройдет 14 июня.

В Америке также близится завершение сезона публикации отчетов компаний за первый квартал. Свои результаты на предстоящей неделе, среди прочих, опубликуют Macy’s (NYSE:M), Lululemon Athletica (NASDAQ:LULU), Broadcom (NASDAQ:AVGO), Crowdstrike Holdings (NASDAQ:CRWD), Okta (NASDAQ:OKTA), Zscaler (NASDAQ:ZS), C3 Ai (NYSE:AI) и Chewy (NYSE:CHWY).

Ниже мы расскажем об одной компании, акции которой, по всей вероятности, будут пользоваться спросом, и еще одной компании, которая, вероятно, продолжит нести потери.

Стоит, впрочем, помнить, что наш временной горизонт ограничивается этой неделей (29 мая – 2 июня).

Акции к покупке: Salesforce

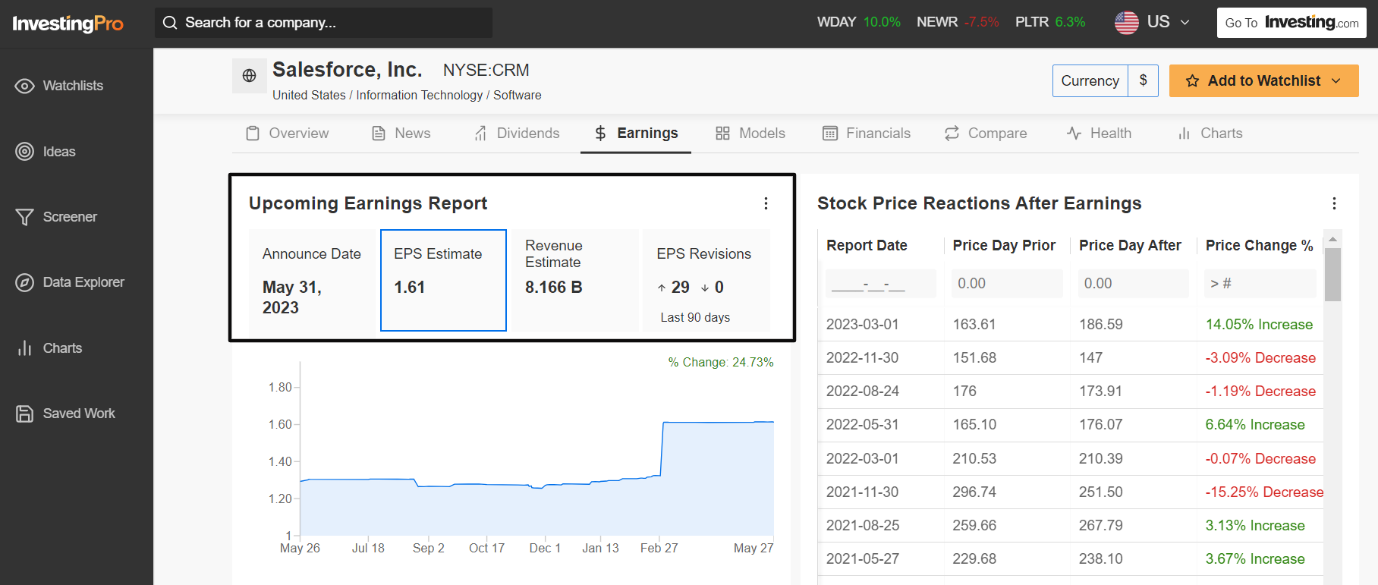

Акции Salesforce (NYSE:CRM), как мне кажется, будут показывать опережающую динамику на предстоящей неделе и могут в скором времени совершить рывок к новым многомесячным максимумам. Этот гигант рынка корпоративного программного обеспечения, как ожидается, сообщит о сильных показателях прибыли и выручки по итогам первого квартала (отчет будет опубликован в среду, 31 мая, после закрытия регулярной торговой сессии).

Что вполне ожидаемо, Investing Pro указывает на растущий оптимизм среди аналитиков насчет перспектив Salesforce перед публикацией результатов.

Судя по опционам, цена акций после релиза может измениться на 9%. Вслед за публикацией предыдущего отчета 1 марта бумаги Salesforce подскочили на 14%.

Согласно консенсус-прогнозу, технологический гигант сообщит о прибыли на акцию за апрельский квартал в размере $1,61. Такой результат будет означать увеличение прибыли на 64,3% на фоне активного сокращения расходов, предпринятого компанией по настоянию инвесторов-активистов, в том числе Пола Сингера из Elliott Management и Дэна Леба из Third Point.

Выручка Salesforce, согласно прогнозу, увеличилась на 10% г/г до $8,16 миллиарда, что отражает сильный рост во всех бизнес-сегментах.

По моему мнению, эта компания способна и дальше показывать хорошие результаты, несмотря на неопределенные макроэкономические условия, и ее прогнозы на оставшуюся часть года, вероятно, будут оптимистичными.

На фоне усиливающегося хайпа вокруг генеративного искусственного интеллекта руководство, вероятно, расскажет о разрабатываемом компанией инструменте Einstein GPT для CRM.

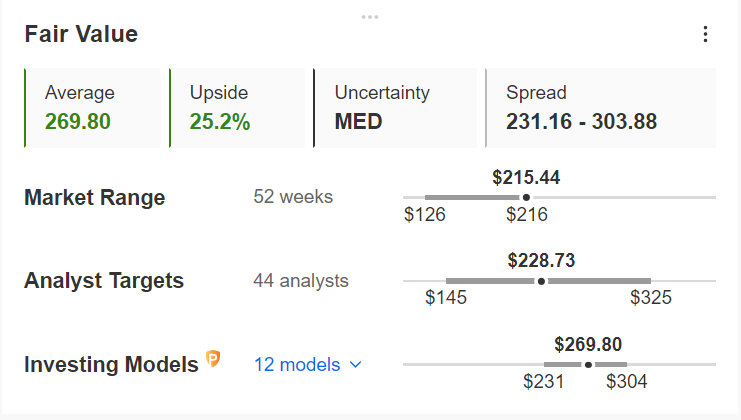

Акции Salesforce завершили сессию пятницы на $215,44 — максимальном уровне с апреля 2022 года. Исходя из текущих оценок, рыночная капитализация Salesforce составляет $210,9 миллиарда. Это самая ценная «облачная» компания в мире.

С начала текущего года бумаги подскочили на 63,4% параллельно с ралли техсектора. Стоит отметить, что акции Salesforce остаются чрезвычайно недооцененными, согласно количественным моделям Investing Pro, и обладают потенциалом роста на 25,2% по сравнению с ценой закрытия пятницы.

Справедливая стоимость определяется с использованием нескольких моделей оценки, включая коэффициенты цена/прибыль, цена/продажи и цена/балансовая стоимость.

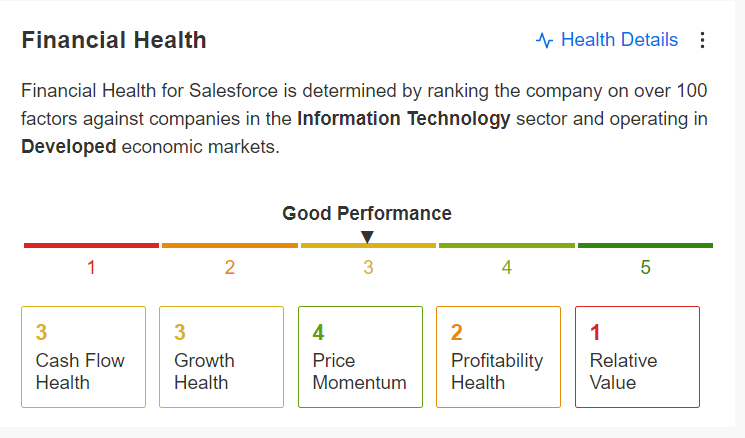

Несмотря на недооцененность акций, у Salesforce хороший рейтинг финансового благополучия — 3,0 из 5,0 — за счет радужных перспектив роста и сильного денежного потока. Это немаловажно, поскольку компании с рейтингом 2,75 и выше сильно опережают широкий рынок по динамике за последние семь лет.

Если вы ищете другие удачные торговые идеи, которые помогли бы вам пережить текущую волатильность на рынке, инструмент Investing Pro поможет вам в любой момент с легкостью находить акции с потенциалом роста. Оформите бесплатную пробную 7-дневную подписку сегодня!

Акции к продаже: Dollar General

Акциям Dollar General (NYSE:DG), как мне кажется, предстоит непростая неделя. Не исключено, что они упадут к новым 52-недельным минимумам, так как этот дискаунтер, по моему мнению, отчитается о результатах за первый квартал ниже ожиданий и даст пессимистичные прогнозы.

Финансовые результаты Dollar General будут опубликованы в четверг, 1 июня, перед открытием торгов. На показателях компании, вероятно, сказалось снижение трафика покупателей в магазинах, а также увеличение операционных издержек и расходов.

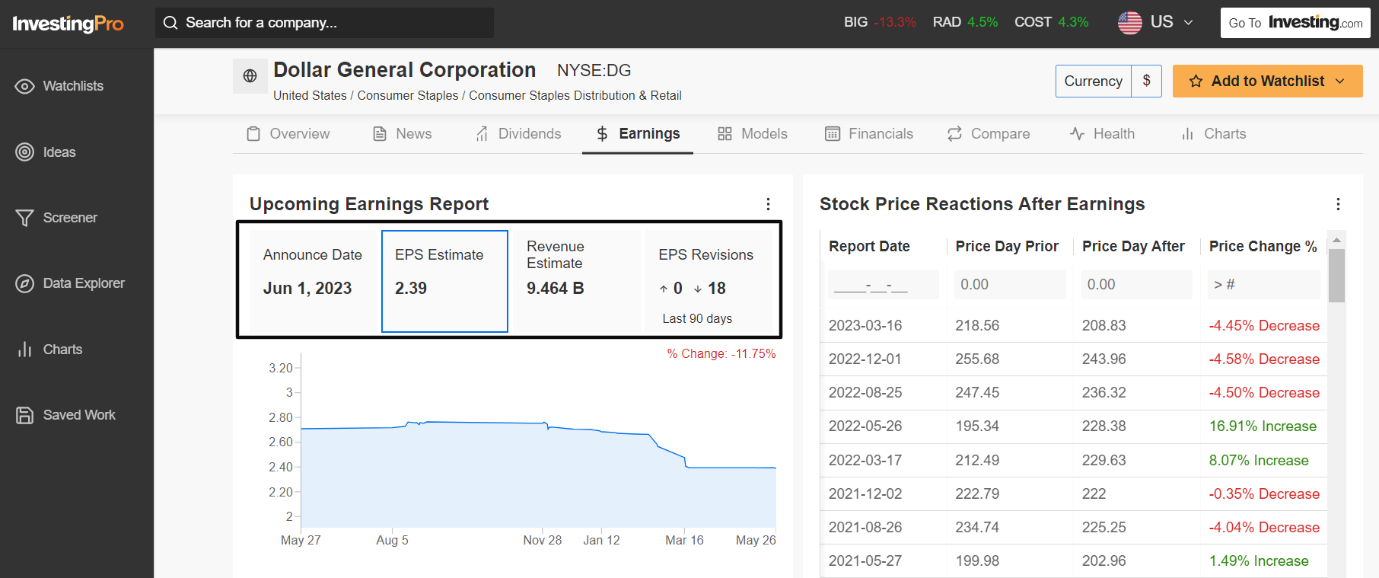

Согласно прогнозам Уолл-стрит, ретейлер сообщит о прибыли на акцию за апрельский квартал в размере $2,39, что на 1% ниже, чем показатель $2,41, зафиксированный годом ранее. Выручка дискаунтера, сеть которого насчитывает свыше 18 700 магазинов в континентальной части США, как ожидается, увеличилась на 8,2% г/г до $9,46 миллиарда.

Согласно Investing Pro, за последние 90 дней аналитики 18 раз снижали свои прогнозы по прибыли Dollar General, что подчеркивает проблемы, стоящие перед компанией в текущей макроэкономической обстановке. В сторону повышения прогнозы не пересматривались ни разу.

Руководство Dollar General, как я считаю, проявит осторожность в прогнозах, учитывая продолжающееся ослабление спроса на высокомаржинальные категории товаров на фоне сохраняющейся высокой инфляции.

Участники рынка ждут сильного изменения цены акций Dollar General после отчета. Согласно рынку опционов, котировки могут измениться в одном из направлений приблизительно на 7%. После предыдущего отчета, опубликованного в середине марта, акции Dollar General снизились на 4,4%.

В середине прошлой недели бумаги Dollar General упали до годового минимума $200,80; торги пятницы они завершили на отметке $205,10. Исходя из текущих уровней, рыночная капитализация компании составляет $44,9 миллиарда. По этому показателю Dollar General занимает первое место среди «долларовых» розничных сетей и одно из первых мест среди ретейлеров в стране.

Несмотря на относительную защищенность компании от рецессии, ее акции в текущем году сильно отстают от широкого рынка. С начала года они упали почти на 17%, тогда как S&P 500 вырос почти на 10%.

В магазинах Dollar General продаются в основном продукты питания и потребительские товары с более низкой маржей по сравнению с дискреционными категориями, такими как товары для дома и одежда. По описанию самой компании, ее клиенты — это преимущественно домохозяйства с доходами менее $35 тыс.

Ищете другие удачные торговые идеи, которые помогли бы вам пережить текущую волатильность на рынке? С помощью инструмента Investing Pro вы сможете с легкостью и в любое время находить акции с потенциалом роста.

Воспользуйтесь бесплатным 7-дневным пробным периодом и получите доступ к лучшим идеям и данным!

Вы можете оформить подписку на InvestingPro, чтобы начать самостоятельно анализировать акции, по этой ссылке.

Дисклеймер: На момент написания статьи у меня была открыта длинная позиция по S&P 500 и Nasdaq 100 через биржевые фонды SPDR® S&P 500 (NYSE:SPY) и Invesco QQQ Trust (NASDAQ:QQQ). У меня также была открыта длинная позиция по фонду Technology Select Sector SPDR® (NYSE:XLK). Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний. Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.