Рублю предрекают резкое падение в этом году

Итоги понедельника

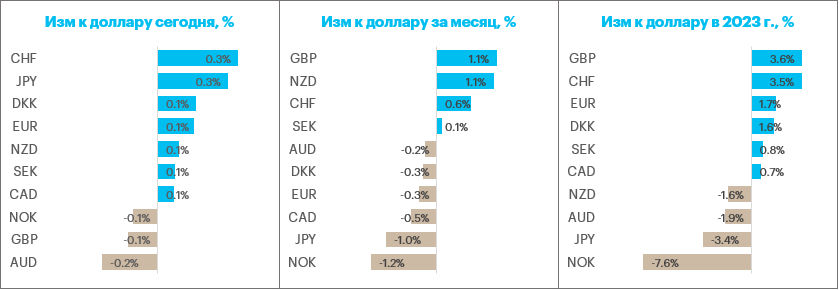

Доллар укрепился против иены, но подешевел против остальных валют Большой десятки. Восстановление доллара в первой половине мая, скорее всего, отражало рост надеж на то, что ситуация с повышением лимита долга США разрешится в скором времени положительно.

Президент США Джо Байден в очередной раз выразил уверенность, что удастся договориться о повышении планки. Встреча президента и представителей Конгресса запланирована на вторник. Меж тем спикер Палаты представителей Кевин Маккарти сообщил, что переговоры не принесли большого прогресса. Он считает прошедшие встречи в Белом доме непродуктивными.

Чиновники Федрезерва дают разнонаправленные сигналы о перспективе процентных ставок в США. Президент ФРБ Атланты Рафаэль Бостик отметил в интервью CNBC, что он не видит быстрое замедление инфляции. Поэтому в ФРС вряд ли будут думать о снижении ставки до отдалённой перспективы в 2024 году. Однако два других чиновника ФРС (Нил Кашкари, глава ФРБ Миннеаполиса, Остан Гулсби, глава ФРБ Чикаго) поддерживают июньскую паузу в цикле повышения ставок.

Старт вторника

Доллар утром продолжает дешеветь против большинства конкурентов из G10. Наиболее активно прибавляли в цене валюты защитного характера — швейцарский франк и иена. Австралийский доллар наиболее заметно среди основных валют дешевел против американского конкурента.

Доходность 2-летних нот снижалась на 4 б.п. до 3,971%, доходность 10-летних облигаций падала на 4,1 б.п. до 3,463%.

Слабость австралийской валюты обусловлена публикацией китайской статистики, поскольку КНР — главный торговый партнер Австралии. Потребительские расходы и промышленная активность Китая в апреле выросли более медленными темпами, нежели ожидалось. Это указывает на то, что экономическая экспансия Поднебесной замедляется, потенциально требуя дополнительных стимулов от правительства.

Наш взгляд

Есть несколько факторов, которые формируют риск укрепления доллара в краткосрочной перспективе.

Во-первых, это инфляционные ожидания Университета Мичигана, которые были опубликованы в пятницу. Инфляционные ожидания на горизонте года в мае составили 4,5% против 4,6% в апреле, но выше прогноза (4,4%). При этом инфляционные ожидания на горизонте 5–10 лет неожиданно выросли с 3% в апреле до 3,2% в мае при прогнозе 2,9%. В итоге ожидания на среднесрочном горизонте сейчас всего на 10 б.п. ниже уровня июня прошлого года.

Это фактор, если не в пользу повышения ставок в июне, то в пользу того, чтобы держать ставки на пиковом уровне дольше ожиданий рынка, который закладывается на снижение ставки к концу года на 50–75 б.п.

Во-вторых, рынок активно хеджируется против ситуации с госдолгом, как это было в августе 2011 года. Кризис потолка госдолга США в 2011 году стимулировал повышенную рыночную волатильность и укрепление доллара.

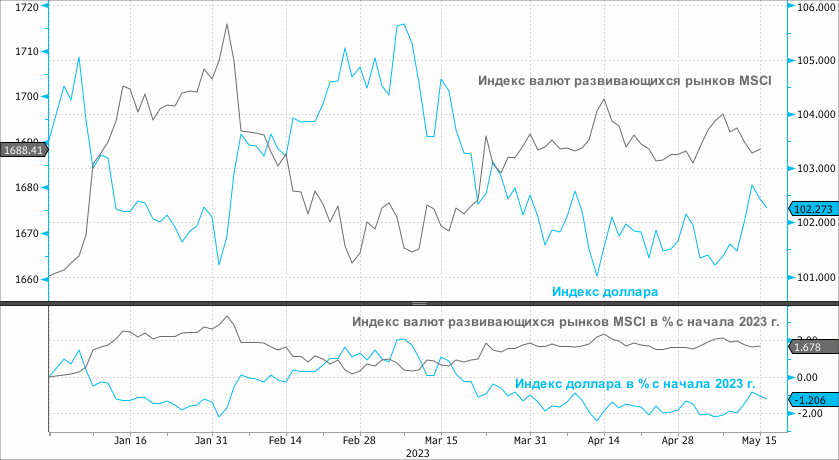

Реализация обоих рисков может подбросить индекс доллара до 106 пунктов. Это +3,5% к текущим значениям. Частичная реализация рисков, формируя состояние повышенной неопределенности, может привести к росту индекса доллара до 103,50–104 пунктов. Это +1,5% к текущим значениям.

Однако даже при таком повороте событий, на наш взгляд, основная тенденция по доллару остается медвежьей. Рост индекса доллара до 104–106, если и будет реализован — выглядит, как хорошая возможность для входа в короткие позиции в американской валюте.

Будем внимательно следить за тем, каким будет сегодня отчет по розничным продажам в США, однако пока тенденция такова, что экономика замедляется, рынок труда охлаждается, и ценовое давление стабилизируется. А потенциальная рецессия позже в этом году поможет ускорить эти процессы.

Мексиканское песо накануне достигло к доллару максимума за 7 лет. Бразилия и Мексика предлагают реальную доходность в размере 9,1% и 5% соответственно, по сравнению с почти нулевой доходностью в США и минус 5,6% в Великобритании.

Убежденность рынка в том, что цикл повышения ставок в США завершен, заставляет инвесторов искать более высокую доходность на развивающихся рынках. При этом основной приток капитала сейчас получает Латинская Америка, хотя в начале года казалось, что это будет Азия.

Однако темпы экономической экспансии в Китае пока не радуют. Возможно, ситуация изменится во второй половине года. Тогда азиатские валюты Emerging Markets будут выглядеть более привлекательно. Особенно валюты стран с сильными балансами.

Пока же вывод заключается в том, что доллар, а также другие валюты развитых стран будут, скорее всего, продолжать слабеть против конкурентов из развивающихся стран. Будут меняться только темпы между Латинской Америкой и Азией.

Сохраняем ожидания снижения индекса доллара в диапазон 100–98 пунктов в среднесрочной перспективе.