Доходы от крупнейшего в РФ нефтяного налога могут удвоиться в марте — Reuters

Крах банков в марте Bitcoin встретил ростом на 21% до $28,4 тыс., поскольку неустойчивая монетарная политика и риск новых банкротств повысили интерес к децентрализованному активу. Но в случае с дефолтом по госдолгу США ситуация не столь однозначная, так как имеется сильная взаимосвязь между двумя мирами – традиционными финансами и криптовалютами – посредством стейблкоинов.

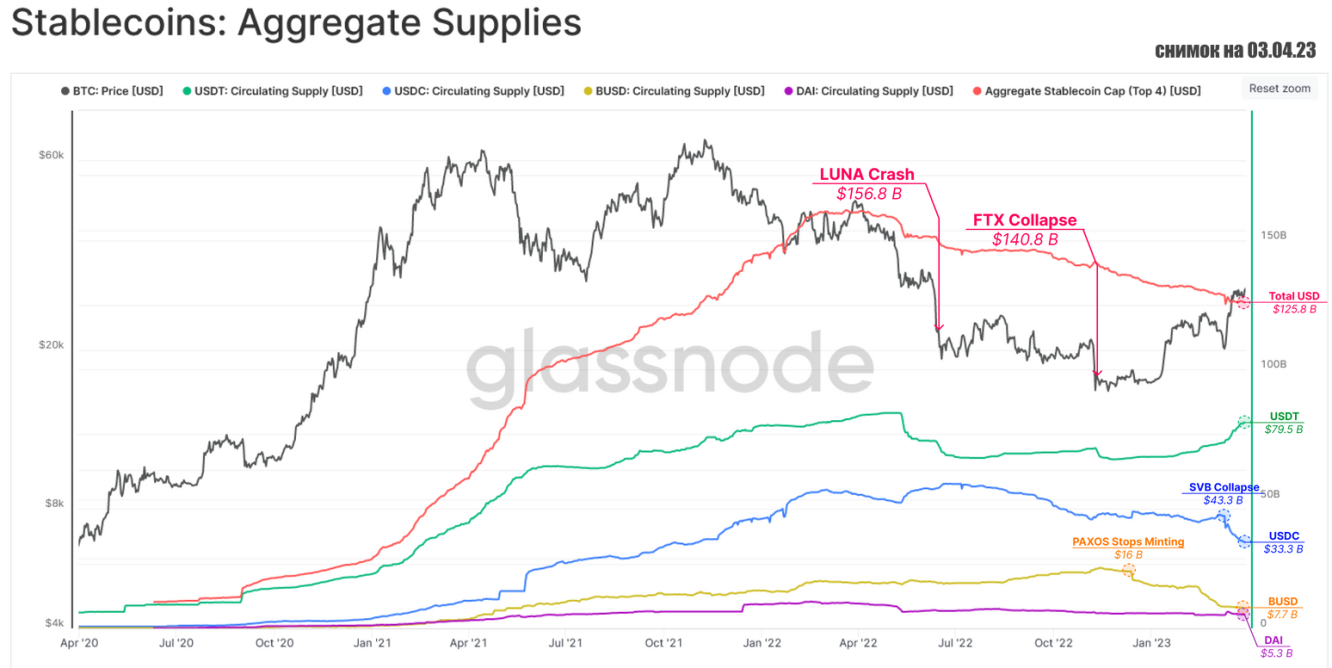

Стейблкоины выполняют роль проводников, облегчая расчеты и оценку стоимости криптовалют. Подавляющее большинство криптобирж используют стабильные монеты в качестве базовой валюты при проведении финансовых операций. Несмотря на потерю доверия и длительное сокращение данного сегмента, вызванные крахом третьей по величине стабильной монеты UST год назад, он по-прежнему является существенным элементом криптосистемы с рыночной капитализацией в $130 млрд. Это 12% от всего рынка.

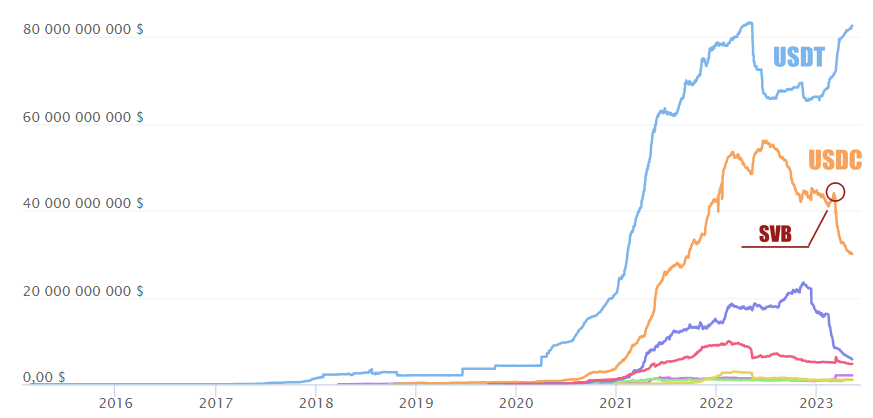

Ведущими стейблкоинами являются USDT с 64% долей рынка и USDC – с 23%. Последний уже проявил значительную зависимость от банковского сектора, когда вместе с банкротством SVB потерял привязку к доллару, торгуясь с 10% скидкой 11 марта. К этому привела блокировка 8% обеспечения в SVB и риск утраты средств. С тех пор USDC сократил капитализацию на треть до $30 млрд.

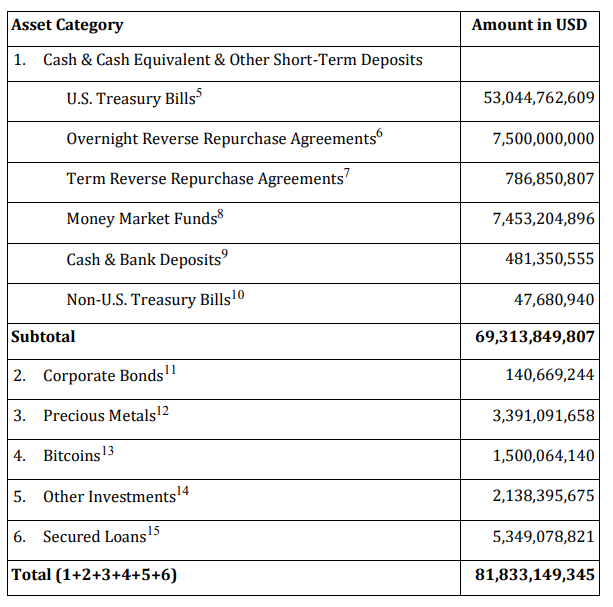

При этом основная опасность заключается не только и не столько в размещении активов в банках, сколько в высокой доле американских облигаций в резервах данных стейблкоинов. Если при выборе контрагента можно рассчитывать на непотопляемость системно значимого банка, то в случае дефолта по американскому долгу резервы в государственных облигациях превращаются в фантики.

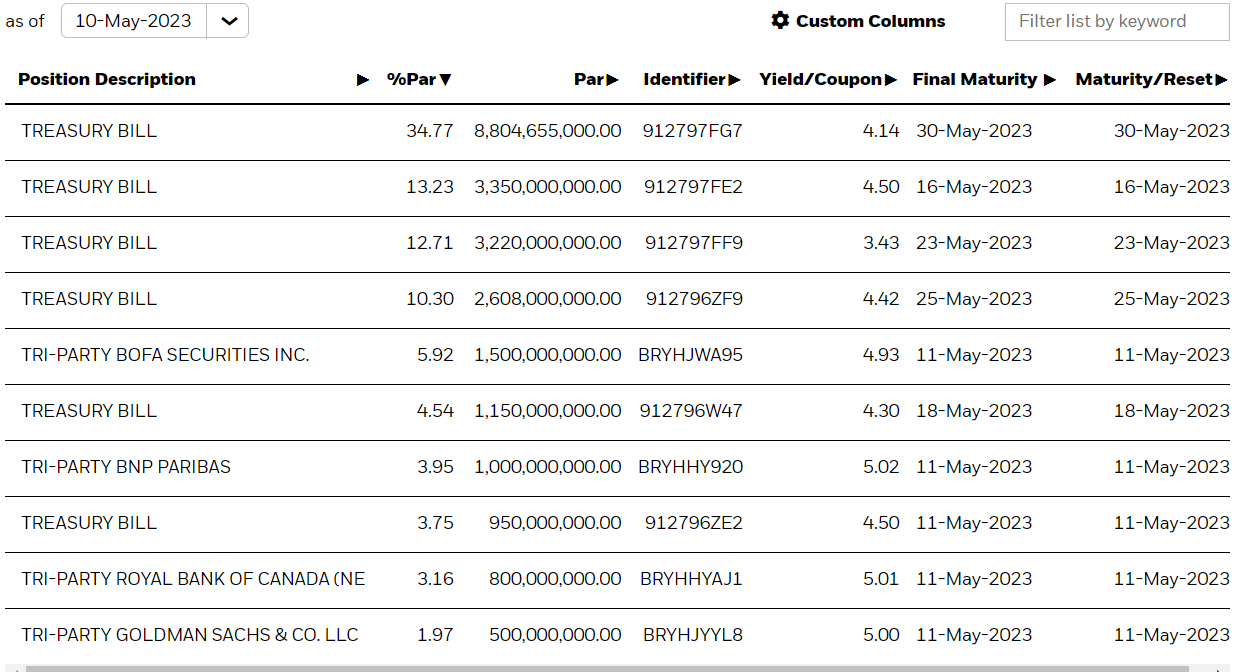

Предвидя новые риски, Circle (эмитент USDC) скорректировала портфель, и теперь срок погашения удерживаемых облигаций наступает до июня, месяца потенциального объявления дефолта.

Оценить же риски Tether намного сложнее, так как из-за офшорной регистрации и нежелания компании вдаваться в подробности, доподлинно неизвестно, какие банки хранят резерв, и какие активы входят в раздел «коммерческих бумаг». Что касается облигаций, то они занимают 74% на $60,5 млрд, а средний срок погашения указан как «менее 90 дней».

Из чего следует вывод, что USDT имеет ненулевой риск потери привязки к доллару в случае объявления дефолта США по казначейским облигациям.

Несмотря на противопоставление Bitcoin традиционной финансовой системе и обвала доллара в случае дефолта, криптовалютный рынок рискует столкнуться с паникой и распродажей из-за потери USDT привязки к фиату. При этом стоит отметить, что вероятность объявления дефолта все же низкая, поскольку несет в себе системные риски и труднопредсказуемые последствия для экономики США.

Аналитическая группа StormGain