Госдума приняла закон о порядке ареста и изъятия цифровой валюты

Не секрет, что Федеральная резервная система (ФРС) за последние 15 лет сделала своей миссией создание «эффекта богатства» в экономике за счет увеличения цен активов. В далеком 2010 году Бен Бернанке объяснил это следующим образом:

«...Более высокие цены акций будут способствовать росту благосостояния потребителей и помогут повысить доверие, что может попутно стимулировать расходы. Увеличившиеся расходы приведут к росту доходов и прибылей, которые будут способствовать дальнейшему росту экономической активности в рамках благотворного круга».

Итак, Бернанке запустил печатный станок, не скрывая, что делает это с целью подтолкнуть вверх цены активов. Эту политику, известную как количественное смягчение, проводили также все его преемники.

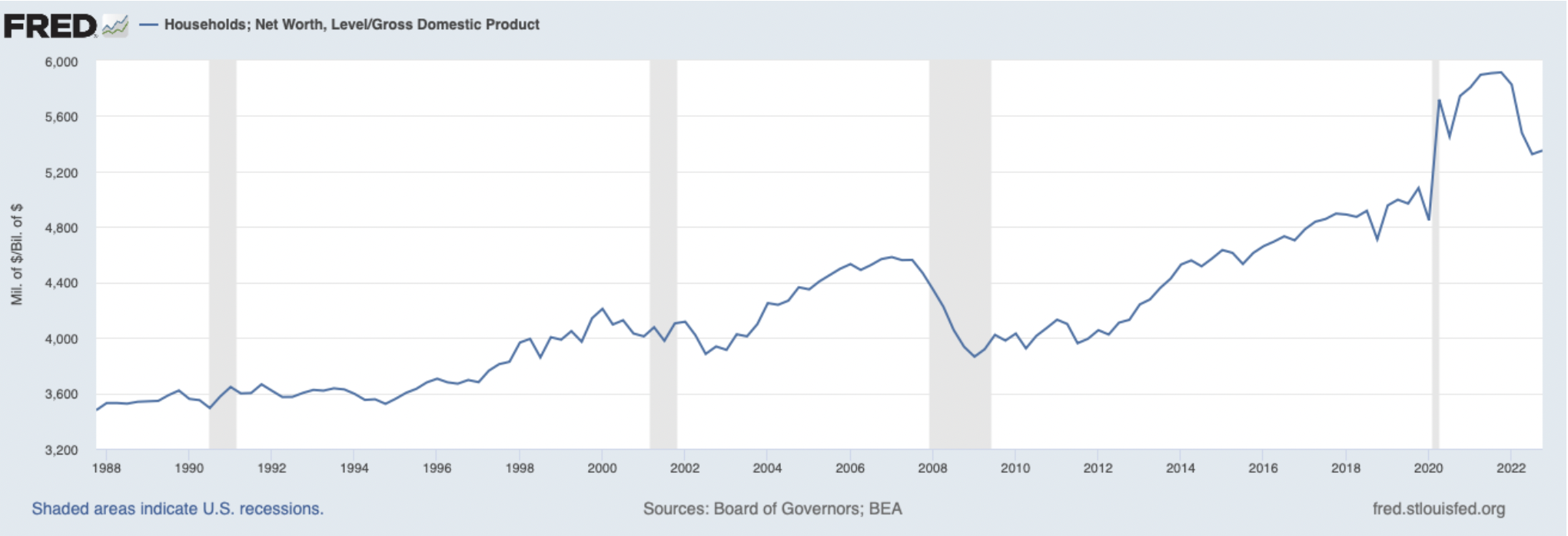

За это время количественное смягчение очень успешно справилось с задачей увеличения цен активов, чего не скажешь о стимулировании экономики. Самым очевидным образом это проявилось в росте чистой стоимости активов домохозяйств относительно экономики в эпоху QE до рекордных максимумов.

Если бы количественное смягчение работало в точности так, как задумывал в свое время Бернанке, то после временного скачка это соотношение выровнялось бы, когда экономика догнала бы цены активов, чего явно не произошло.

Тем не менее, центробанк, похоже, все-таки достиг первой цели миссии Бернанке (увеличение благосостояния), хоть ему и не покорилась вторая цель (запуск благотворного круга экономического роста).

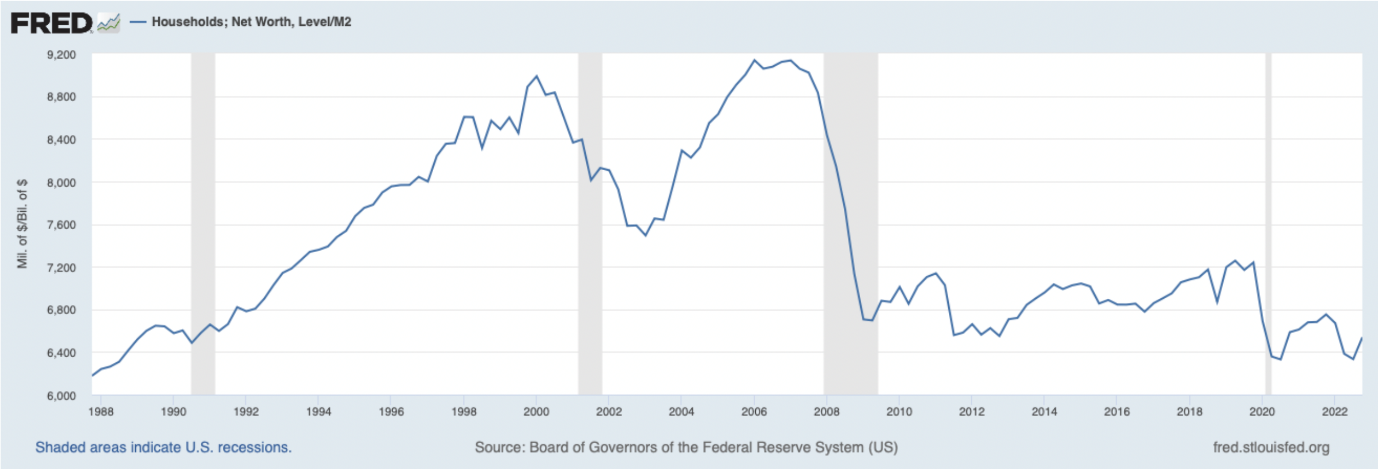

Однако, если посмотреть на соотношение чистой стоимости активов домохозяйств и роста денежной массы, становится понятно, что увеличение благосостояния — это не более чем иллюзия. На самом деле с 2008 года чистая стоимость активов снизилась по отношению к M2, вернувшись на минимальные за 20 лет до того времени уровни. Если измерять показатели таким образом, получается, что ни о каком «реальном» богатстве речи не идет.

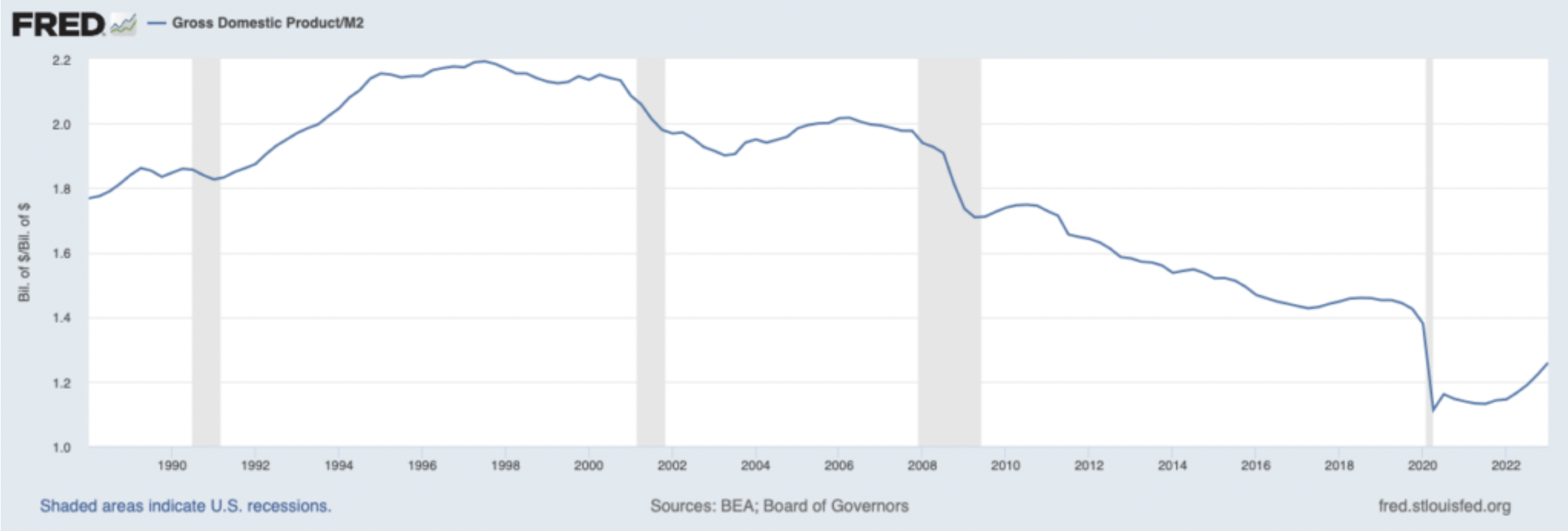

А если скорректировать ВВП с учетом роста денежной массы, мы получим еще более мрачную картину. С тех пор, как в 2008 году началось количественное смягчение, траектория экономики относительно роста денежной массы была гораздо более отрицательной, чем траектория чистой стоимости активов домохозяйств.

Если использовать подобный способ измерения, получается, что никакого «реального» роста экономики с 2008 года не было. На деле мы имеем продолжающееся уже не одно десятилетие сокращение экономической активности относительно денежной массы, и эра QE лишь усугубила это явление.

Как напомнил нам вчерашний отчет ИПЦ, после продолжавшейся десятилетия дезинфляции последний раунд печатания денег привел к возвращению инфляции. Таким образом, большой монетарный эксперимент центробанка, пожалуй, эффективнее всего стимулировал не экономику или благосостояние домохозяйств, а инфляцию.

Разумеется, если бы мы заглянули в историю, мы бы поняли, что исход будет именно таким, задолго до того, как Бернанке принялся печатать деньги. И именно неспособность прислушаться к урокам истории, пожалуй, поможет нам объяснить, почему уровень доверия к ФРС сегодня низок как никогда — тенденция, которая со временем, возможно, еще больше усугубит проблему инфляции.