Смертельная ловушка: водитель Xiaomi погиб в огне из-за отказа дверных ручек

• С начала 2023 года в США потерпели крах три банка, и это были второе, третье и четвертое по величине банкротства банков за всю историю.

• Впрочем, акции отдельных компаний опередили широкий рынок, несмотря на неблагоприятные условия.

• Инвестировавшие в эти бумаги инвесторы получили трехзначную доходность.

В Америке с начала 2023 года, согласно официальным данным, потерпели крах три банка. Они заняли второе, третье и четвертое места в списке крупнейших банкротств банковского сектора за всю историю:

- Washington Mutual (Сиэтл, Вашингтон), 2008 год;

- First Republic Bank (Сан-Франциско, Калифорния), 2023 год;

- Silicon Valley Bank (Санта-Клара, Калифорния), 2023 год;

- Signature Bank (Нью-Йорк, шт. Нью-Йорк), 2023 год.

Министр финансов США Джанет Йеллен предупредила в понедельник о возможном дефолте Америки по национальному долгу 1 июня и призвала Конгресс как можно скорее приостановить действие лимита долга.

По ее оценкам, исполнительные власти больше не смогут исполнять свои обязательства «в начале июня, возможно уже 1 июня, если Конгресс к тому времени не поднимет или не приостановит действие лимита долга».

Текущий лимит составляет $31,4 триллиона, и он был достигнут 19 января. В тот день Министерство финансов США прибегло к «чрезвычайным мерам» для оплаты счетов, но при этом подчеркнуло, что использовать эти специальные финансовые инструменты можно будет только до 5 июня.

Как предупредила Йеллен, аналогичные ситуации в прошлом показали, что ожидание до последней минуты приостановки или повышения лимита долга может нанести серьезный ущерб деловой и потребительской уверенности, увеличить краткосрочную стоимость заимствований для налогоплательщиков и негативно повлиять на кредитный рейтинг США.

Невзирая на складывающуюся неблагоприятную ситуацию, акции некоторых компаний опередили широкий рынок. Давайте посмотрим на 4 успешные компании и лидеров по итогам каждого месяца с помощью инструментов InvestingPro.

Если бы мы могли предсказать будущее и инвестировали бы в эти акции, мы бы получили трехзначную доходность, что весьма неплохо с учетом того, что доходность S&P 500 составила всего +8,4%.

1. Январь: Warner Bros Discovery

Warner Bros. Discovery Inc (NASDAQ:WBD) — это американский конгломерат из сферы медиа и развлечений со штаб-квартирой в Нью-Йорке.

Компания появилась на свет в результате слияния WarnerMedia и Discovery, которое завершилось 8 апреля 2022 года.

Название компании было составлено из названия флагманского актива WarnerMedia — киностудии Warner Bros. — и названия платного телеканала Discovery Channel.

Warner Bros. Discovery опубликует свои квартальные результаты 5 мая. Согласно прогнозам, компания сообщит о выручке на уровне $10,77 миллиарда.

Источник: InvestingPro

Акции компании стали одним из лидеров рынка по итогам января с результатом +56,3%.

После неудачной попытки пробоя сопротивления бумаги взяли передышку, откатившись к уровням Фибоначчи. Пробой выше $15,94 послужит «бычьим» сигналом и укажет на продолжение ралли.

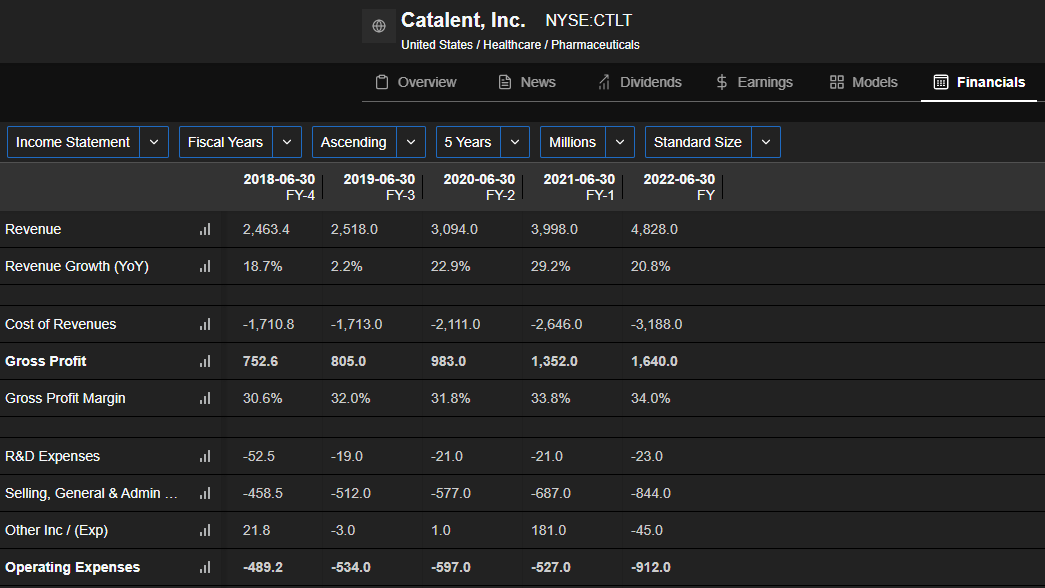

2. Февраль: Catalent

Международная компания Catalent (NYSE:CTLT) со штаб-квартирой в Сомерсете (шт. Нью-Джерси) — это глобальный поставщик технологий доставки, разработки и производства лекарственных препаратов, генной терапии, а также потребительских товаров для здоровья.

Компания была основана в апреле 2007 года, а в 2014 году получила листинг на Нью-Йоркской фондовой бирже.

Catalent опубликует свои квартальные результаты 9 мая. Согласно прогнозам, компания сообщит о прибыли на акцию на уровне $0,52.

Источник: InvestingPro

Акции компании стали одним из лидеров рынка по итогам февраля с результатом +25,6%.

Поддержка, образовавшаяся в ноябре 2022 года, по-прежнему уверенно держится. Акции опускались до нее в декабре 2022 года и апреле 2023 года, и во всех случаях этот уровень предотвращал дальнейшее падение, позволяя бумагам совершить отскок. Очередной отскок возможен на $41,11.

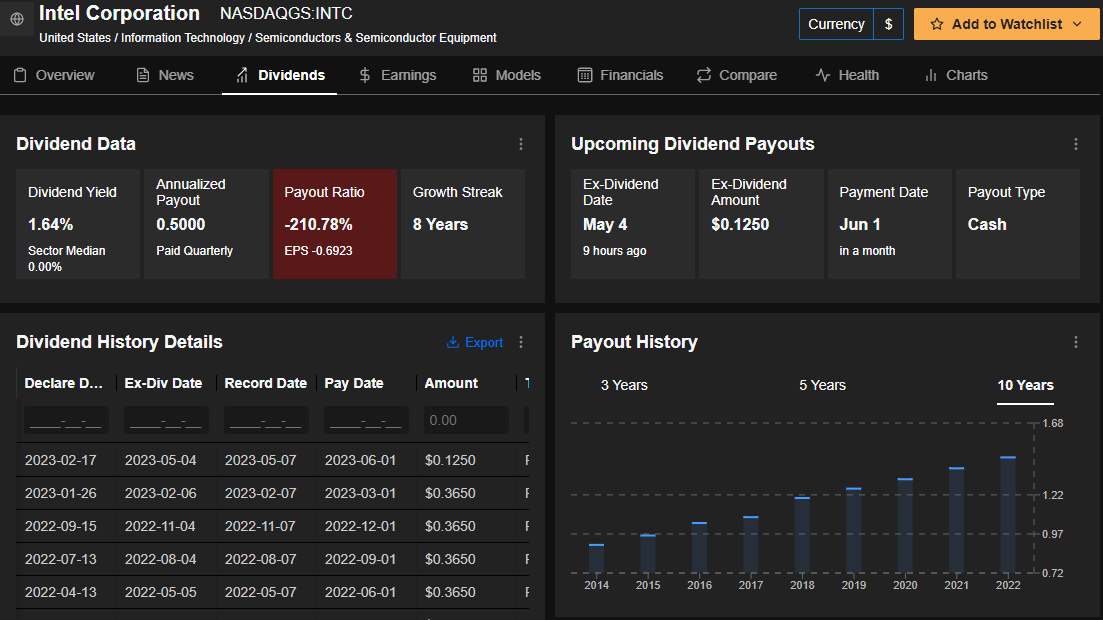

3. Март: Intel

Intel Corporation (NASDAQ:INTC) — это крупнейший в мире производитель интегральных микросхем по показателю годовой выручки. Эта американская компания изобрела процессоры серии x86, которые сегодня можно найти в большинстве компьютеров. Intel была основана 18 июля 1968 года и тогда носила название Integrated Electronics Corporation.

Источник: InvestingPro

Компания собирается выплатить дивиденды 1 июня, получить которые можно, приобретя акции до 4 мая.

Свои квартальные результаты Intel опубликует 27 июля и, как ожидается, сообщит о выручке в $11,73 миллиарда.

Акции компании показали очень сильную динамику по итогам марта, повысившись в цене на 28,7%.

В феврале этого года бумаги достаточно успешно проверили на прочность поддержку, образовавшуюся в октябре 2022 года. Откат в сторону $24,73 может стать интересной возможностью для покупок.

Пробой $33,10 послужит «бычьим» сигналом.

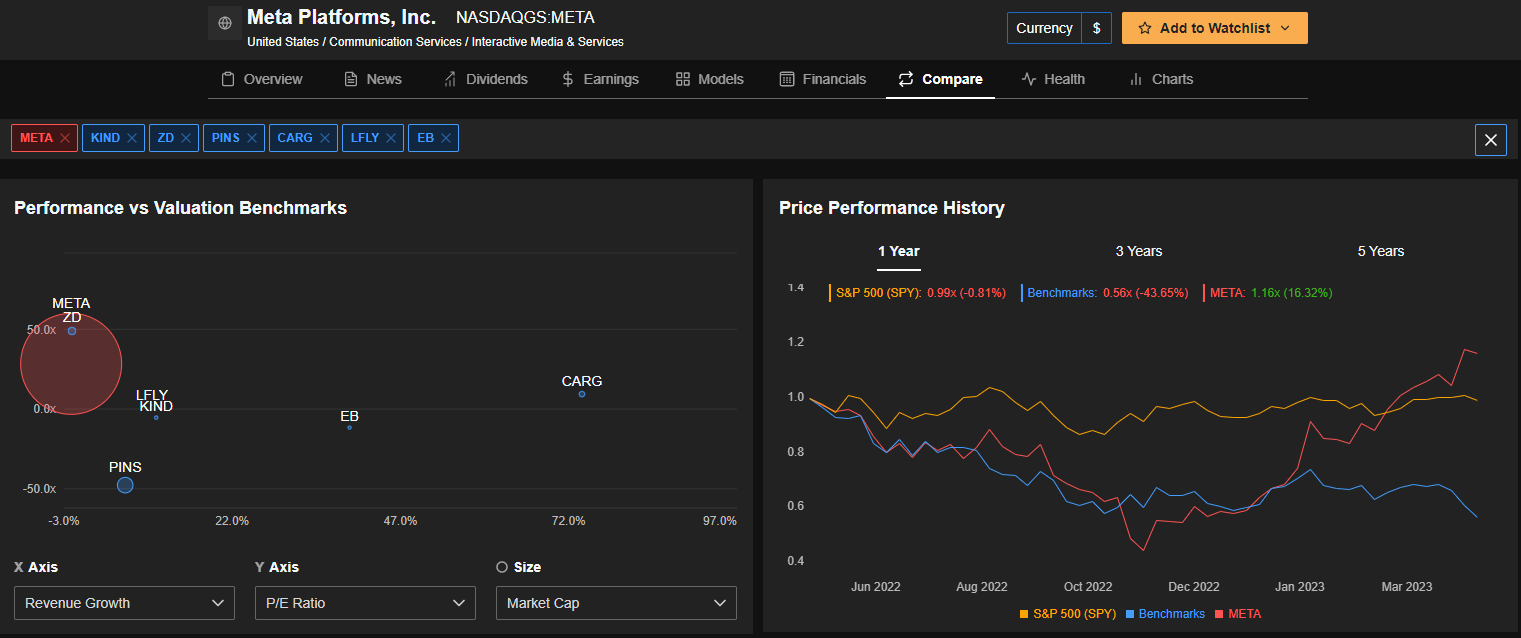

4. Апрель: Meta Platforms*

Компания Meta Platforms* (NASDAQ:META), ранее известная как Facebook*, это американский технологический конгломерат, владеющий социальными сетями. Штаб-квартира компании расположена в Менло-Парк, Калифорния. Meta* является материнской компанией Facebook*, Instagram* и WhatsApp и входит в число самых ценных компаний мира. Meta* — это также одна из пяти крупнейших техкомпаний наряду с Microsoft (NASDAQ:MSFT), Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL) и Alphabet (NASDAQ:GOOGL).

Источник: InvestingPro

Компания представит свои квартальные результаты 26 июля. Ее прибыль на акцию, согласно прогнозам, составит $2,40.

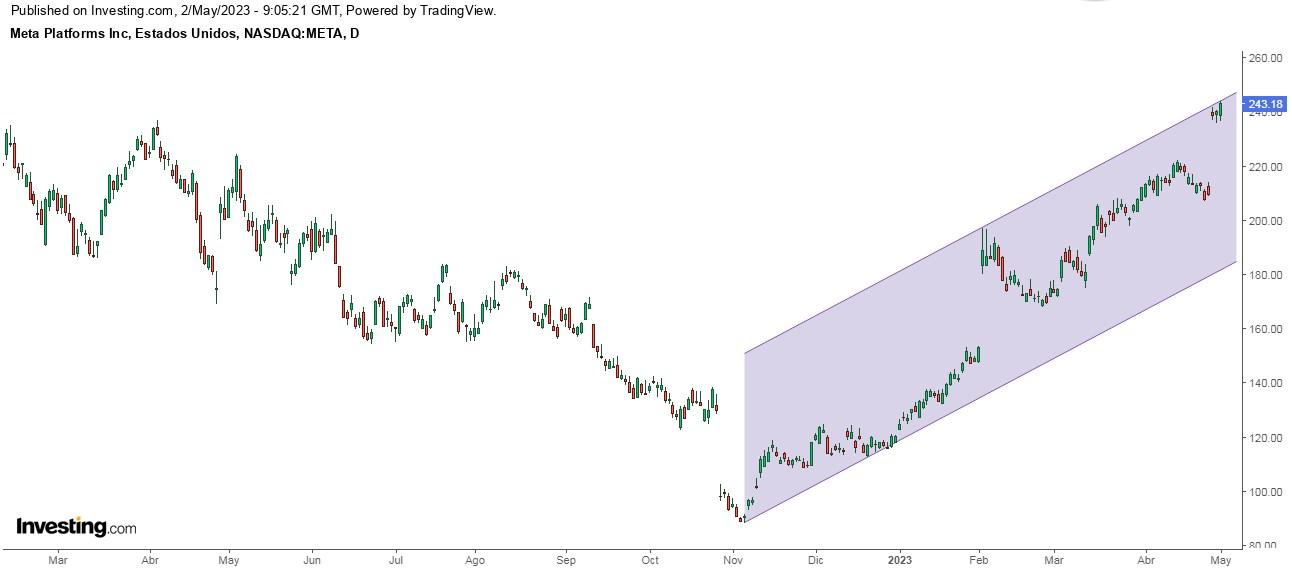

Акции Meta* стали одним из лидеров рынка по итогам апреля с результатом +97,9%.

Бумаги неустанно растут с минимума ноября 2022 года. На графике образовалось два гэпа, которые им предстоит заполнить.

Инвесторы были воодушевлены двумя факторами. Первый из них — это цели по сокращению расходов. Meta* понизила оценку общих расходов на текущий год на $5 миллиардов благодаря мерам экономии. Второй фактор — план обратного выкупа акций. Компания объявила о дополнительной программе buyback на сумму $40 миллиардов.

*Компания Meta Platforms признана в России экстремистской организацией; компания и ее продукты — социальные сети Facebook* и Instagram* — запрещены на территории России.

Дисклеймер: Автор в настоящее время не владеет позициями в упомянутых в этой статье ценных бумагах.