Нефть взлетела к максимумам середины 2025 года из-за геополитики

Совокупная рыночная капитализация криптовалют подскочила в 2023 году до $1,2 триллиона.

За день до запуска обновления Shapella для эфира биткоин пробил психологический барьер $30 000. Хотя общая капитализация крипторынка остается на 84% ниже рекордного максимума, зафиксированного в ноябре 2021 года, с начала текущего года она увеличилась на 55%.

Сдвиг в настроениях

Продолжают множиться свидетельства того, что американское правительство решило разобраться с криптой, запустив операцию Operation Chokepoint 2.0, однако интерес к цифровым активам от этого не уменьшился. По крайней мере не до такой степени, чтобы помешать ралли. В начале торгов вторника биткоин достиг психологически важного уровня $30 000, на котором он последний раз торговался в июне 2022 года.

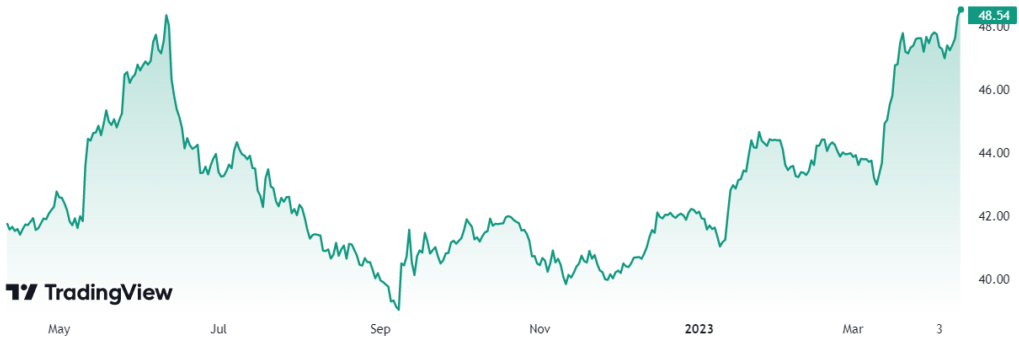

Что любопытно, доминирование биткоина в совокупной капитализации крипты тогда достигало 48,36%, что примерно совпадает с текущим показателем 48,54%.

Доминирование биткоина в капитализации криптовалют

Вслед за поочередным крахом Terra, Celsius, 3AC и других цифровых валют на крипторынке произошло беспрецедентное падение уровня доверия, и это прежде всего сказалось на биткоине. Источник графика: Trading View

Доля биткоина в капитализации всего крипторынка обычно сигнализирует о сдвиге в настроениях инвесторов. Когда доминирование биткоина уменьшается, это говорит о повышении интереса к альткоинам. Обладая более низкой рыночной капитализацией, альткоины могут предложить инвесторам более высокую потенциальную доходность, правда при более высоком риске.

Однако на фоне банковского кризиса в США и неопределенности относительно того, классифицировать ли криптовалюты как ценные бумаги или товары, усиливающееся доминирование биткоина сейчас связано со следующим мнением инвесторов: биткоин как первоначальный токен является бенчмарком всего крипторынка, поскольку в его системе нет и намека на централизованное управление, присутствующее в сетях, построенных на механизме доказательства владения (PoS), например Ethereum.

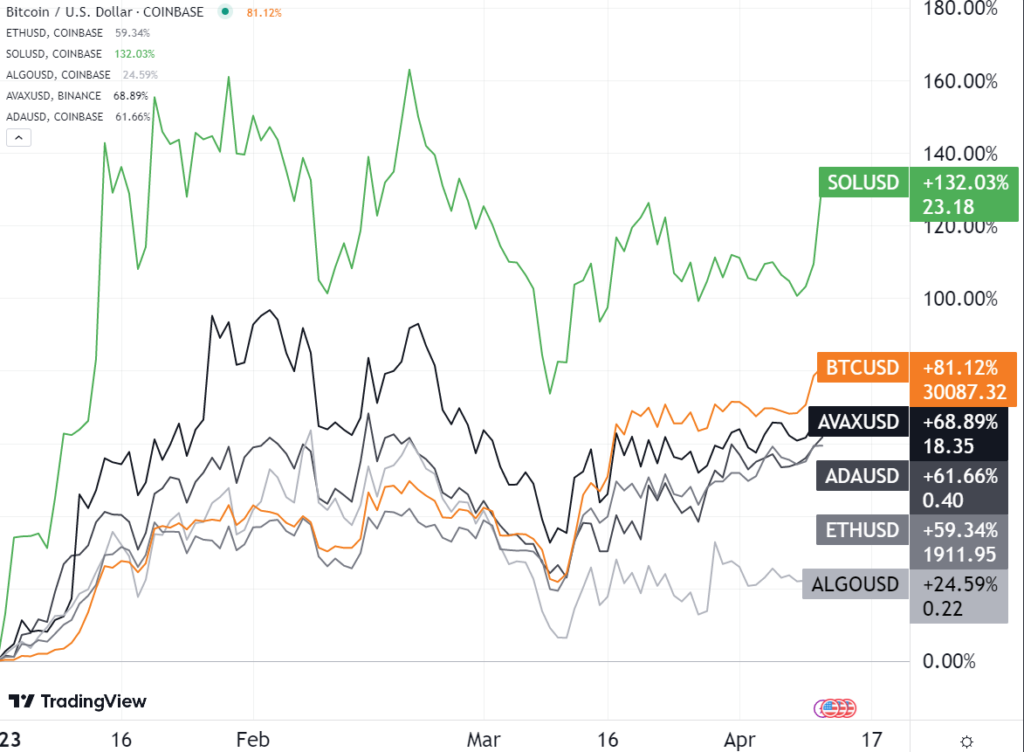

Биткоин, вызвавший своим доминированием смену настроений в отношении ведущих сетей PoS, превзошел по динамике все криптовалюты за исключением Solana. В какой-то степени этого можно было ожидать, поскольку Solana пришлось восстанавливаться с очень глубокого дна.

Динамика биткоина в сопоставлении с динамикой ведущих сетей PoS за истекший период года. Источник графика: Trading View

Совокупная рыночная капитализация криптовалют в общей сложности выросла с начала текущего года на 55% — с $795 миллиардов до $1,2 триллиона. В зависимости от того, насколько успешным окажется завтрашнее обновление Shapella для эфира, альткоины могут последовать вверх за биткоином, совершившим пробой отметки $30 000.

Правда возникает вопрос: благоприятствует ли текущая ситуация с ликвидностью истинному ралли криптовалют, или же этот рост скоро выдохнется?

При чем здесь ФРС?

Когда в ноябре 2021 года крипторынок достиг рекордного максимума $2,9 триллиона, виной всему была ФРС. Центробанк тогда увеличил денежный агрегат M2 на 39% — аномалия по историческим меркам. Более того, процентные ставки в то время находились около нуля, что спровоцировало возникновение пузыря на рынке акций и криптовалют.

Впоследствии ФРС попыталась убрать этот пузырь и обуздать инфляцию с помощью самого быстрого за последние 40 лет цикла повышения процентных ставок. Однако сейчас рынок ожидает, что начиная с ноября центробанк снова перейдет от количественного ужесточения к количественному смягчению. При этом ставки до того времени, как ожидается, будут повышены незначительно, либо и вовсе не будут повышены.

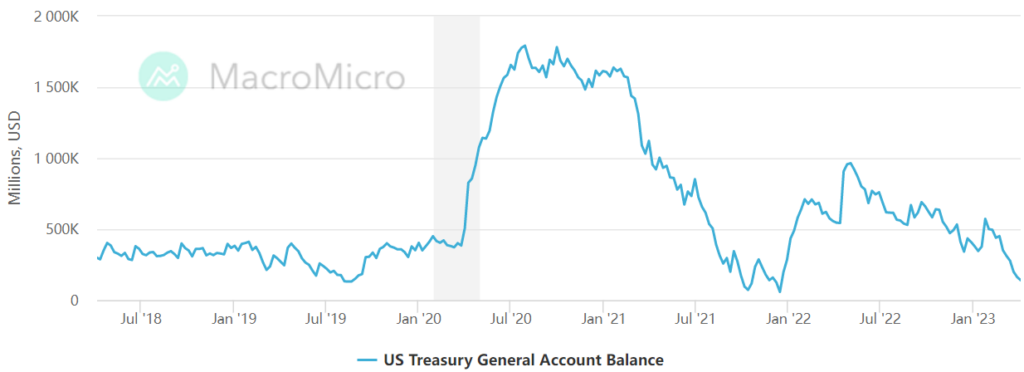

Стоит также упомянуть, что баланс общего счета казначейства (Treasury General Account, TGA) находится на минимальном уровне с конца 2021 года — $140,6 миллиарда. Министерство финансов США пополняет этот текущий счет, выпуская казначейские ценные бумаги в качестве долговых обязательств правительства, а это означает необходимость повышения потолка долга.

Баланс общего счета казначейства Министерства финансов США

Политика ФРС неразрывно связана с политикой Министерства финансов США, о чем свидетельствует баланс TGA на пиках денежно-кредитных вливаний ФРС. Источник графика: MacroMicro

Согласно Бюджетному управлению Конгресса (Congressional Budget Office, CBO), потолок долга будет поднят в четвертом квартале 2023 года. В противном случае федеральное правительство не сможет платить по своим обязательствам. Это еще одна причина, по которой рынок ожидает завершения цикла повышения ставок ФРС.

Когда ФРС увеличивает стоимость заимствований во время цикла повышения ставок, она также увеличивает стоимость заимствований для Министерства финансов, которому необходимо пополнять TGA. С другой стороны, при понижении ставок министерству станет проще выпускать новые казначейские ценные бумаги для пополнения баланса TGA.

Ралли или «бычья ловушка»?

Долгосрочные макроусловия действительно указывают на позитивное направление для биткоина, но продлится ли его текущее ралли?

Как мы ранее отмечали, ралли биткоина главным образом происходит за счет действий американских инвесторов. Ими же, в свою очередь, движет банковский кризис в США, который, похоже, удалось сдержать. Тем не менее, по одной простой причине нам сейчас не стоит рассчитывать на длительное ралли, как в прошлые годы.

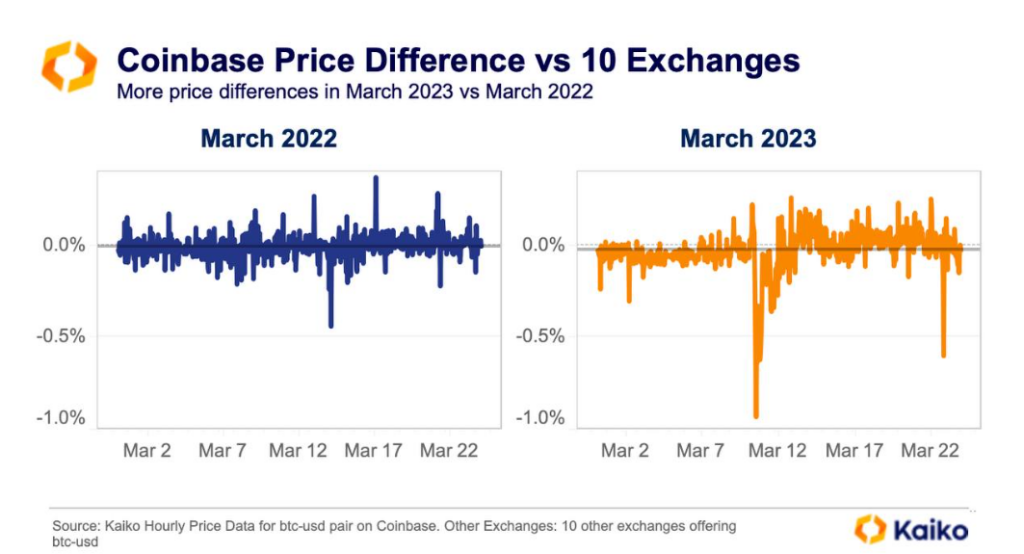

Ликвидность по биткоину сейчас намного ниже, чем в сопоставимом периоде прошлого года. Это проявляется в более сильном разбросе цен среди ведущих бирж.

Ликвидность BTC

Источник графика: Kaiko

В этом нет ничего удивительного после закрытия специализировавшихся на крипте банков Silvergate и Signature. Что касается краткосрочной перспективы, многое будет зависеть от публикуемого завтра индекса потребительских цен (ИПЦ). Если свежие данные по инфляции превысят ожидания, ФРС придется снова обратиться к своей мантре о «более длительном сохранении более высоких ставок».

Прогноз для ИПЦ за март согласно FactSet составляет 5,2%. Однако, чтобы ФРС подумала о более скором повышении ставок, ИПЦ должен будет существенно разойтись с прогнозом. При таком сценарии ралли биткоина должно будет абсорбировать еще больше энергии инвесторов. В противном случае биткоин, вероятно, снова упадет ниже $30 000.

***

Ни автор статьи Тим Фрайс, ни веб-сайт The Tokenist не занимаются финансовым консультированием. Прежде чем принимать какие-либо финансовые решения, ознакомьтесь с политикой веб-сайта.

Дисклеймер: Эта статья была первоначально опубликована на портале The Macro Compass. Еженедельная новостная рассылка Tokenist, Five Minutes Finance, предлагает анализ главных трендов в мире финансов и технологий.