Нефть взлетела к максимумам середины 2025 года из-за геополитики

Индекс доллара заканчивает снижением четвёртую из последних пяти недель, почти полностью стерев завоевания от февральского роста. Хотя нельзя исключать, что квартальная перетряска портфелей создаст тягу в доллар, всё же больше шансов дальнейшего снижения американской валюты в перспективе следующих кварталов.

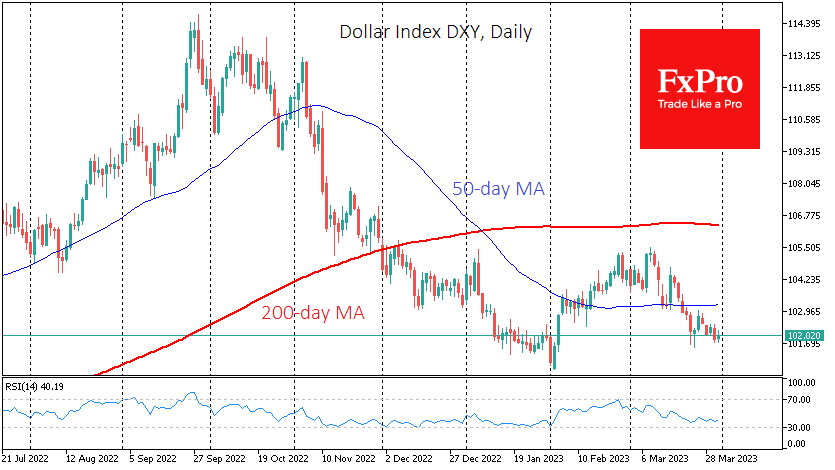

Резкий разворот доллара от роста к снижению в конце сентября мы рассматриваем в качестве разворотного момента. До него DXY прибавлял вслед за всё более жёсткой позицией ФРС по монетарной политике. Но после заседания в сентябре прошлого года на горизонте финансовых рынков замаячили надежды на скорое завершение ужесточения.

Связь доллара и ожиданий по политике ФРС стала ещё более тесной в этом году. В январе доллар ускорял падение, когда рынки закладывались на снижение ставок ещё до конца года. В феврале было резкое обратное движение, когда высокая инфляция вернула в повестку дня FOMC повышение в марте на 50 пунктов. В марте эти ожидания таяли вместе с банками.

Проблемы банков ужесточают финансовые условия, как это делают ставки, по словам Пауэлла на пресс-конференции 22 марта. Это был намёк, что дальнейшие повышения ставок не гарантированы.

На контрасте другие регионы может потребоваться продолжать свой крестовый поход на инфляцию, сокращая тем самым спреды доходностей долговых бумаг.

Это типичная история на валютном рынке, когда ФРС в авангарде монетарного цикла, что формирует сначала 12–18 месяцев роста доллара на повышении ставок, но потом вызывает движение в обратном направлении. В последние полгода мы видим как раз вполне типичный и объяснимый разворот доллара.

Рост доллара в прошлом году также помогал в борьбе с инфляцией, приближая ожидаемый разворот политики к смягчению. Однако теперь наступает очередь других валют развитых стран, где центробанки будут пытаться ужесточить финансовые условия для подавления инфляции.

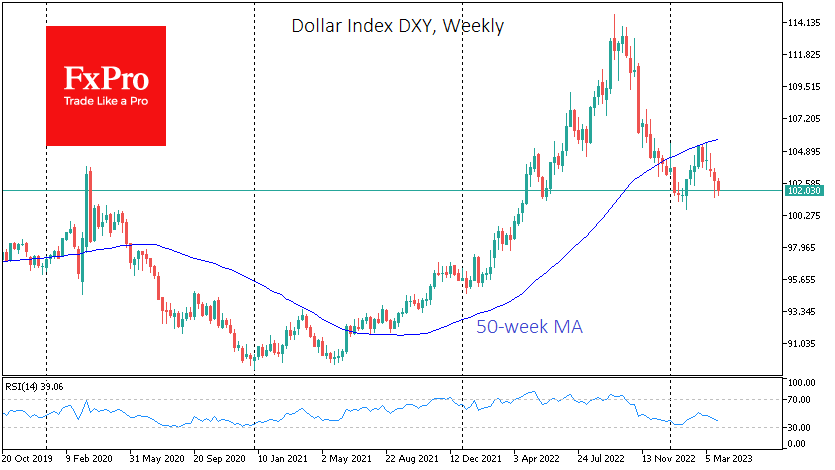

Нельзя обойти стороной красоту технической картины в долларе. Благодаря февральскому росту была снята перепроданность доллара. При этом на недельных таймфреймах отскок DXY в марте потерял силу на подходе к 50-недельной средней, оставляя его в рамках долгосрочной медвежьей тенденции.

Если мы правы, ближайшей целью снижения выглядит область минимумов года у 100.7 по DXY против текущих 102. Закрепление ниже этого уровня заставит доллар смотреть в пропасть, где вплоть до 90 встречаются лишь минорные технические поддержки.