Доллар США укрепится на фоне ударов по Ирану

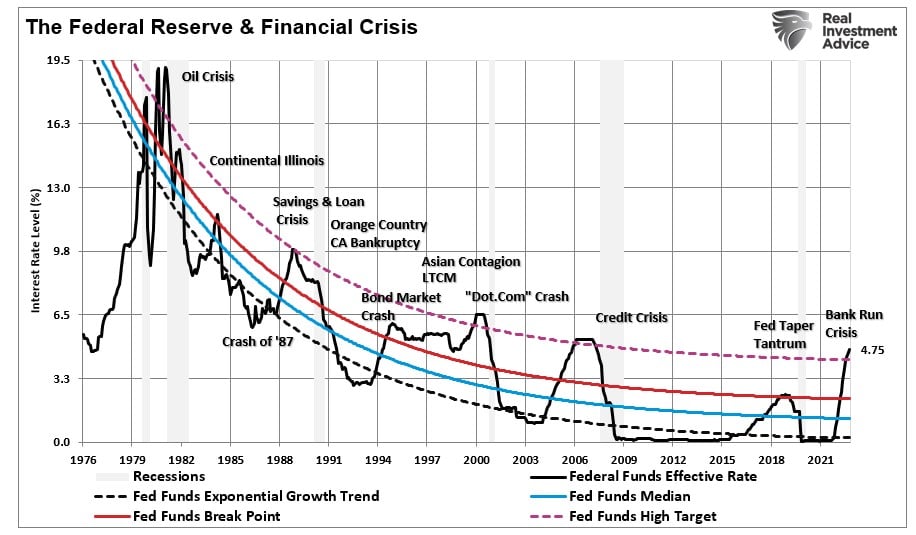

В прошлом, когда Федеральная резервная система (ФРС) ужесточала денежно-кредитную политику, первым сигналом о том, что что-то ломается, был банковский кризис. Приведем цитату из предыдущей статьи.

«На прошлой неделе, на фоне волны банкротств в банковском секторе, правительственные ведомства приняли меры для сдерживания потенциального банковского кризиса. FDIC, Министерство финансов и ФРС запустили механизм Bank Term Lending Program для предоставления экстренного финансирования в объеме $25 миллиардов, чтобы защитить держателей незастрахованных вкладов после краха Silicon Valley Bank. После этого одиннадцать ведущих банков предоставили $30 миллиардов в виде незастрахованных депозитов First Republic Bank. Полагаю, этих вливаний не было бы без заверений со стороны ФРС и Министерства финансов.

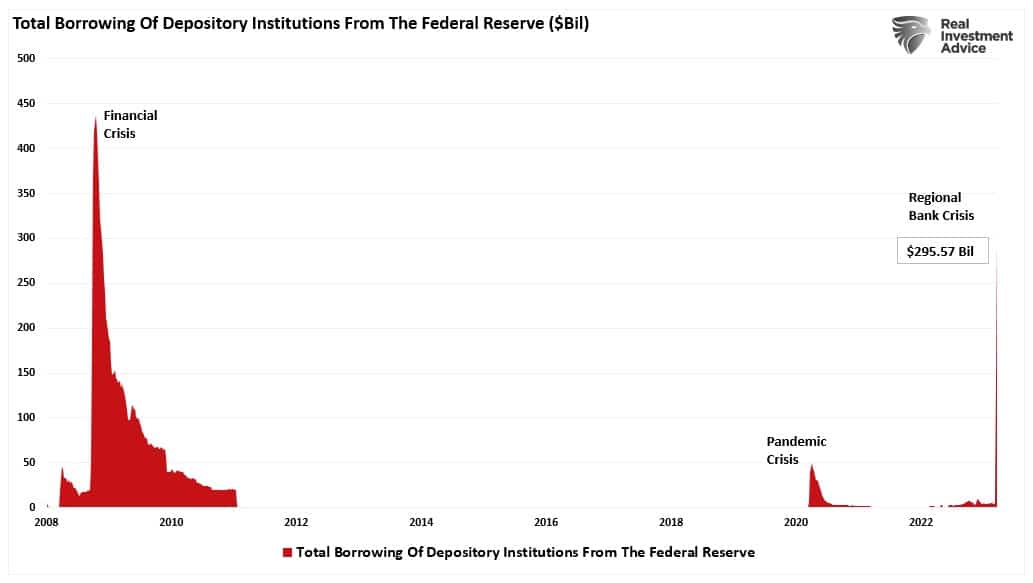

Банки поспешили воспользоваться механизмом, как показал скачок объема займов у ФРС на $152 миллиарда. Это самый высокий объем заимствований за неделю со времен острой фазы финансового кризиса».

С прошлой недели эта цифра подскочила почти до $300 миллиардов.

Затем Credit Suisse (SIX:CSGN) был вынужден согласиться на свою продажу UBS (SIX:UBSG), а американский центробанк вновь открыл своп-линии в долларах.

«Банк Канады, Банк Англии, Банк Японии и Европейский центральный банк вместе с Федеральной резервной системой и Швейцарским национальным банком объявляют сегодня о скоординированных действиях по дальнейшему расширению возможностей обеспечения ликвидности посредством соглашений о своп-линиях в долларах США на постоянной основе.

В целях повышения эффективности своп-линий в предоставлении долларовой ликвидности центральные банки, предлагающие в настоящее время операции в долларах США, договорились увеличить частоту операций с семидневным сроком погашения с еженедельной до ежедневной. Ежедневные операции начнутся с понедельника, 20 марта 2023 года, и продолжатся как минимум до конца апреля».

В прошлом за открытием ФРС своп-линий следовали другие меры смягчения денежно-кредитных условий, начиная с понижения ставок и количественного смягчения и заканчивая прочими действиями по поддержанию ликвидности. Подобные меры, конечно же, предпринимаются в ответ на банковский кризис, кредитные события, рецессии или их сочетание.

Хотя рефлекторно инвесторы склонны покупать рисковые активы, когда ужесточение денежно-кредитных условий обращается вспять, сейчас им, пожалуй, стоит проявить осторожность, поскольку за банковскими кризисами обычно следует рецессия.

Банковские кризисы вызывают рецессии

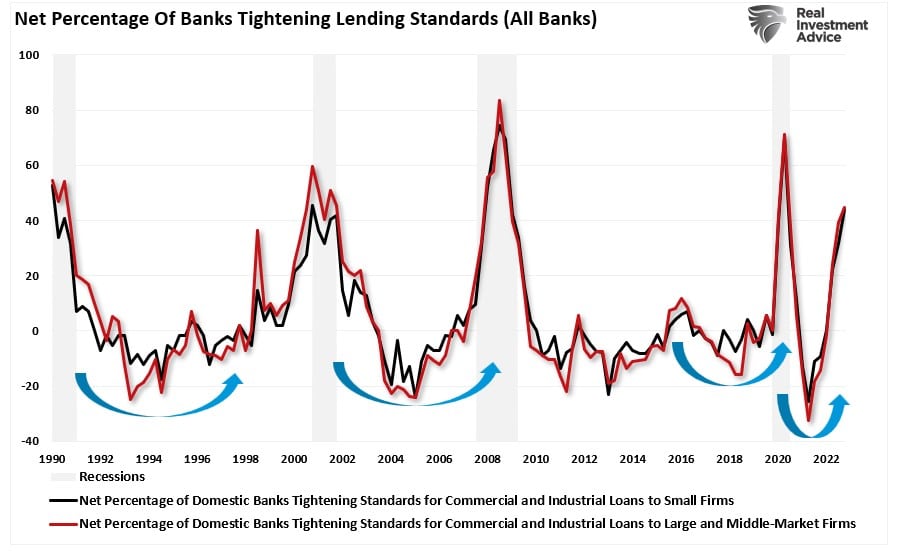

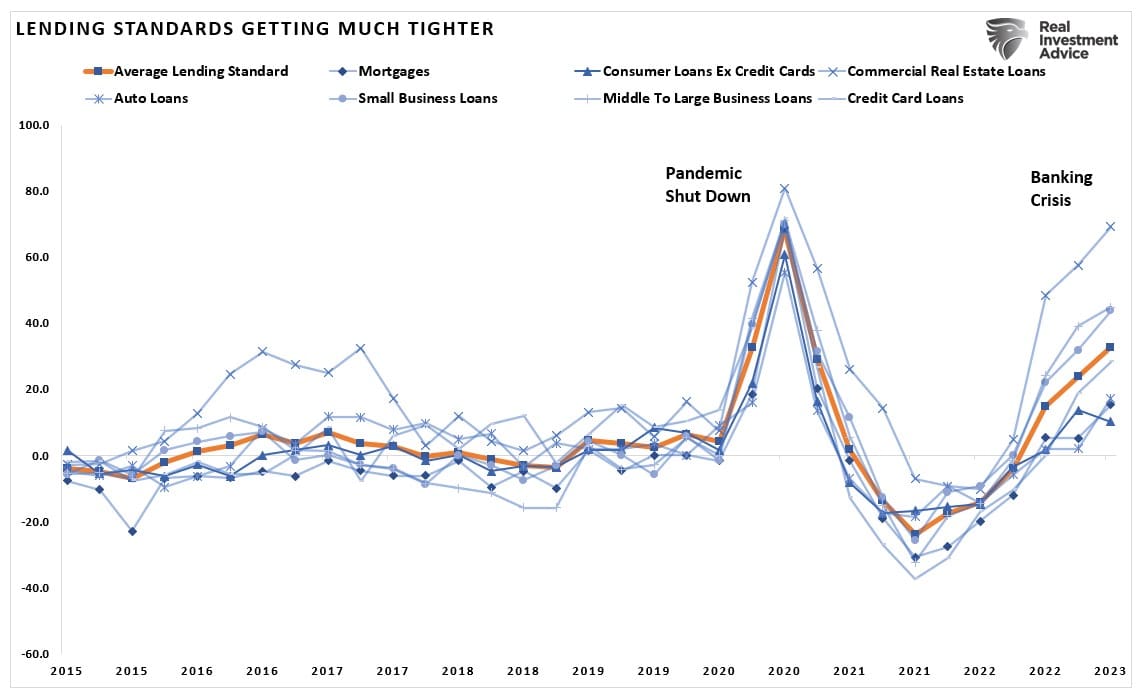

Одним очевидным следствием банковского кризиса становится ужесточение стандартов кредитования. С учетом того, что экономика (как потребители, так и бизнес) питается заемными средствами, ужесточение стандартов кредитования означает ослабление экономической активности.

Что вполне естественно, когда банки ужесточают стандарты кредитования по займам для малого, среднего и крупного бизнеса, эти ограничения ликвидности в конечном итоге приводят к рецессионным процессам. Многие компании полагаются на кредитные линии или другие инструменты, чтобы заполнить пробел между производством продуктов и услуг и получением выручки.

Например, моя инвестиционная консалтинговая фирма предоставляет услуги клиентам, получая за это комиссии, из которых мы в каждом квартальном расчетном периоде получаем четверть от годового комиссионного дохода. Однако выплачивать зарплаты, оплачивать аренду и покрывать прочие расходы мы должны ежедневно или еженедельно. При возникновении неожиданных расходов нам может понадобиться кредитная линия, пока не наступит следующий расчетный цикл. Задержка между продажей товаров/услуг и выставлением счетов и получением дохода касается многих компаний.

При отмене кредитных линий компании вынуждены сокращать штат, снижать расходы и предпринимать другие необходимые меры. Давление на экономику еще больше усиливается, когда потребители начинают сокращать расходы, что дополнительно сказывается на компаниях вследствие уменьшения спроса. Этот цикл повторяется, пока экономика не погрузится в рецессию.

В настоящее время ликвидность изымается во всех сегментах кредитования, начиная с ипотеки и автокредитования и заканчивая потребительским кредитованием. Текущий банковский кризис — это, вероятно, первый признак ухудшающейся ситуации в экономике.

Последний раз стандарты кредитования так сильно ужесточались во время вызванных пандемией локдаунов.

Многие инвесторы надеются, что ФРС поможет рынку акций, сменив свой курс и начав смягчение денежно-кредитных условий для борьбы с рецессионными рисками.

Их, возможно, ждет разочарование, поскольку рецессии сначала порождают «риски переоценки».

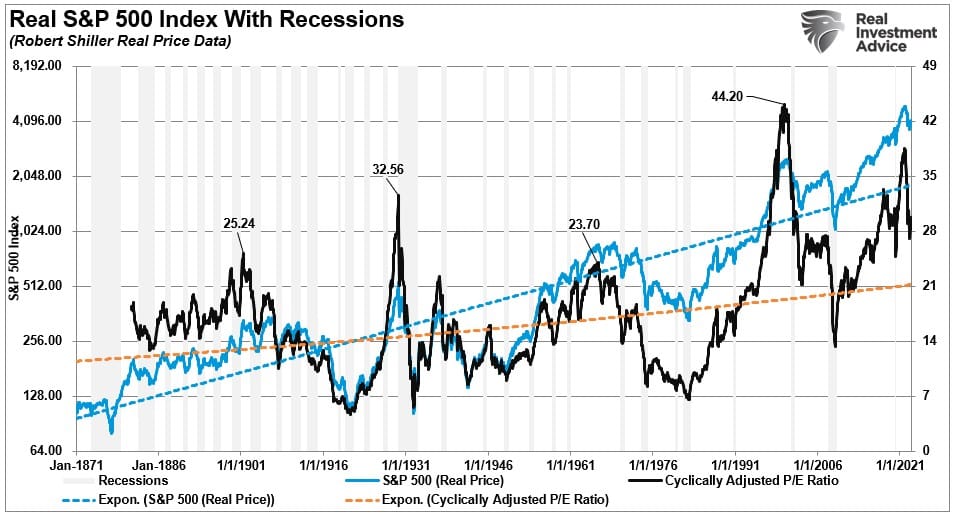

Рецессии порождают риски переоценки

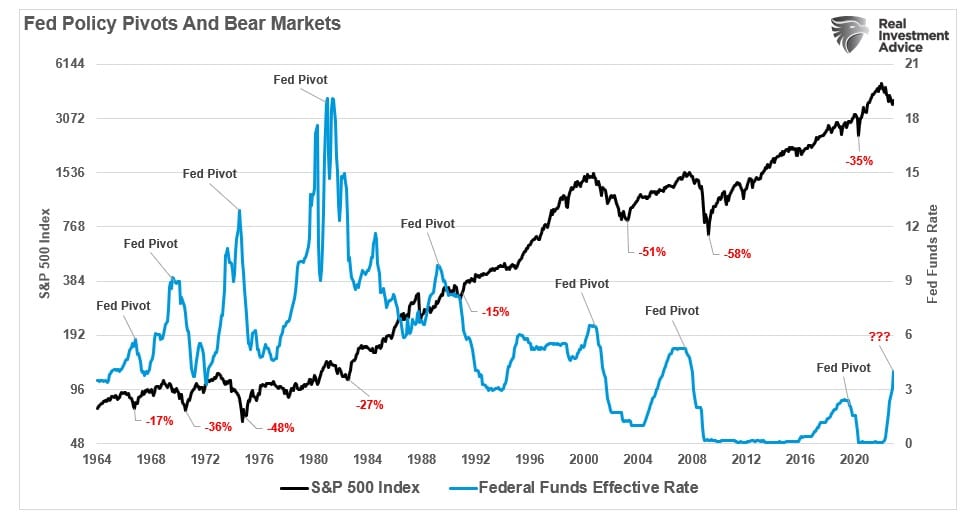

Как отмечалось выше, «быки» рассчитывают на то, что «медвежий» рынок завершится, когда ФРС сменит свой курс. Эти ожидания не ошибочные, однако произойдет это, вероятно, не так быстро, как рассчитывают «быки». В прошлом, когда ФРС понижала процентные ставки, «медвежьи» рынки не заканчивались, а начинались.

Что примечательно, большинство «медвежьих» рынков случалось после смены курса ФРС.

Причина в том, что смена курса центробанка сопровождается осознанием того, что что-то сломалось либо в экономике (рецессия), либо в финансовой системе (кредитное событие). Когда происходит это событие, и ФРС сначала принимает меры, на рынках происходит переоценка активов с учетом ожидаемого более слабого роста экономики и прибылей.

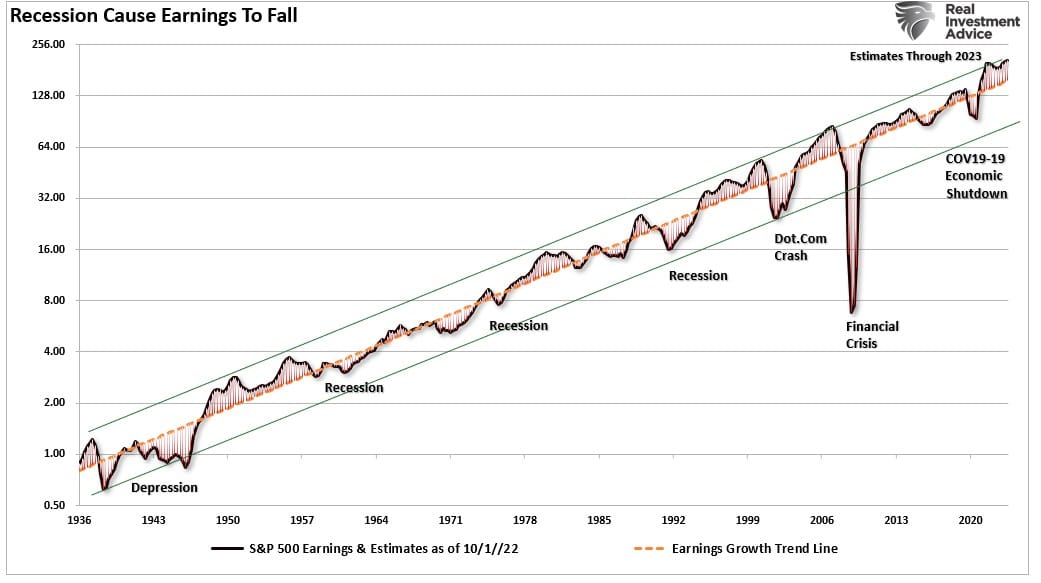

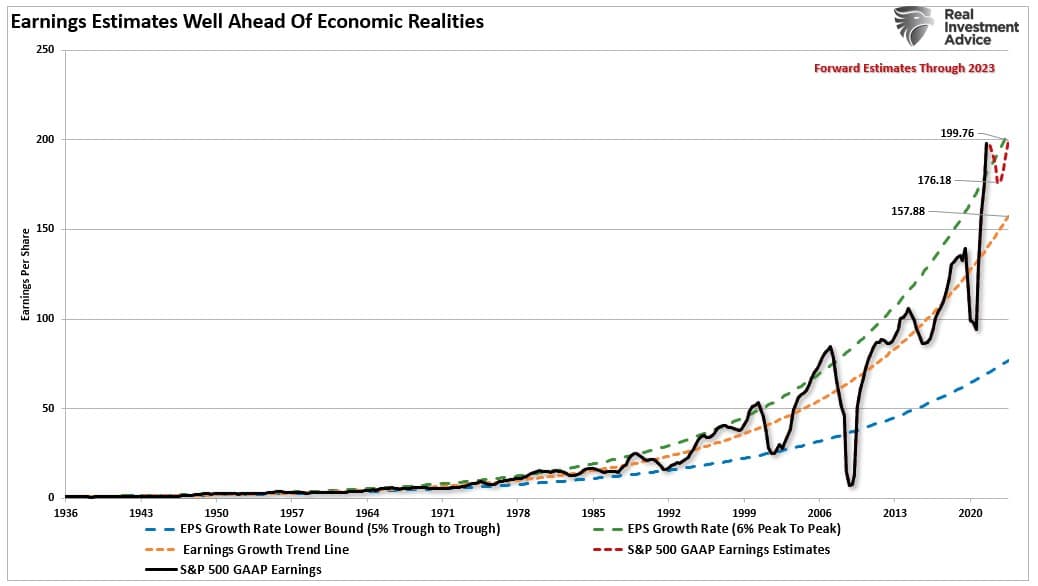

Форвардные оценки прибыли сейчас остаются существенно выше долгосрочного тренда роста. При рецессиях и прочих финансовых/экономических событиях прибыль обычно опускается ниже долгосрочного тренда роста.

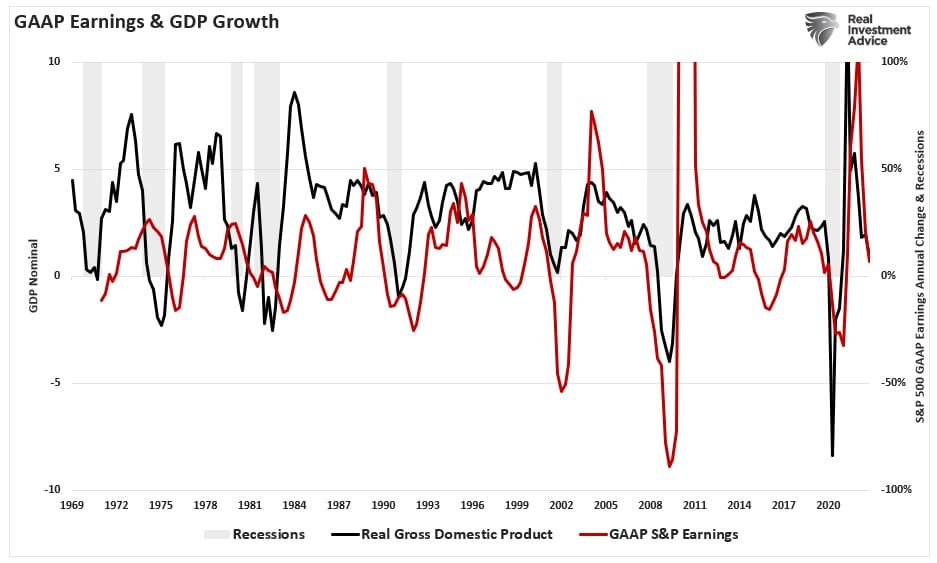

Для наглядности давайте посмотрим на долгосрочный тренд экспоненциального роста прибыли. Прибыль обычно увеличивается приблизительно на 6% с пика одного цикла к пику следующего цикла. Отклонения от долгосрочного тренда экспоненциального роста обычно корректируются при экономических спадах. Этот рост от пика к пику на 6% основан на годовых темпах роста экономики около 6%. Как мы недавно продемонстрировали, годовые изменения прибыли, что неудивительно, отличаются тесной корреляцией с экономическим ростом.

Поскольку прибыль зависит от экономической активности, текущие оценки прибыли на период до конца этого года не смогут сохраниться, если экономическая активность начнет сокращаться. В рецессионной обстановке отклонение выше долгосрочного тренда роста не может сохраняться.

Таким образом, учитывая, что прибыль зависит от экономической активности, оценки активов отражают предположения о будущей прибыли. Следовательно, цены активов должны быть пересмотрены в сторону уменьшения из-за рисков для прибыли, особенно во время банковского кризиса.

С уверенностью инвесторам сейчас можно судить о двух вещах.

- Повышение ставок ФРС спровоцировало банковский кризис, который закончится рецессией в результате ограничения кредитования.

- Это в конечном итоге вынудит ФРС понизить ставки и запустить новую программу количественного смягчения.

Как мы отмечали выше, первое понижение ставок будет признанием факта рецессии, а покупать «быкам» можно будет при последнем понижении ставок.