Отбор газа в Европе составил 90% от закачанных летом объемов

Европа

Вечером пятницы Stoxx Europe 600 снижался вторую сессию подряд, но закрывал неделю ростом. По состоянию на 17:00 мск 10 из 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали производство товаров первой необходимости, здравоохранение и телекомы. Главными аутсайдерами выступали энергетика, финансы, и недвижимость.

В Европе обозначился новый проблемный мегабанк: немецкий Deutsche Bank (ETR:DBKGn), акции которого сегодня теряли 15%, а его кредитно-дефолтные свопы (CDS) заметно росли. Заметно снижались и бумаги других кредитных организаций, таких как Commerzbank (ETR:CBKG) и Societe Generale.

Акции UBS и Credit Suisse также находились под давлением после сообщения Bloomberg о том, что Департамент юстиции США изучает деятельность швейцарских банков в рамках расследования о предполагаемой помощи, которую они могли оказывать российский олигархам в обходе санкций.

Дивидендная доходность Stoxx Europe 600 составляет 3,5%. Индекс торгуется с коэффициентом 13,3 к прибыли за прошедший год (P/E) и с коэффициентом 11,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 35,0% компаний индекса торгуются выше своей 50-дневной МА, 51,8% торгуются выше своей 100-дневной МА, 63,3% торгуются выше своей 200-дневной МА.

На 17:00 мск:

- Индекс MSCI EM -977,78 п. (+1,70%), с нач. года +2,2%

- Stoxx Europe 600 -440,07 п. (-1,38%), с нач. года +3,6%

- DAX -14 945,13 п. (-1,74%) с нач. года +7,3%

- FTSE 100 — 7 401,75 п. (-1,30%), с нач. года -0,7%

США

Вечером пятницы S&P 500 снижался, закрывая неделю примерно в нулях. По состоянию на 17:00 мск 9 из 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали ЖКХ, производство товаров первой необходимости и здравоохранение. Главными аутсайдерами выступали финансы, энергетика и производство товаров длительного пользования.

Проблемы банковского сектора Европы давили и на рынок акций США, стимулируя усиление спроса на защитные активы. На этом фоне доходность двухлетних трежерис опускалась до 3,55%, что является самым низким уровнем с 13 сентября.

Рынок фьючерсов на ставку по федеральным фондам учитывает в ценах 91-процентную вероятность того, что в мае она останется на текущем уровне 4,75–5,00%, и лишь 9-процентную вероятность ее повышения на 25 б.п. Этот же рынок закладывается на то, что к концу года верхняя граница целевого диапазона ставки опустится до 3,80%, т. е. на 120 б.п. с текущих уровней. И это при том, что лишь позавчера глава ФРС Джером Пауэлл сообщил, что снижение процентной ставки в этом году не является базовым сценарием.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 18,9 к прибыли за прошедший год (P/E) и с коэффициентом 16,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

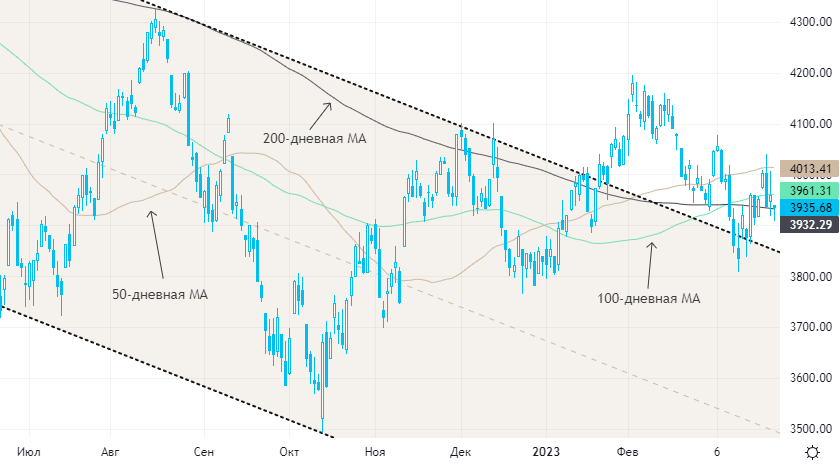

Из состава S&P 500: 19,3% компаний индекса торгуются выше своей 50-дневной МА, 29,7% торгуются выше своей 100-дневной МА, 41,3% торгуются выше своей 200-дневной МА.

На 17:00 мск:

- S&P 500 — 3 930,34 п. (-0,47%), с нач. года +2,4%

- VIX — 24,13 пт (+1.52 пт), с нач. года +2.46 пт

- MSCI World — 2 696,85 п. (+0,40%), с нач. года +3,6%

Нефть и другие сырьевые активы

Вечером пятницы нефть дешевела вторую сессию подряд, но сегодня снижение цен ускорилось. Тем не менее неделя закрывалась в плюсе.

Слабая динамика рынка объясняется общим снижением аппетита к риску, а также заметным ростом доллара против валют G10.

Алюминий и медь закрывали неделю максимальным процентным ростом за два с лишним месяца, прибавляя по ее итогам 2,7% и 4,35% соответственно. Поводом для сильной динамики промышленных металлов стало усиление спроса со стороны Китая и ставки на то, что ФРС вскоре начнет смягчать денежно-кредитную политику.

Топ-менеджер Trafigura Костас Бинтас полагает, что в ближайшие 12 месяцев цены на медь могут достичь новых исторических максимумов, поднявшись в область $12 000 за тонну.

- Brent, $/бар. — 74,82 (-1,44%) с нач. года -12,9%

- WTI, $/бар. — 68,89 (-1,53%) с нач. года -14,2%

- Urals, $/бар. — 47,77 (-1,57%) с нач. года -25,4%

- Золото, $/тр. унц. — 1 994,68 (+0,06%) с нач. года +9,4%

- Серебро, $/тр. унц. — 23,30 (+0,86%) с нач. года -2,7%

- Алюминий, $/т — 2 335,50 (+0,41%) с нач. года -1,8%

- Медь, $/т — 8 975,00 (-0,62%) с нач. года +7,2%

- Никель, $/т — 23 520,00 (+4,45%) с нач. года -21,7%