Нефтегазовые доходы России в феврале сократятся вдвое — Reuters

Рецессионные индикаторы подают отчетливые сигналы тревоги.

Однако ФРС по-прежнему сосредоточена на борьбе с инфляцией, как не раз заявлял председатель Джером Пауэлл после состоявшегося на прошлой неделе заседания FOMC. Во время своей пресс-конференции он, в частности, сделал два критических замечания.

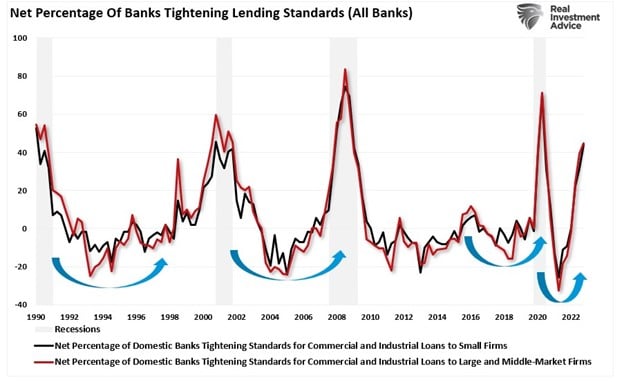

Во-первых, Пауэлл отметил, что инфляция остается слишком высокой и по-прежнему существенно превышает цель ФРС в 2%. Он также указал, что банковский кризис приведет к ужесточению стандартов кредитования, при этом эффект с точки зрения экономики и инфляции будет сопоставим с «ужесточением политики».

Как можно видеть, условия кредитования заметно ужесточились, а это всегда предшествует рецессионному замедлению экономической активности.

Хотя рынок начинает закладывать в котировках всего одно дополнительное увеличение процентных ставок ФРС, запаздывающий эффект повышения ставок остается главным риском.

Проблема ФРС заключается в том, что многие экономические показатели остаются сильными, начиная с опубликованной недавно статистики по занятости и заканчивая розничными продажами. Однако это во многом иллюзия, связанная с резко возросшим поначалу потреблением после масштабного фискального и денежно-кредитного стимулирования экономики.

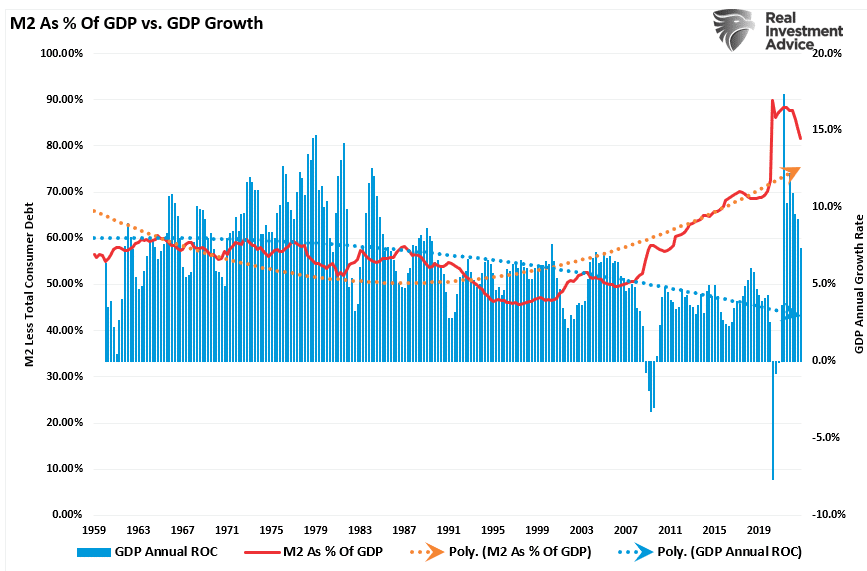

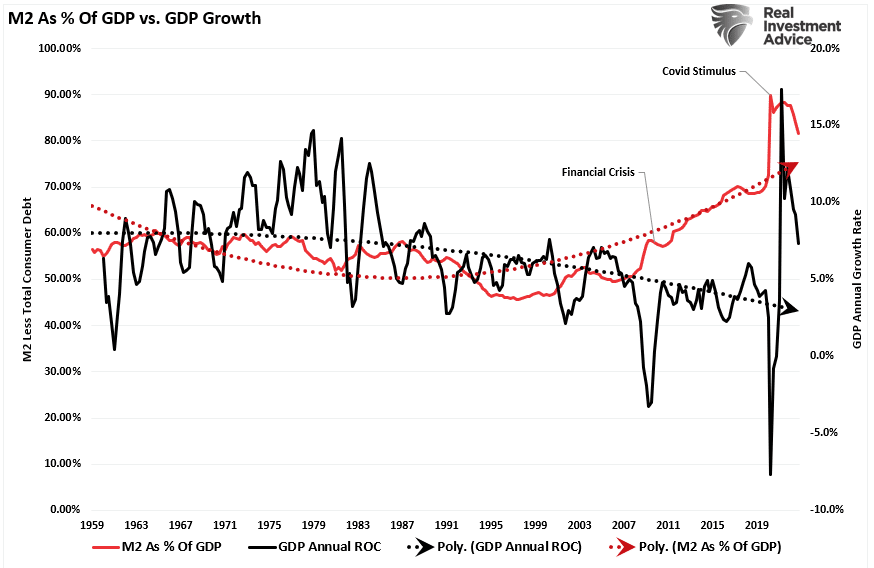

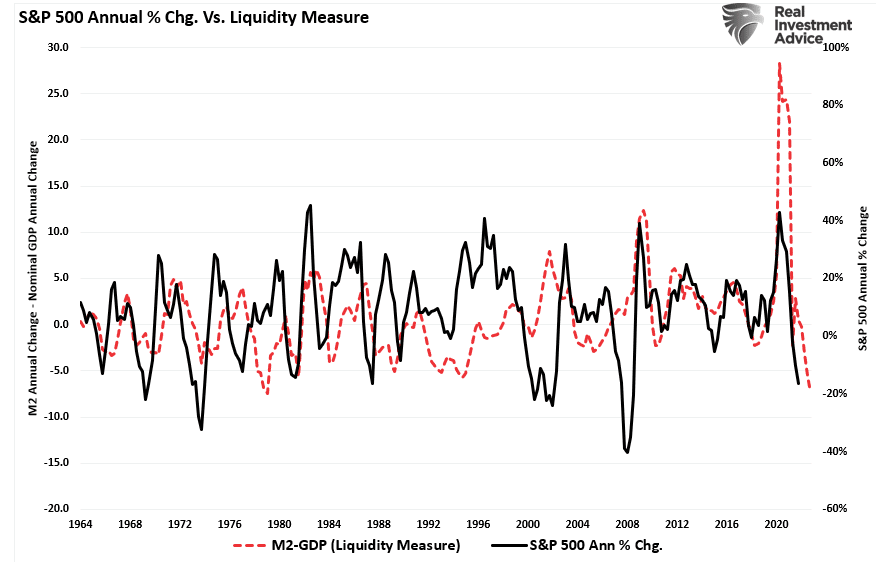

Как можно видеть, денежный агрегат M2 (показатель ликвидности денежной массы) остается сильно повышенным в процентах от ВВП. Этот «кабан в питоне» все еще переваривается экономической системой.

На разворот ситуации после сильного отклонения от предыдущих трендов роста уйдет продолжительный период времени. Поэтому предупреждения о рецессии начали появляться рано, а данные продолжают удивлять экономистов.

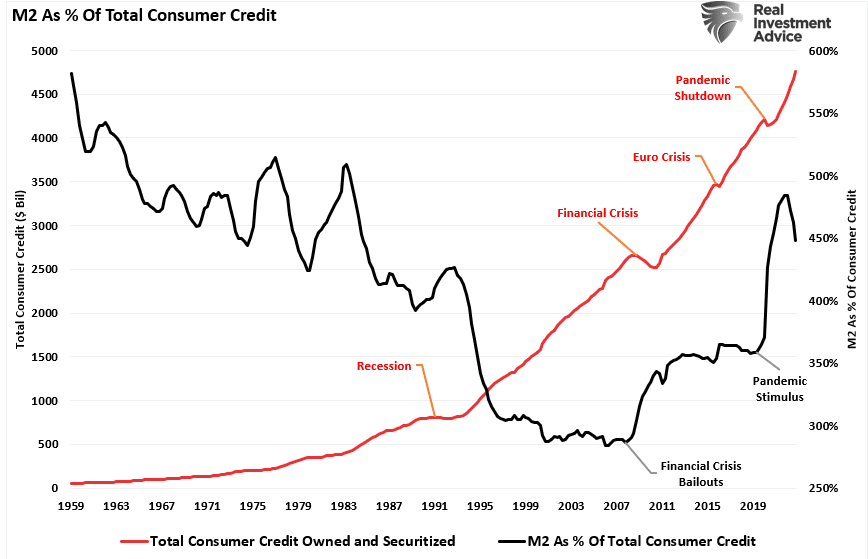

С учетом того, что потребительские расходы обеспечивают порядка 70% экономического роста, вполне закономерен сейчас рост долгов, с помощью которых потребители «сводят концы с концами» после того, как тот импульс ликвидности сошел на нет.

Можно заметить, что при импульсе ликвидности после кризисов объемы потребительской задолженности на время сокращаются. Однако, как мы уже отмечали ранее, поддерживать прежний уровень жизни без кредитов становится невозможным.

Поэтому, как только импульс ликвидности сходит на нет, уровень задолженности потребителей снова неизменно увеличивается.

Дефляционная денежно-кредитная и фискальная политика

К сожалению, ФРС и правительство не могут осознать, что денежно-кредитная и фискальная политика становится «дефляционной», когда она финансируется за счет заемных средств.

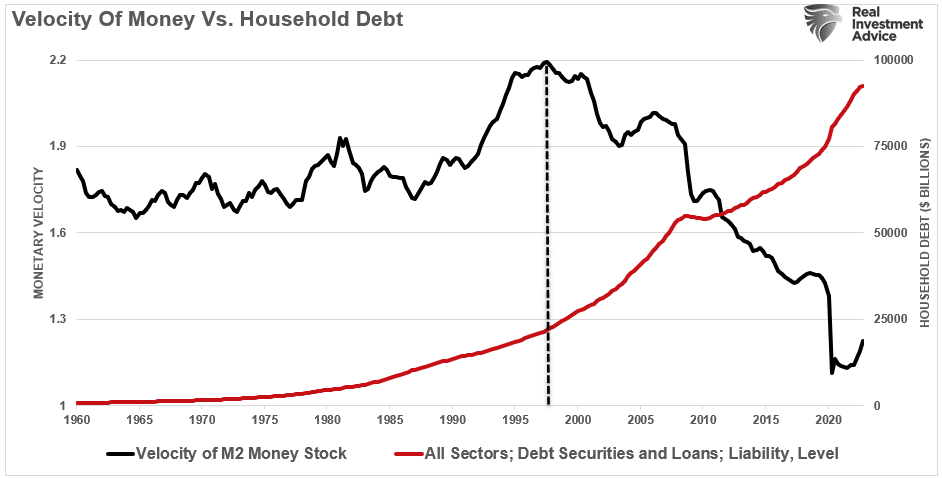

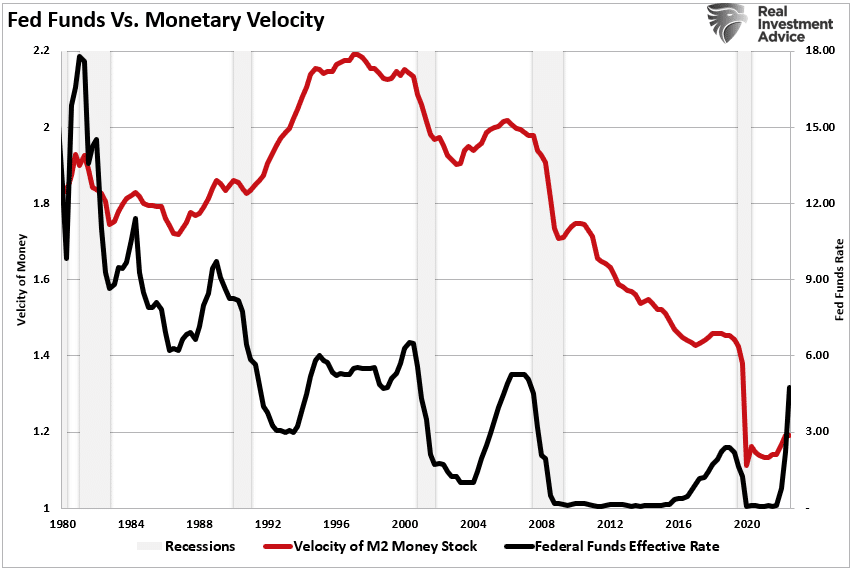

Откуда мы это знаем? Мы это знаем благодаря понятию «скорость обращения денег».

Что это такое?

«Скорость обращения денег используется для измерения частоты, с которой находящиеся в обращении деньги используются для покупки товаров и услуг. Скорость обращения денег помогает оценить состояние и жизнестойкость экономики. Высокая скорость обращения денег обычно ассоциируется со здоровой, растущей экономикой. Низкая скорость обращения денег обычно ассоциируется с рецессиями и спадами», – Investopedia

С каждой денежно-кредитной интервенцией скорость обращения денег замедляется вместе с широтой и силой экономической активности. Хотя печатание денег должно теоретически приводить к увеличению экономической активности и инфляции, этого на самом деле не происходит.

Начиная с 2000 года «денежная масса как доля от ВВП» резко увеличилась. Сильное ускорение экономической активности сейчас обусловлено «открытием» экономики после искусственных локдаунов. А значит рост лишь возвращается в долгосрочный нисходящий тренд.

Сопроводительные линии тренда показывают, что увеличение денежной массы не привело к более устойчивому экономическому росту. Все наоборот.

Более того, силу экономики подрывают не только увеличение M2 и долг. Речь также о постоянном сдерживании процентных ставок в попытке стимулировать экономическую активность.

В 2000 году ФРС «перешла Рубикон», после чего она уже не могла стимулировать экономическую активность понижением процентных ставок. Поэтому не прекращавшееся увеличение долговой нагрузки вносило негативный вклад.

Также стоит отметить, что скорость обращения денег улучшается, когда ФРС повышает процентные ставки. Что интересно, как и рецессионные индикаторы, речь о которых пойдет ниже, скорость обращения денег обычно улучшается незадолго до того, как ФРС «что-то ломает».

Рецессионные индикаторы подают сигнал тревоги

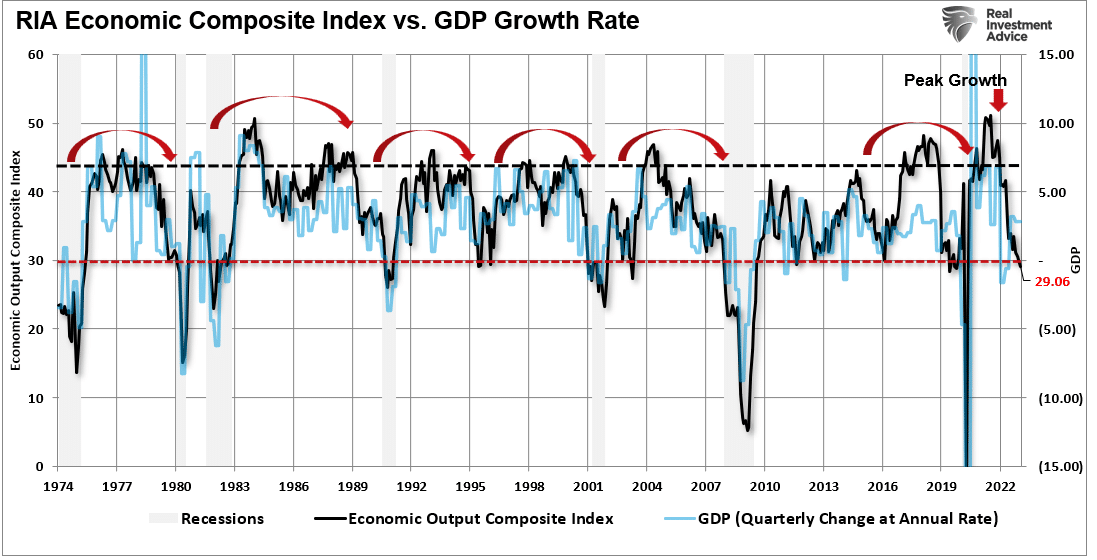

Многие «рецессионные индикаторы» сейчас подают сигнал тревоги, начиная с инверсии кривой доходности и заканчивая различными индексами промышленного производства и производства в обрабатывающей промышленности. В этой статье мы сосредоточимся на двух показателях, связанных с экономическим ростом и рецессиями.

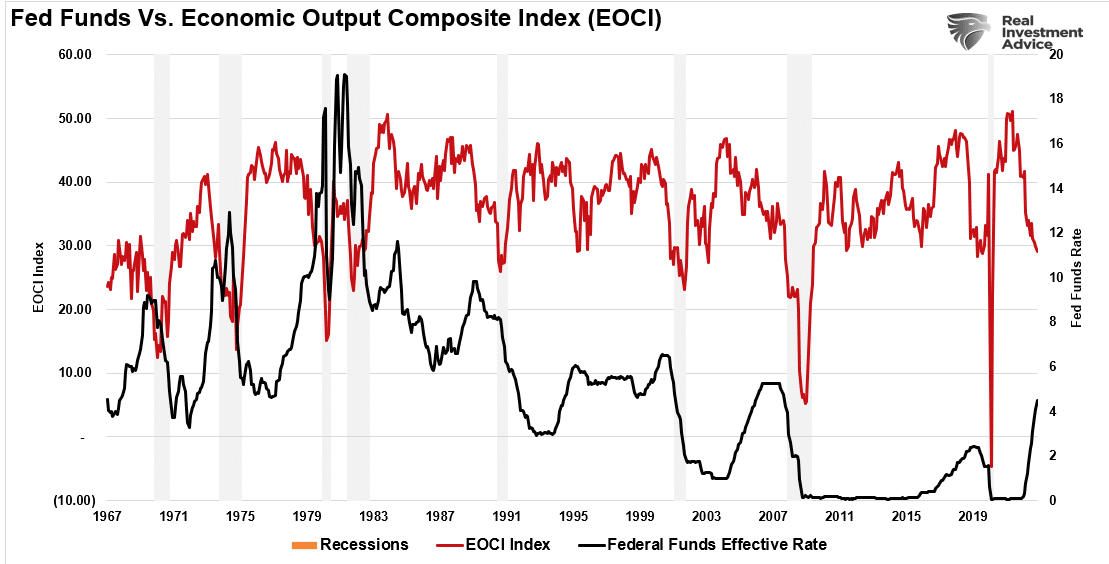

Первый из них — это наш составной экономический индекс, в который входят более 100 метрик, как опережающие, так и запаздывающие. В прошлом снижение этого индикатора ниже 30 сопровождалось существенным замедлением экономики или рецессией.

Если инверсия кривой доходности указывает на замедление экономической активности, то составной экономический индекс это подтверждает.

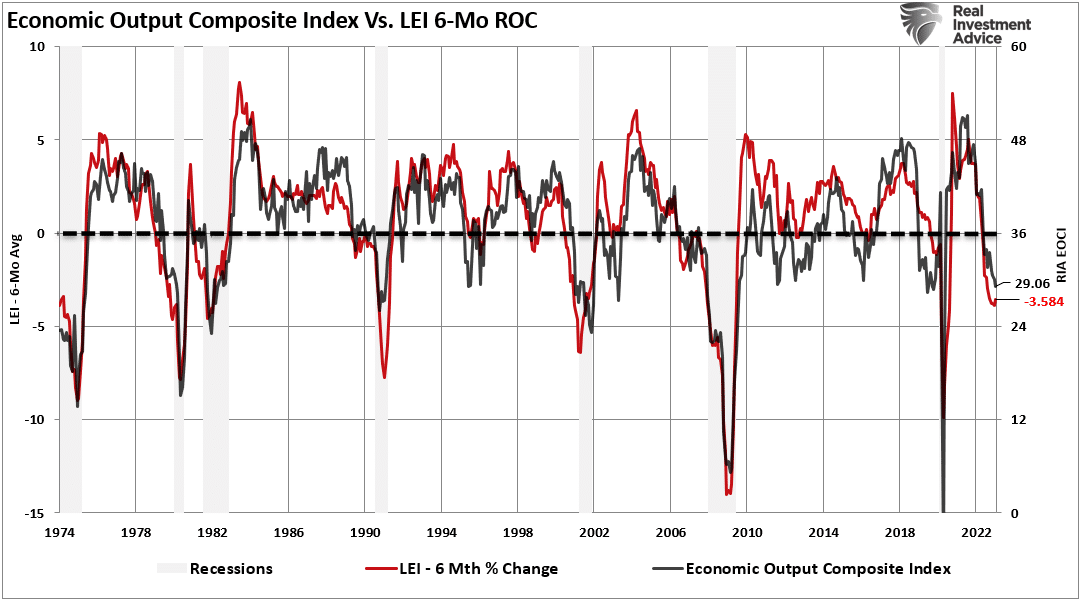

Ему вторит 6-месячная скорость изменения опережающего экономического индекса (LEI), которая прекрасно себя зарекомендовала в качестве барометра рецессий.

Составной экономический индекс и 6-месячная скорость изменения опережающего экономического индекса

Конечно же, сегодня вопрос в том, не ошибаются ли эти рецессионные индикаторы впервые с 1974 года. Как мы указали выше, сильное увеличение денежной массы как доли от ВВП сохраняется, создавая иллюзию более сильной, чем, наверное, на самом деле, экономики.

Когда позднее в этом году полностью проявится запаздывающий эффект ужесточения денежно-кредитной политики, разворот сильных экономических показателей, вероятно, удивит большинство экономистов.

Для инвесторов последствия такого разворота с точки зрения цен будут не «бычьими». Как можно видеть, сокращение ликвидности, выраженное путем вычитания ВВП из M2, коррелирует с изменениями цен активов.

С учетом того, что этот процесс разворота еще далек от завершения, нам, вероятно, следует ожидать снижения цен активов.

Подобный разворот цен активов, конечно же, произойдет, поскольку ФРС «что-то сломала», чрезмерно сильно ужесточив денежно-кредитную политику.

ФРС «что-то сломала»

Пока ФРС продолжает повышать ставки в борьбе с инфляционным «пугалом», более серьезной угрозой остается дефляция вследствие экономического и кредитного кризиса, вызванного чрезмерным ужесточением денежно-кредитной политики.

Если посмотреть на опыт прошлого, станет ясно, что ФРС снова отстает. Она хочет добиться замедления, а не обвала экономики, однако реальный риск состоит в том, что «что-то сломается».

С каждым повышением ставок центробанк становится все ближе к этому нежелательному событию. Когда запаздывающий эффект денежно-кредитной политики объединится с ускоряющимся ухудшением экономических условий, инфляционная проблема ФРС превратится в более разрушительную дефляционную рецессию.

Этот риск отчетливо виден, если наложить периоды ужесточения денежно-кредитной политики на наш составной экономический индикатор, когда он указывал на рецессии.

Пока ФРС повышает ставки вследствие опасений инфляции, реальной угрозой, если что-то сломается, станет дефляция.

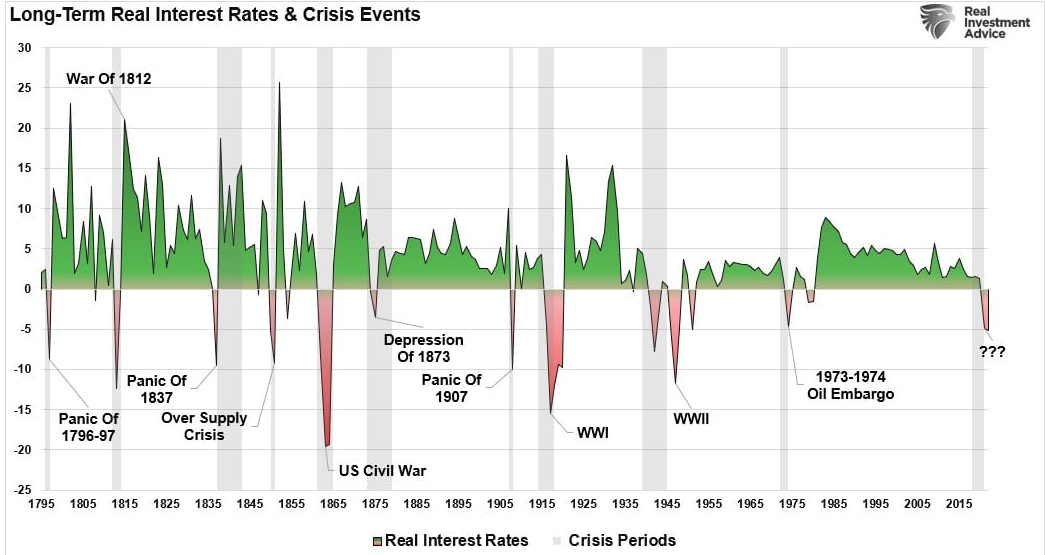

«Это связано с тем, что периоды высокой инфляции также соответствуют более высоким процентным ставкам. В экономиках с высоким долгом, как в США сегодня, подобное приводит к более стремительному разрушению спроса, когда цены и стоимость обслуживания долга растут, съедая большую долю располагаемых доходов. На графике ниже показаны “реальные процентные ставки”, то есть учитывающие инфляцию ставки, за период с 1975 года».

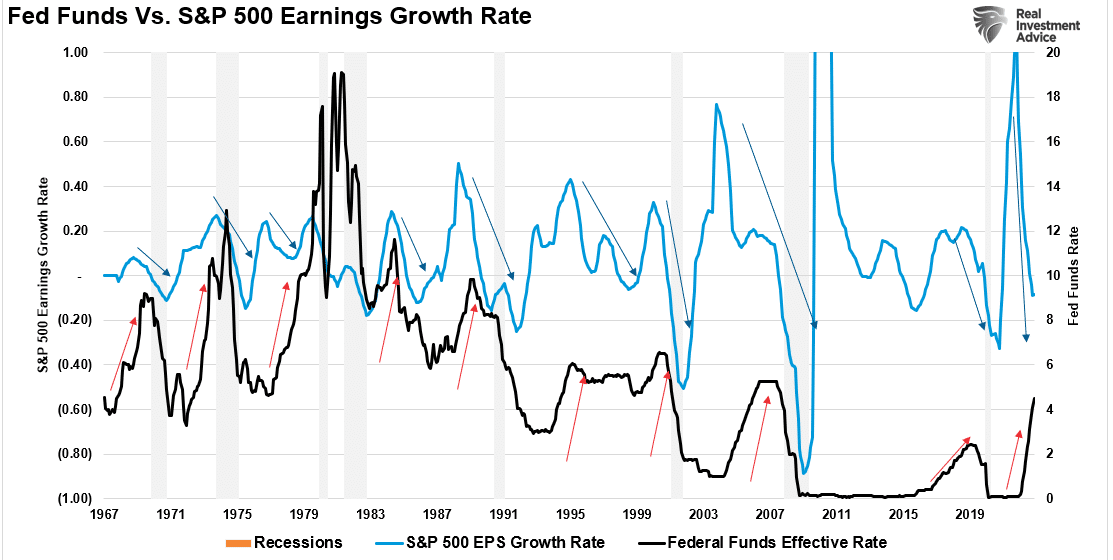

Что неудивительно, каждый период высокой инфляции сменяется периодом очень низкой или отрицательной инфляции (дефляции). Для инвесторов рецессионные индикаторы подтверждают, что прибыли компании будут сокращаться по мере того, как более жесткая денежно-кредитная политика замедляет экономический рост.

Периоды ужесточения денежно-кредитной политики в прошлом никогда не оказывали положительного влияния на прибыль и вряд ли окажут его в этот раз. Это особенно справедливо в тех случаях, когда ФРС что-то «ломает».

Хотя в этот раз все может сложиться иначе, как инвестор я бы сейчас не поставил на кон свою пенсию.