Нефтегазовые доходы России в феврале сократятся вдвое — Reuters

• Фондовый рынок на следующей неделе ждет большое испытание, которое повлияет на следующее решение ФРС.

• Многое будет на кону при публикации базового PCE.

• В центре внимания также останется банковский кризис на фоне сохраняющихся опасений по поводу устойчивости региональных американских банков.

Предстоящая неделя поможет определить, каким будет следующее решение по ставкам Федеральной резервной системы (ФРС). Перед американским цетробанком стоит непростая задача — найти баланс между продолжающейся борьбой с инфляцией и множащимися признаками финансовой нестабильности.

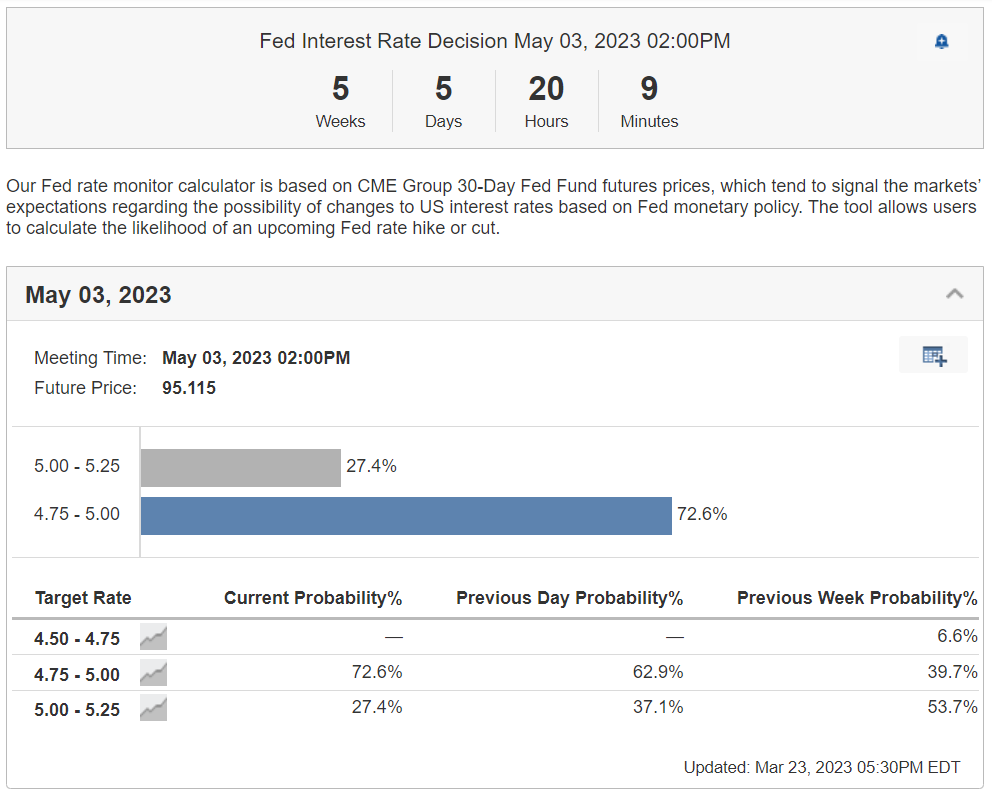

Согласно созданному Investing.com инструменту мониторинга за ставкой по федеральным фондам, по состоянию на утро пятницы рынки оценивали вероятность паузы в повышении ставок на майском заседании в 72,1%, а вероятность повышения ставок на 25 базисных пунктов — в 27,9%.

Источник: Investing.com

В эту среду центробанк повысил ключевую ставку по федеральным фондам на 0,25 процентного пункта, как и ожидалось, однако в этот раз опустил в своем заявлении фразу о том, что «дальнейшие повышения», вероятно, будут уместными, вместо этого указав, что возможно «некоторое дополнительное» ужесточение политики.

Председатель ФРС Джером Пауэлл заявил на пресс-конференции после заседания, что центробанк по-прежнему намерен бороться с инфляцией, при этом он следит за тем, в какой степени недавние потрясения в банковском секторе сказываются на экономике.

Я лично считаю, что Пауэлл прекрасно справился со сложившейся ситуацией. Он заявил о своей решимости добиться снижения инфляции, при этом заняв более осторожную позицию относительно будущего изменения политики ввиду стресса в банковской системе. Однако, как я упоминал на прошлой неделе, ФРС рискует совершить большую ошибку, если она начнет смягчать политику слишком скоро, что приведет к новому усилению инфляционного давления.

С учетом возрастающей уверенности инвесторов в скором завершении кампании по ужесточению денежно-кредитной политики, многое будет на кону на следующей неделе.

Продолжит ли снижаться главный для ФРС показатель инфляции?

После того, как Пауэлл подтвердил, что его основной целью является восстановление контроля над инфляцией, дополнительный вес приобретает публикуемый на следующей неделе базовый ценовой индекс расходов на личное потребление (PCE), на который предпочитает ориентироваться ФРС для оценки инфляции.

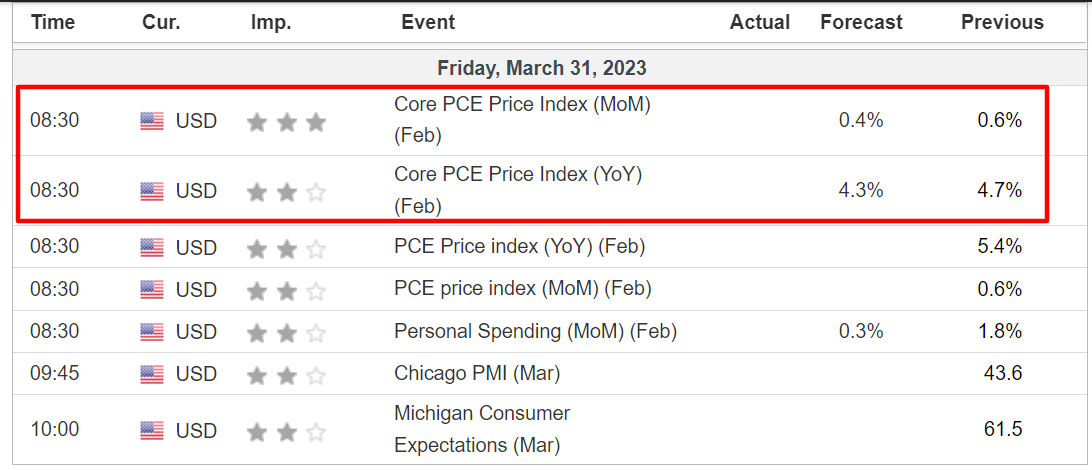

Февральские данные будут опубликованы в пятницу, 31 марта, в 15:30 мск. Согласно Investing.com, прогноз для месячного базового PCE составляет 0,4% по сравнению с 0,6% в январе. Годовой показатель прогнозируется на уровне 4,3% по сравнению с 4,7% в предыдущем месяце.

Источник: Investing.com

Хотя аналитики ожидают замедления как месячных, так и годовых темпов инфляции по сравнению с январем, данные, вероятно, покажут, что базовый PCE снижается недостаточно быстро для того, чтобы ФРС могла сбавить обороты в борьбе с инфляцией в этом году.

Базовый PCE позволяет лучше оценить основной тренд инфляции, поскольку он не учитывает волатильные компоненты — продукты питания и энергоносители. По этой причине за этим показателям следят руководители ФРС, по мнению которых он точнее позволяет судить о будущем направлении инфляции.

- Мой прогноз: Я считаю, что данные по PCE подчеркнут, насколько мало ФРС продвинулась в своих попытках вернуть инфляцию на разумные уровни. Если данные неожиданно превысят прогнозы, и годовой показатель составит 4,5% или выше, это сохранит давление на ФРС с точки зрения борьбы с инфляцией.

Насколько устойчивы американские региональные банки?

Помимо инфляции, внимание участников рынка будет сосредоточено на сохраняющейся неопределенности относительно устойчивости американских региональных банков. Инвесторов по-прежнему беспокоит высокий риск эффекта домино, при котором с массовым изъятием вкладов столкнутся новые банки.

Акции небольших и средних по величине региональных банков находятся под сильным давлением последние три недели после скоропостижного закрытия Silicon Valley Bank (NASDAQ:SIVB) и Signature Bank (NASDAQ:SBNY) (второе и третье по величине банкротства в истории США).

Инвесторы из-за этих событий стали бояться, не припрятаны ли в секторе другие бомбы замедленного действия.

Внимание сейчас в первую очередь направлено на базирующийся в Сан-Франциско банк First Republic Bank (NYSE:FRC), который продолжает обсуждать вливания капитала с другими банками и инвестиционными фирмами. Акции FRC в этом месяце упали примерно на 90%, показав худший результат среди компонентов биржевого фонда SPDR S&P Regional Banking ETF (NYSE:KRE), который за этот же период потерял 31,4%.

Выступая на слушаниях в Сенате в эту среду, министр финансов США Джанет Йеллен отметила, что она пока не изучала возможность общего страхования необеспеченных депозитов проблемных региональных банков, спровоцировав очередной раунд распродаж в секторе.

В четверг она несколько изменила свою точку зрения, не исключив, что министерство может в будущем предпринять экстренные меры для предотвращения эффекта домино в банковском секторе. «Мы задействовали важные инструменты для оперативного реагирования и предотвращения эффекта домино. Мы можем снова задействовать эти инструменты», — сказала Йеллен в своей речи, с которой она выступила в Палате представителей.

На прошлой неделе Йеллен говорила, что гарантии по необеспеченным депозитам будут предоставляться только в случае возникновения системных рисков и существенных экономических и финансовых последствий.

- Мой прогноз: Усугубление кризиса ликвидности в банковском секторе укрепит мнение о том, что ФРС, вероятно, на время приостановит повышение процентных ставок, пока руководители центробанка оценивают текущую ситуацию.

С другой стороны, признаки того, что недавние проблемы затронули лишь несколько банков, и серьезного побочного эффекта удалось избежать, укажут на то, что худшее, возможно, осталось позади. В этом случае рынки будут вынуждены пересмотреть ожидания по ставкам и отразить в них дополнительное ужесточение денежно-кредитной политики к концу лета.

***

Дисклеймер: На момент написания статьи у меня была открыта длинная позиция по S&P 500 и Nasdaq 100 через биржевые фонды SPDR S&P 500 ETF (NYSE:SPY) и Invesco QQQ Trust ETF (NASDAQ:QQQ). У меня также была открыта длинная позиция по технологическому сектору через фонд Technology Select Sector SPDR ETF (NYSE:XLK).

Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний.

Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.