Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

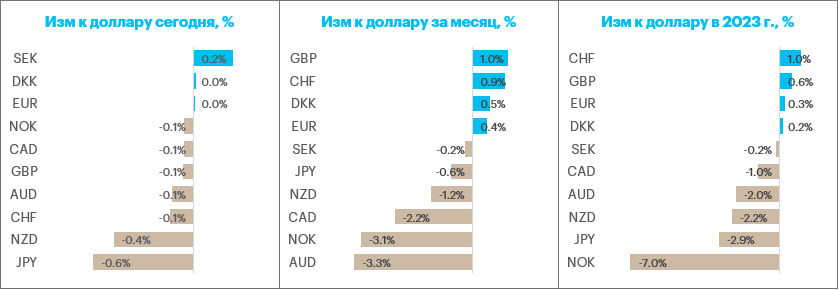

Итоги вторника. Доллар наиболее существенно подешевел против шведской кроны, упал в цене против валют товарно-сырьевого блока (AUD, CAD, NZD, NOK), остался стабильным к евро и датской кроне, укрепился против фунта стерлингов, франка и иены. В итоге индекс доллара по итогам вторника минимально вырос к уровням закрытия понедельника.

Акции в Европе и США во вторник перешли к росту после падения в понедельник. Доходности казначейских облигаций росли по всей длине кривой. Доходность 2-летних нот выросла на 24 б.п. до 4,22%, доходность 10-летних облигаций выросла на 5 б.п. до 3,63%. Индекс жадности и страха VIX в. понедельник впервые в 2023 г. вырос выше 30 п., но к вечеру вторника он снизился до 24,91 п., что все равно было самым высоким значением с декабря 2022 г.

Отчёт по потребительской инфляции в США, опубликованный во вторник, был самым важным статистическим релизом этой недели. Темпы роста инфляции в США замедляются уже 8 месяцев подряд, а базовая инфляция замедляется 5 месяцев подряд.

Темпы роста инфляции замедляются, но недостаточно быстро, чтобы ФРС могла задумываться о резком снижении процентных ставок к концу года, как это сейчас предполагает денежный рынок. Об этом говорит устойчивая инфляция основных услуг. Рынок труда все-таки поддерживает повышательное ценовое давление в этом секторе. И вот в чем проблема. Решение по ставкам ФРС должна принять вечером 22 марта. А приоритетный для Федрезерва инфляционный индикатор — ценовой индекс расходов на личное потребление (PCE) — будет опубликован только 31 марта (за февраль). И этот показатель мог ускориться в последнем месяце зимы (+4,7% в январе может превратиться в +4,8% г/г в феврале). Арендная плата за жилье в феврале выросла к январю на 0,3% после 5 месяцев снижения подряд. Хотя цены на подержанные автомобили в отчетном месяце снизились, выросла стоимость авиабилетов, расходов на автостраховки и цены на новые автомобили.

Поэтому мы ожидаем, что ФРС 22 марта повысит ставку на 25 б.п. до 4,75%-5,00%. Пока видим высокую вероятность того, что аналогичный шаг ЦБ США реализует в мае (апрельское заседание по ставкам не запланировано). Что касается снижения ставок до конца года, здесь многое будет зависеть от того, насколько успешно финансовые власти США смогут купировать проблему в банковском секторе.

Старт среды. Утром в среду доллар слабел против шведской кроны, но укреплялся против остальных валют Большой десятки.

Как видим, доллар стабилизировался на фоне того, как опасения в отношении ситуации в американском банковском секторе ослабли. При этом фондовые площадки в Европе торговались в минусе, фьючерсы на американские фондовые индексы также торговались в красной зоне, отражая низкий аппетит инвесторов к риску. Доходности 2-летних нот Казначейства США росли на 6 б.п. до 4,31%, а доходности 10-летних облигаций снижались на 3 б.п. до 3,66%.

В фокусе заседание ЕЦБ в четверг. Консенсус-прогноз экономистов по-прежнему предполагает повышение депозитной ставки на 50 б.п. до 3%, ставки рефинансирования — на 50 б.п. до 3,5%, ставки маржинального кредитования — на 50 б.п. до 3,75%. Рынок свопов видит 84-процентную вероятность повышения депозитной ставки на 50 б.п., предполагая пик в 2023 г. на уровне 3,5% и отсутствие снижения до конца года.

Наш взгляд. Обратим внимание на публикацию сегодня данных по производственной инфляции в США по итогам февраля. Как ожидается, PPI вырастет до 0,4% м/м и 5,4% г/г после роста на 0,5% м/м и 6% г/г в январе. Базовая производственная инфляция core PPI должна в феврале вырасти на 0,4% м/м и 5,2% г/г по сравнению с 0,5% м/м и 5,4% г/г в январе. Если темпы роста core PPI будет заметно выше прогнозных оценок, это может повлиять на ожидания рынка в отношении ставки по федеральным фондам на конец текущего года. Сейчас рынок фьючерсов ожидает снижение ставки к концу года примерно на 50 б.п. Но более высокие темпы производственной инфляции могут заставить денежный рынок отказаться от ожидания снижения ставок к декабрю. Это поддержит доллар.

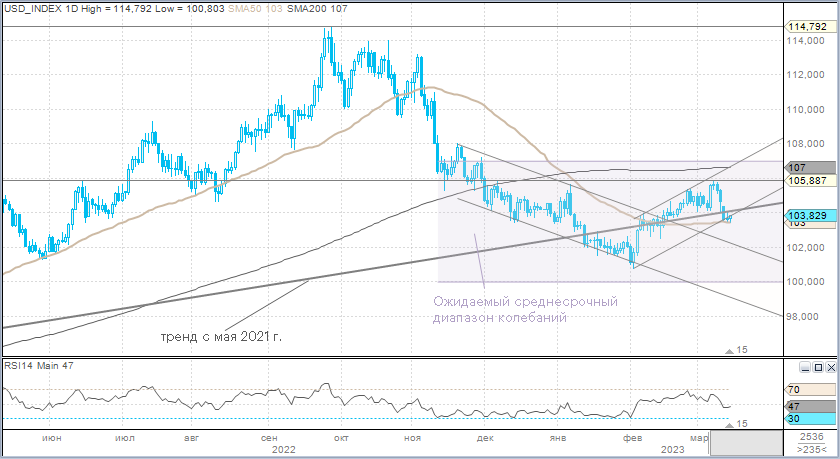

Меж тем мы предполагаем, что индекс доллара уже сформировал свой локальный пик на уровне 105,89 п. (8 марта). Поэтому в текущей точке укрепление доллара выше указанного уровня выглядит маловероятным. Пока мы больше склоняемся к сценарию, при котором индекс доллара может снизиться до 100 пунктов на горизонте ближайших 10–12 месяцев.