Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

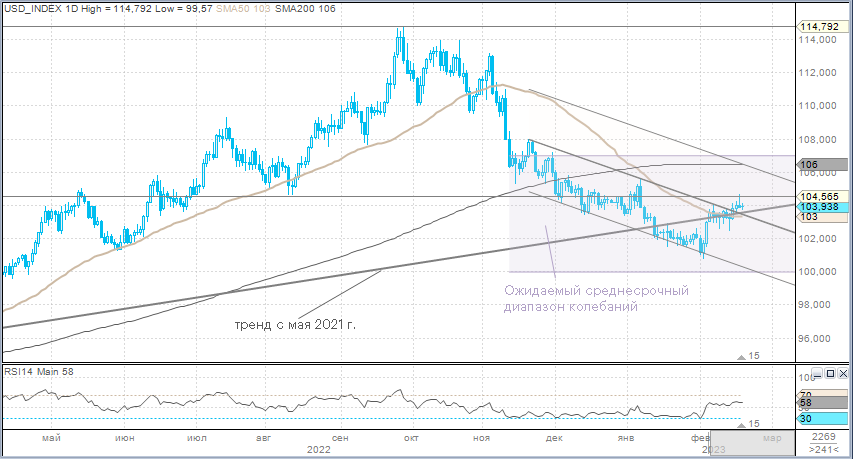

Основная тенденция по доллару — медвежья, но укрепление в рамках коррекции возможно в ближайшее время.

Краткие итоги минувшей недели

Доллар незначительно подешевел против евро, датской и шведской кроны, но прибавил в цене против остальных валют Большой десятки. Иена подешевела на 2% и стала самой слабой валютой в группе G10.

Данные CPI, PPI и розничным продажам в США на прошлой неделе подчеркнули устойчивую инфляцию и устойчивый спрос, что может побудить ФРС повысить процентные ставки выше, чем ожидалось ранее. Сочетание роста стоимости заимствований и продолжающегося ценового давления наносит ущерб финансам домохозяйств, при этом долг США достиг самого высокого уровня за два десятилетия.

Тем временем Еврокомиссия более оптимистична в отношении экономических перспектив еврозоны, в то время как последние данные по экономике Японии разочаровали.

Старт понедельника

Доллар утром 20 февраля дешевел против большинства основных конкурентов, по-прежнему пытался укрепляться только против иены и новозеландского доллара. Сегодня США отдыхают по случаю Дня президентов или дня рождения Джорджа Вашингтона. В Канаде будут отмечать День семьи.

В Германии выйдет отчёт по ценам производителей. Но далее существенной статистики не будет. Поскольку доллар не сможет опираться на динамику доходностей казначейских облигаций, динамику в понедельник считаем непоказательной.

Акции в Европе и Азии демонстрируют возобновление аппетита к риску, поддерживаемого оптимизмом по поводу скорейшего восстановления экономики Китая.

Меж тем глава ФРБ Ричмонда Томас Баркин в пятницу заявил, что выступает за мартовское повышение ставок с шагом +25 б.п., что предоставит ФРС определенную гибкость в рамках своей стратегии возвращения контроля над инфляцией.

Другой представитель Федрезерва — госпожа Мишель Боуман заявила, что необходимость в дальнейшем повышении ставок сохраняется, так как инфляция остается все еще слишком высокой.

Рынок фьючерсов на ставку по федеральным фондам с почти 100-процентной вероятностью ожидает повышение ставок в марте и мае с шагом 25 б.п. Предполагает риск третьего повышения ставок в июне и оценивает сейчас пиковую ставку на уровне 5,3%. На конец 2023 г. ставка подразумевается на уровне 5,1%. Это указывает на то, что рынок больше не уверен в том, что ФРС решится в текущем году пойти на снижение ставок.

В фокусе на этой неделе:

· Среда, 22 февраля: публикация протокола февральского заседания Комитета по открытым рынкам (FOMC).

· Четверг, 23 февраля, ВВП США за 4 квартал 2022 г. (второе чтение)

· Пятница, 24 февраля: персональные доходы и расходы, дефлятор PCE.

Наш взгляд на перспективы доллара

Рынки активно реагируют на публикацию индекса потребительских цен (CPI) и совсем нечасто демонстрируют значимую реакцию на данные PCE. А ведь именно PCE — предпочтительный индикатор инфляции ФРС. Это объясняется тем, что CPI публикуется раньше, и уже по нему можно довольно точно судить о том, каким будет показатель PCE.

Но сейчас, не исключаем, все по-другому, и январский дефлятор PCE будет в фокусе рынка, так как есть риск, что показатель укажет: общая и базовая инфляция ускорились не только в месячном исчислении, но также в годовом базисе.

Глава ФРС Джером Пауэлл, если судить по его комментариям, внимательно следит за динамикой инфляции основных услуг PCE, которые исключают арендную плату за жилье. Такую инфляцию трудно спрогнозировать по имеющимся данным CPI, так как именно в этой компоненте разные весы в двух индикаторов оценки ценового давления. Если дефлятор PCE в базисе год к году (публикуемый в пятницу) покажет рост выше 5% г/г в январе, это будет сильный фактор в поддержку продолжения коррекции доллара, которая длится уже 3 недели подряд.

Считаем, что доллар не выжег все топливо коррекции, потенциал которой мы оценивали в диапазоне 104–106 пунктов. Более существенный рост доллара может произойти в том случае, если данные в ближайшие месяцы начнут указывать на уверенное ускорение инфляции. В этом случае рынок начнет закладывать ожидания роста ставок ФРС до 6% годовых. Это предполагает более существенный рост индекса доллара.

Однако пока наш базовый сценарий не предполагает столь существенного увеличения ставок. Все-таки есть еще основания предполагать, что рынок труда в ближайшие месяцы замедлится, и базовая инфляция в США, в частности, базовая инфляция в сфере услуг, начнет замедляться более заметно.

Поэтому пока сохраняем взгляд так: основная тенденция (ослабление доллара) — в силе, но в ближайшее время возможно дальнейшее укрепление доллара в рамках коррекции с потенциальным тестированием 105,50–106,00 п. по индексу доллара.