Банк России утвердил правила открытия счетов в цифровых рублях

Европа

Вечером пятницы Stoxx Europe 600 консолидировался внутри узкого диапазона предыдущих шести торговых сессий неподалеку от многомесячных максимумов. По состоянию на 17:45 мск 7 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали энергетика, недвижимость и производство товаров длительного пользования. Отставали ЖКХ, производство товаров первой необходимости и здравоохранение.

По итогам января индекс растет почти на 7%, что является лучшим результатом для этого месяца с 2015 года. По данным Bank of America (NYSE:BAC), на неделе до 25 января чистый приток в фонды акций, ориентированных на Европу, составил $3,4 млрд. Это — максимальное значение с прошлого февраля, что неудивительно, учитывая, что за последний год эти фонды фиксировали 48 недель чистого оттока капитала подряд.

Дивидендная доходность Stoxx Europe 600 составляет 3,2%. Индекс торгуется с коэффициентом 15,6 к прибыли за прошедший год (P/E) и с коэффициентом 12,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 78,0% компаний индекса торгуются выше своей 50-дневной МА, 84,6% торгуются выше своей 100-дневной МА, 74,5% торгуются выше своей 200-дневной МА.

На 17:50 мск:

Индекс MSCI EM -1 052,46 п. (+1,08%), с нач. года +10,0%

Stoxx Europe 600 -454,34 п. (+0,08%), с нач. года +6,9%

DAX -15 128,95 п. (-0,03%) с нач. года +8,7%

FTSE 100 — 7 760,45 п. (-0,01%), с нач. года +4,1%

США

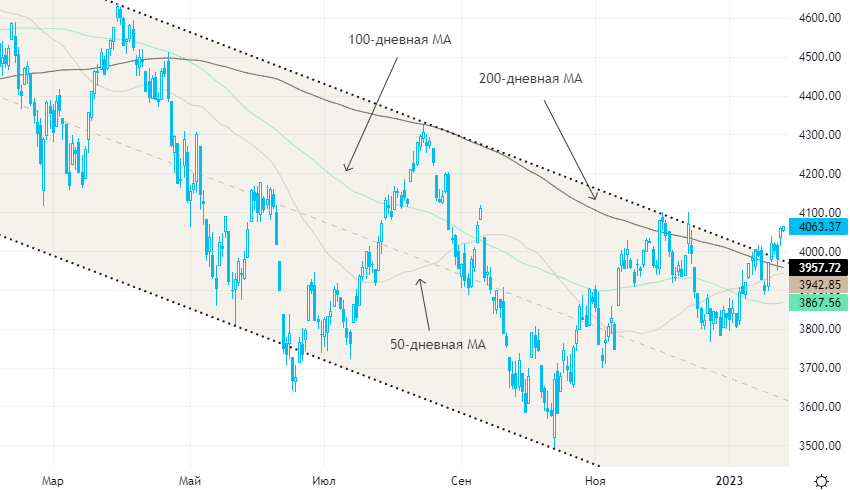

Вечером пятницы S&P 500 незначительно рос, возвращаясь в область многомесячных максимумов. По состоянию на 17:45 мск 7 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали производство товаров длительного пользования, телекомы и промышленность. Отставали производство товаров первой необходимости, здравоохранение и ЖКХ.

Базовый ценовой индекс расходов на личное потребление вырос в декабре на 0,3% м/м и 4,4% г/г (как и ожидалось) против +0,2% м/м и +4,7% г/г в ноябре. В годовом сопоставлении индекс показал минимальный рост за 14 месяцев.

Динамика внушает оптимизм, но до целевого уровня ФРС в 2% еще далеко. Рынок фьючерсов на ставку по федеральным фондам учитывает в ценах 98-процентную вероятность того, что 1 февраля она будет повышена на 25 б.п. В преддверии этого события ФРС находится в «режиме тишины».

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,7 к прибыли за прошедший год (P/E) и с коэффициентом 16,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 73,3% компаний индекса торгуются выше своей 50-дневной МА, 81,4% торгуются выше своей 100-дневной МА, 67,3% торгуются выше своей 200-дневной МА.

На 17:50 мск:

S&P 500 — 4 065,88 п. (+0,13%), с нач. года +5,9%

VIX — 18,40 пт (-0.33 пт), с нач. года -3.27 пт

MSCI World — 2 777,62 п. (+0,76%), с нач. года +6,7%

Нефть и другие сырьевые активы

Вечером пятницы цены на нефть колебались в области многомесячных максимумов.

Котировки Brent и WTI провели неделю в узких диапазонах: инвесторы надеются на усиление спроса со стороны Китая, но его масштабы пока неочевидны. Кроме того, неясно, какое влияние на рынок окажет эмбарго ЕС на импорт российских нефтепродуктов, которое вступает в силу 5 февраля.

В первые шесть дней выходных, приуроченных к празднованию Лунного нового года, число жителей Китая, отправившихся в путешествие за границу, выросло на 120% г/г, пишет Bloomberg со ссылкой на официальную статистику. Это вкупе с улучшением эпидемиологической ситуации в Поднебесной внушает оптимизм: Trafigura Group видит у цен на нефть «большой потенциал роста» на фоне реализации отложенного спроса в Китае.

Большую часть последних двух месяцев кривая фьючерсов на Brent провела в контанго, однако теперь ушла в уверенную бэквордацию на много месяцев вперед. Подобная рыночная структура указывает на доминирование спроса над предложением.

Цены на медь закрывали ростом шестую неделю подряд, что является наиболее продолжительным периодом роста за два с лишним года. Поддержку рынку оказывают ожидания усиление спроса со стороны Китая, а также опасения перебоев с поставками из Латинской Америки (Чили/Перу).

На 17:50 мск:

Brent, $/бар. — 88,59 (+1,28%) с нач. года +3,1%

WTI, $/бар. — 82,04 (+1,27%) с нач. года +2,2%

Urals, $/бар. — 60,72 (+1,62%) с нач. года -5,2%

Золото, $/тр. унц. — 1 925,79 (-0,18%) с нач. года +5,6%

Серебро, $/тр. унц. — 23,62 (-1,24%) с нач. года -1,4%

Алюминий, $/т — 2 635,00 (-0,15%) с нач. года +10,8%

Медь, $/т — 9 311,00 (-0,20%) с нач. года +11,2%

Никель, $/т — 29 155,00 (-0,92%) с нач. года -3,0%