Аппетит к риску заметно окреп на этой неделе благодаря росту уверенности инвесторов в том, что ФРС удастся обуздать инфляцию, не ввергнув экономику США в глубокую рецессию. Глава ФРС Джером Пауэлл в среду сигнализировал, что время умерить темпы повышения ставки, возможно, придет уже на следующем заседании в декабре. Опубликованный в четверг ценовой индекс потребительских расходов PCE и производственный индекс ISM подтвердили успешность Федрезерва в борьбе за контроль над инфляцией. Казалось, что та побеждена и уже маячит где-то в зеркале заднего вида автомобиля под названием «цикл повышения ставок».

Однако сильный отчет по рынку труда, опубликованный в пятницу, испортил эту благоприятную картину. Акции в США и Европе по итогам публикации данных по занятости резко ушли в минус, доходности 2-летних нот Казначейства США подскочили на 13 б.п. до 4,35%, а доходности 10-летних облигаций выросли на 9 б.п. до 3,6%. Индекс доллара, который сегодня до выхода статистики по занятости упал до минимума с 28 июня на уровне 104,37 п., отскочил выше 105 п.

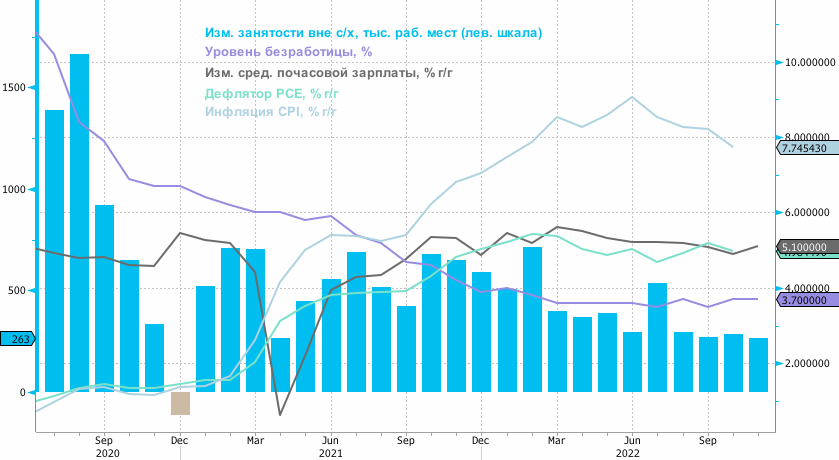

Общая численность занятых вне сельского хозяйства в США выросла в ноябре на 263 тыс., превысив консенсус-прогноз опрошенных Bloomberg экономистов (+200 тыс.). При этом октябрьский показатель был пересмотрен в сторону повышения с +261 тыс. до +284 тыс. Уровень безработицы, как и ожидалось, остался без изменений на уровне 3,7%. Однако средняя почасовая зарплата выросла на 0,6% к октябрю (м/м) и на 5,1% к ноябрю 2021 г. (г/г), превысив прогнозы (+0,3% м/м и +4,6% г/г). К тому же были повышены октябрьские цифры с +0,4% м/м до +0,5% м/м и с +4,7% г/г до +4,9% г/г.

Возобновление роста зарплат указывает на то, что дефицит рабочей силы по-прежнему оказывает повышательное давление на инфляцию. Если ровно сутки назад рынок фьючерсов на ставку по федеральным фондам ожидал пиковую ставку в 2023 году на уровне 4,86%, подразумевая ее снижение к концу года до 4,38% (-48 б.п.), то после публикации отчета по занятости пиковая ставка уже предполагалась на уровне 4,97%, а снижение к концу 2023 года подразумевалось до 4,52% (-45 б.п.). Темпы роста зарплат в годовом выражении за 7 месяцев, включая октябрь, стабильно замедлялись и только в июле продемонстрировали, по сути, флэт. Однако в ноябре видим довольно резкий отскок вверх.

Рынок труда остается перегретым. Еще в октябре экономисты Bloomberg подсчитывали, что для устранения перегретости на рынке труда нужно, чтобы в течение года число рабочих мест сокращалось ежемесячно на 35 тыс. Это с учетом естественного снижения коэффициента участия в рабочей силе по мере ее старения.

Как мы отмечали ранее, в стане ФРС в последнее время наблюдается раскол на 2 лагеря: «ястребов» возглавляет глава ФРС Джером Пауэлл, «голубей» — Лаэль Брейнард. После публикации отчета по рынку труда за ноябрь количество «голубей» может сократиться, а голоса «ястребов» могут стать громче. Опубликованные цифры подразумевают, что ставка в декабре все-таки будет повышена на 50 б.п. То есть цикл из 4-х подряд повышений на 75 б.п. будет прерван. Однако рынок, видимо, излишне оптимистично предполагал, что пиковая ставка не превысит 5%, а, возможно, остановится даже на уровне 4,75%.

Рынок труда под воздействием агрессивного ужесточения денежно-кредитной политики ослабевает очень степенно, точно медленнее, нежели еще в сентябре ожидала ФРС. Рынок труда не сигнализирует, что он находится на том уровне, который способствует стабилизации инфляции или ее замедлению. По итогам заседания Комитета по открытым рынка 14 декабря будут опубликованы обновленные собственные прогнозы чиновников Федрезерва (dot plot). Очевидно, что прогнозы по уровню безработицы будут скорректированы вниз, а прогнозы по инфляции и уровню ставки — вверх.

Что касается аппетита к риску, если инвесторы хотят предрождественское ралли акций, они его получат, однако во второй половине декабря и на старте следующего года (рынку уже будут известны обновленные dot plot Федрезерва). Ситуация может вновь развиваться в минорном русле под превалирующим влиянием медведей. Другими словами, индекс доллара упал в ноябре слишком быстро, чтобы быть уверенным, что он теперь сможет закрепиться в диапазоне 100–105 п. Все-таки диапазон 105–110 п. не сдается. Индекс S&P 500 на этой неделе слишком оптимистично закрылся выше 200-дневной скользящей средней линии (впервые с апреля). Уверенность в том, что S&P 500 сможет закрепиться выше 4000 п. тает на глазах.