5 крупных аналитических прогнозов по ИИ: распродажа ПО открывает возможности

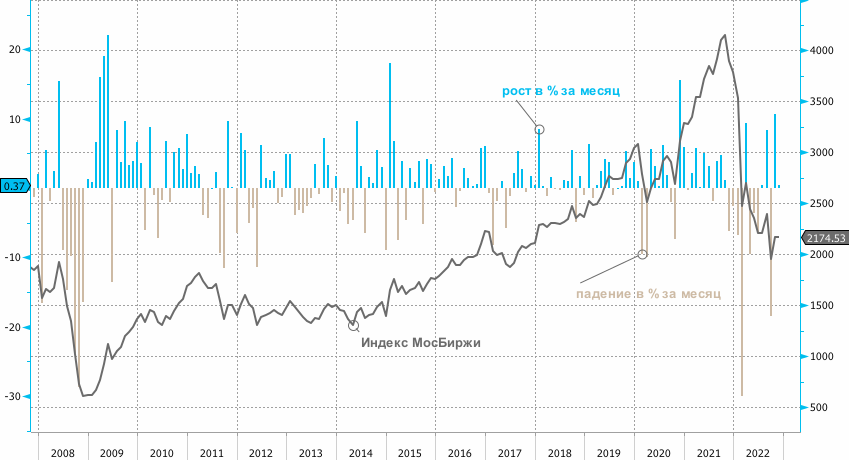

Индекс МосБиржи по итогам ноября 2022 г. вырос на 0,4% после роста на 10,7% в октябре.

5 отраслевых индексов выросли в ноябре, 5 снизились. Лучшим по динамике в ноябре оказался индекс «Металлов и добычи» (+4,4%) в первую очередь благодаря золотодобытчикам, акции которых позитивно отреагировали на рост цен на золото на фоне заметно подешевевшего на Forex доллара.

Худшим по динамике стал отраслевой индекс «Потребительского сектора» (-5,5%), на фоне негативной динамики в акциях, имеющих наибольший вес в индексе: «РусАгро» (MCX:AGRODR), «Детский мир» (MCX:DSKY), X5 (MCX:FIVEDR), Fix Price (MCX:FIXPDR), «Магнит» (MCX:MGNT). Только бумаги «Соллерс» (MCX:SVAV) в секторе подорожали на 4,2%, став единственной бумагой, завершившей ноябрь в плюсе.

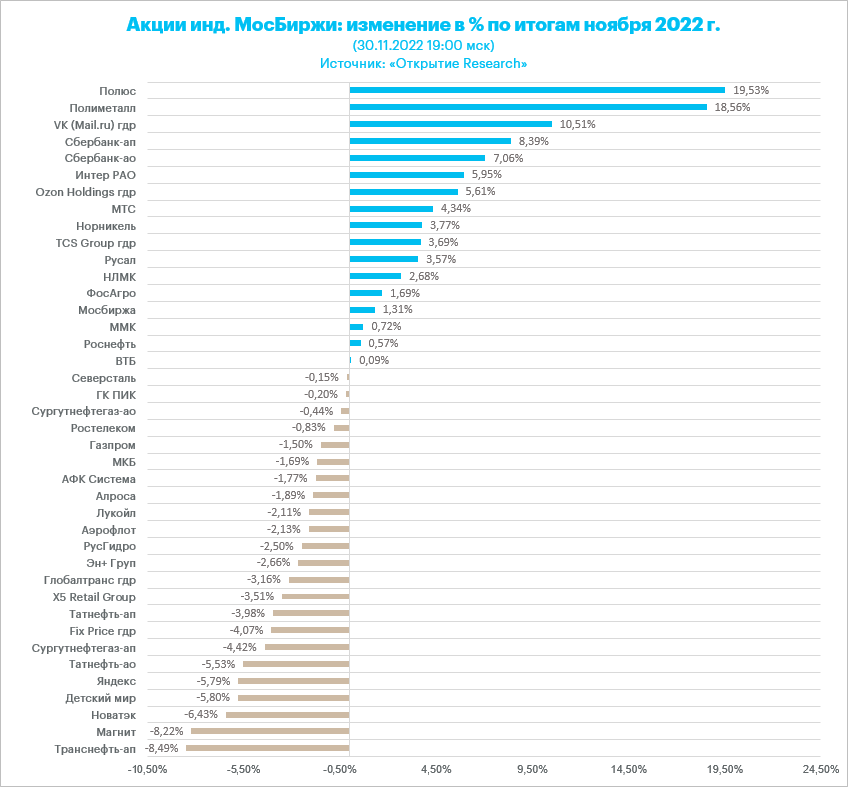

В ноябре из 40 акций индекса МосБиржи 17 подорожали и 23 подешевели.

Лидеры роста

Золотодобытчики «Полюс» (MCX:PLZL) и Polymetal (MCX:POLY) стали лидерами роста. Серебро подорожало в ноябре на 18,5%, платина — на 11,5%, золото — на 8,3%, палладий — на 2%.

Цены на золото в ноябре поднимались до 3-месячного максимума $1786,5/унц. Средняя спот-цена золота на международном рынке во II квартале по грубым оценкам составляла $1872/унц. В III квартале снизилась на 8% до $1727/унц. Промежуточный результат IV квартала (октябрь и ноябрь) $1700/унц. (-1,6% кв/кв).

При этом доллар в ноябре подешевел к рублю на 0,8%, но евро укрепился к рублю на 3,6%, а юань — на 2,5%. Средний курс рубля к доллару в III квартале по отношению ко II кварталу вырос на 9,5% до 59,5 руб. В октябре—ноябре средний курс USD/RUB 61,2 (+2,8% кв/кв).

Поскольку в начале IV квартала акции «Полюса» торговались на 3-летнем минимуме, а бумаги Polymetal, которые в июле падали до рекордного минимума с момента листинга на Мосбирже в 2013 году, в конце сентября торговались поблизости от июльского дна, котировки PLZL и POLY позитивно отреагировали в ноябре на рост цен на золото при относительно стабильном рубле, который держится выше 60 за доллар.

Маржинальность бизнеса за счет улучшения конъюнктуры, возможно, улучшилась. Если верить заявлениям менеджмента компаний, те, вполне возможно, перестали затоваривать склады (менеджмент Polymetal заявлял в начале ноября, что экспортные продажи в полной мере возобновились только в конце III квартала, поэтому ожидается, что разрыв между производством и продажами будет устранен до конца года).

Бумаги пользовались спросом спекулянтов, которые отыгрывали сценарий «худшее уже позади», однако с позиции инвестиционного тезиса мы пока продолжаем смотреть на золотодобытчиков с осторожностью.

Акции VK (MCX:VKCODR) уступили по темпам только золотодобытчикам в ноябре, но подросли в цене на приличные 10%. Компания в ноябре опубликовала сильные финансовые результаты по итогам III квартала 2022 года. Отчетность была позитивно воспринята инвесторами.

У нас пока нет актуальной идеи по бумагам компании. Тем не менее мы считаем VK перспективной историей роста, компания является бенефициаром ухода ключевых конкурентов с российского рынка онлайн-рекламы: Google (NASDAQ:GOOGL) и в особенности Meta Platforms (NASDAQ:META) (признана в России экстремистской организацией и запрещена). Оцениваем, что импульс роста пользователей и вовлечённости соцсети «ВКонтакте» будет продолжаться.

Обыкновенные (MCX:SBER) и привилегированные (MCX:SBER_p) акции Сбербанка также оказались в числе лидеров роста среди голубых фишек. «Сбер» вернулся к раскрытию отчетности и опубликовал сильные результаты по РСБУ за 10 месяцев 2022 года.

Крупнейший в РФ кредитор вышел в плюс по чистой прибыли, несмотря на объективное повышенное резервирование из-за реализовавшихся рисков. Чистая прибыль за октябрь 2022 года составила 122,8 млрд рублей, превысив среднемесячный показатель рекордного 2021 года.

Двузначная дивидендная доходность весьма вероятна для акционеров Сбербанка уже по итогам следующего года, если динамика кредитования и просроченной задолженности сохранится. У нас есть актуальные инвестидеи по обыкновенным и привилегированным акциям «Сбербанка» с целями 156 руб. и 148 руб. соответственно.

Компания «Интер РАО» (MCX:IRAO) приобрела в октябре долю Siemens Energy (ETR:ENR1n) в размере 65% в совместном предприятии с «Силовыми машинами» — ООО «СТГТ». Мы положительным образом расцениваем приобретение активов компании. Они относятся к смежной отрасли и, скорее всего, приобретены по привлекательной цене.

«Интер РАО» может себе позволить подобные приобретения — на дату последней отчётности у компании были более 300 млрд рублей ликвидных активов на балансе. Компания является возможным приобретателем активов уходящей из России Fortum. У нас есть актуальная инвестиционная идея по акциям «Интер РАО», цель составляет 3,91 руб.

Бумаги Ozon Holdings (MCX:OZONDR) также оказались в лидерах роста. Бизнес Ozon продолжает демонстрировать впечатляющую динамику. Несмотря на высокую базу пандемийного периода и ухудшение макроэкономической среды в РФ, за 9 месяцев 2022 г. валовой товарооборот (GMV) вырос на 98% г/г и достиг 539 млрд руб., число заказов выросло на 122% г/г и превысило 290 млн, а число активных покупателей выросло на 54% г/г и достигло 32,7 млн.

Мы полагаем, что в условиях высокой макроэкономической неопределённости и геополитической напряжённости позиции бизнеса Ozon останутся достаточно устойчивыми, поскольку уход из РФ крупных западных компаний, перестройка логистических цепочек и закрытие торговых центров приведут к ускорению миграции потребителей из офлайна в онлайн. Сохраняем долгосрочную рекомендацию «покупать» и целевую цену в 2500 руб.

Лидеры снижения

Акции «Транснефти» (MCX:TRNF_p) подешевели в ноябре на 8,5%. На акции компании негативно повлияли ожидания введения с 5 декабря эмбарго на российскую нефть, а также новости о том, что в ноябре были перебои с поставками по трубопроводу «Дружба» в Венгрию, Чехию, Словакию. Динамика акций в октябре была очень позитивной, но в ноябре инвесторы фиксировали прибыль после октябрьского роста.

Мы нейтрально смотрим на перспективы префов «Транснефти» — самых дорогих акций на Московской площадке, где сейчас порядка 80% объемов генерируют розничные инвесторы. Для многих высокая стоимость одной акции TRNFP является преградой для покупки бумаги в портфель.

Акции «Магнита» (MCX:MGNT) подешевели в ноябре на 8,2%. Компания так и не опубликовала отчёт за III квартал 2022 года. Квартальные результаты основного конкурента X5 выглядели весьма солидно. Можно было ожидать, что и «Магнит» порадует высокими цифрами, но мы их не увидели, а также не услышали никаких позитивных и негативных новостей по поводу дивидендов. В отличие от X5, «Магнит» имеет российскую прописку.

Тем не менее X5 и «Магнит» во всем сегменте ритейла являются нашими безусловными фаворитами. У «Магнита» почти нет препятствий для возвращения к дивидендным выплатам. При этом анонсирование промежуточных дивидендов в текущем году способно прилично разогнать котировки MGNT.

Акции «Новатэка» (MCX:NVTK) подешевели в ноябре на 6,4%. Меж тем «Новатэк» выглядит способным реализовать новые проекты СПГ, в первую очередь — проект «Арктик СПГ 2». Глава компании Леонид Михельсон в конце октября говорил, что компания успела получить основное оборудование для трёх линий «Арктик СПГ-2» и нашла технологические решения для реализации проекта без задержки. Компания планирует запустить первую очередь мощностью 6,6 млн т/г в 2023 г., вторую и третью — в 2024 г. и 2026 г.

Считаем, что для оценки бизнеса «Новатэка» ключевой вопрос именно в способности компании реализовать новые проекты СПГ. У нас есть актуальная инвестидея по акциям «НОВАТЭКа» с целью 1308,1 руб.

Cовет директоров «Детского мира» (MCX:DSKY) сообщил в ноябре, что планирует рассмотреть решение о поэтапной трансформации компании в частный бизнес. Данная процедура, состоящая, по сути, из двух шагов, предполагает реорганизацию ПАО «Детский мир» в ООО, частичный переход акционеров из публичной компании в непубличную и предложение о продаже акций ПАО для акционеров, не перешедших в ООО.

Новая стратегия развития «Детского мира» принципиально меняет данный инвестиционный кейс для миноритарных акционеров. Участие в непубличной истории несёт в себе ряд дополнительных рисков и потому может быть неприемлемым для большинства из них. К тому же, очевидно, теперь не стоит рассчитывать и на какие-то финальные дивидендные выплаты, ибо денежные средства необходимы самому ритейлеру для осуществления всех упомянутых выкупов.

Мы больше не видим инвестиционной привлекательности в акциях «Детского мира» и потому рекомендуем держателям постепенно избавляться от имеющихся пакетов.

«Яндекс» (MCX:YNDX) также оказался в числе лидеров ноябрьского снижения. Главным негативным драйвером стала новость о том, что совет директоров холдинга Yandex N.V. приступил к стратегическому процессу рассмотрения вариантов реструктуризации. Группа планирует разделиться на российскую и международную части. В России останутся поиск и рекламный бизнес, сегмент Mobility, электронная коммерция, услуги доставки, развлекательные сервисы, а также эксклюзивные права на использование бренда Yandex.

Ключевым активом «Яндекса» (MCX:YNDX) является её портал вместе с поисковой системой, которые генерируют основной денежный поток (по итогам 2021 года 43% консолидированной выручки). «Яндекс» в новой российской формации должен сохранить не только свой листинг на бирже, но и ядро своего бизнеса. Инвесторы могут, оценив ситуацию, понять, что планы реструктуризации не являются помехой для роста.

У нас есть актуальная инвестидея по акциям «Яндекса» с целевой ценой 3132 руб.