Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

Специально для Investing.com

Сегодня продолжаю серию статей под названием “Инвестиции в России”. Это своего рода реалити по созданию устойчивого пассивного денежного потока на российском фондовом рынке. Раньше я никогда не инвестировал в России, но за плечами у меня колоссальный опыт инвестирования на рынке США.

Портфель формируется с нуля, и я решил публиковать все свои действия, полученные результаты, аналитику компаний и ход моих мыслей при принятии инвестиционных решений. Публично сопровождая этот портфель, я планирую показать, что создать устойчивый денежный поток, инвестируя исключительно в России, можно, а насколько это окажется эффективным с точки зрения общей доходности — покажет время.

Инвестиции планируются долгосрочные, поэтому все действия буду совершать в рамках ИИС. Ежемесячно буду подводить итоги и фиксировать результаты совокупного портфеля, а также отдельно оценивать результаты спекулятивной части портфеля в сравнении с IMOEX и с индексом полной доходности S&P 500.

Стратегически люблю делать ставку на компании “временные аутсайдеры”, которые по тем или иным причинам временно показывают результаты хуже индекса, но на длинной дистанции обычно его опережали. Очень часто бывает так, что инвесторы сильно переоценивают временные проблемы бизнеса и на фоне этого сильно недооценивают возможные бустеры. Как говорится, “у страха глаза велики”, поэтому я предпочитаю идти туда, где другие боятся.

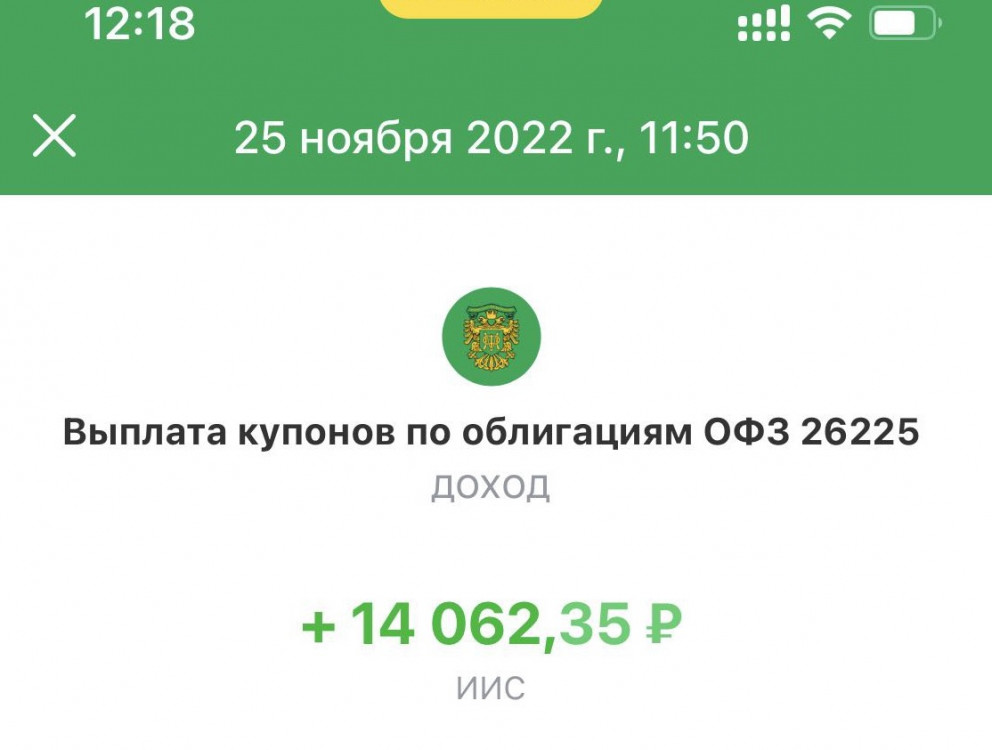

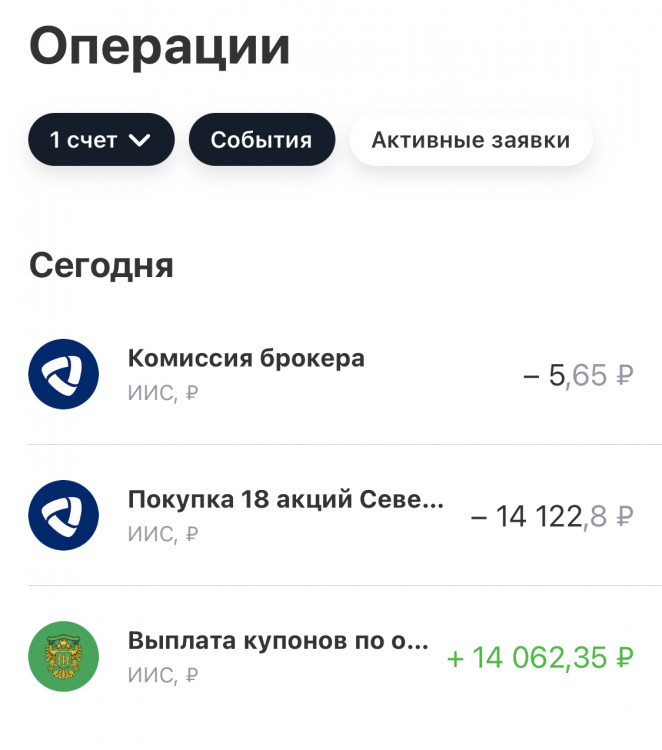

Сегодня поступили первые купоны по ОФЗ 26225 в размере 14 062,35 ₽, а значит пришло время сделать первые инвестиции в спекулятивной части портфеля (в рынок акций).

Первой компанией, акции которой я сегодня купил себе в портфель, стала Северсталь (MCX:CHMF).

Северсталь — это одна из крупнейших в мире вертикально интегрированных сталелитейных и горнодобывающих компаний c активами в России, СНГ и Европе. Ключевым активом является Череповецкий металлургический комбинат — предприятие с полным металлургическим циклом. По состоянию на июль 2022 г. на фоне наложенного эмбарго мощности компании были недозагружены на 20-25%, при этом объемы производства стали за 9 месяцев 2022 года снизились на 9% г/г, а продажи железной руды – на 46% г/г.

Давайте попробуем разобраться с основными страхами инвесторов и понять, почему же акции компании упали на целых 22.5% за последние полгода, при том, что индекс IMOEX за этот же период времени снизился всего на 4.5%:

• В начале июня США ввели блокирующие санкции на саму компанию и ее основного акционера Алексея Мордашова. Действительно, это значительный удар по бизнесу, потому что экспорт в ЕС до начала СВО формировал около ⅓ выручки компании. И понятно, что бизнесу вряд ли получится переориентировать значительную часть продукции на внутренний рынок.

Проблема? Да, но если активно поработать над другими рынками сбыта, то через 3-5 лет, можно полностью заместить выпавший из обоймы европейский рынок сбыта. Да, это будет не быстро, но это точно не невозможно, учитывая высокую эффективность производства.

• Переориентация экспортных поставок стали на внутренние рынки приводит к переизбытку данной продукции и снижению цен.

Проблема? Да, но скорее для конкурентов, т.к. Северсталь — одно из наиболее эффективных предприятий в секторе черной металлургии, причем не только в России, но и в мире.

• Индустрия циклична, после 2018-го выручка и прибыль снижались в течение двух лет, до начала цикла роста на сырьевых рынках. Суперцикл роста цен на сталь 2020-2021 гг. закончился. Да и Китай, вероятно, окажет давление на глобальный рынок стали, т.к. они отодвинули экологические ограничения для своих промышленных компаний на 2030 год.

Проблема? Да, но суперцикл — штука цикличная, поэтому и подбирать компании нужно как раз когда мы не в суперцикле находимся.

• Сильно растут затраты на логистику.

Проблема? Да, но руководство Северстали не просто сидит сложа руки, проводя формальный диалог по тарифам с РЖД, но и продолжает развивать альтернативные способы доставки: водный и автотранспорт, взаимодействие с портами и так далее.

• Крепкий рубль тоже оказывает негативное воздействие на компанию. CEO еще летом публично заявил о негативном влиянии сильного рубля на экспортную эффективность и маржинальность бизнеса.

Проблема? Да, но, думаю, рубль прям таким крепким на широком временном горизонте тоже не будет.

• Дивидендные выплаты приостановлены, а они были одним из основных триггеров к покупке акций компании инвесторами.

Проблема? Да, но скорее для спекулянтов, потому что настоящие долгосрочные инвесторы четко понимают, что в сложившихся условиях более рационально оставить прибыль за 2021 год нераспределенной, чтобы у компании был запас прочности.

• Принято решение временно не публиковать актуальную финотчетность, что снижает прозрачность бизнеса компании.

Проблема? Да, но данном этапе это тоже считаю целесообразным, чтобы лишний раз не нервировать впечатлительных новичков.

• Прекращение листинга ГДР компании на Лондонской бирже значительно сокращает потенциальный круг инвесторов.

Проблема? Да, но не нужно забывать, что очень много отечественных инвесторов остались заперты в рамках российского фондового рынка, так что, думаю, отечественные инвесторы, хоть и не быстро, но всех заместят, высокие и стабильные дивиденды самим нужны :)

О проблемах поговорили, теперь давайте о возможных драйверах будущего роста:

• Несмотря на постепенное снижение цен на сталь, они находятся на исторически достаточно высоких уровнях, что должно частично поддержать финансовые показатели российских сталелитейщиков в этом смутное время.

• Операционные результаты компании за 3 квартал 2022 заметно улучшились относительно 2-го квартала этого года: производство чугуна и стали выросло на 16% и 10% соответственно. Продажи стальной продукции и железной руды тоже увеличились.

• В 2021 году темпы роста выручки составили целых 73%. Чистая прибыль также показала взрывной рост – почти в 4 раза и на тот момент значительно превзошла докризисные уровни. Так что думаю когда весь мировой кипишь уляжется, а это обязательно произойдет, то у компании уйма шансов на установку новых рекордов на новом суперцикле.

• Низкая себестоимость производства в сравнении с зарубежными и отечественными конкурентами – это вообще на мой взгляд один из ключевых драйверов будущего роста.

• Что мне еще нравится, так это то, что у компании стабильно положительный свободный денежный поток, даже в периоды сжатия экономики. Да и низкий уровень долга в размере 0,3 (чистый долг / EBITDA) и достаточно консервативный подход к инвестициям, тоже несомненно вселяют оптимизма.

Если говорить о более краткосрочных драйверах роста, то можно отметить:

• Ожидается, что в четвертом квартале продолжится тренд растущего спроса со стороны стройки и энергосектора. Причин тому несколько, но основная — устойчивый спрос со стороны инфраструктурных проектов. В контексте Северстали инфраструктурные проекты — это стройка на всех этапах реализации. При строительстве трубопровода вокруг него создаются сопутствующие объекты (дороги, портовая инфраструктура и т.п.).

• Северсталь рассчитывает на ряд государственных проектов + проектов естественных монополий. И они уже объявлены. Например, проекты Газпрома (MCX:GAZP) как по развитию сети магистральных газопроводов, так и по переработке газа. А это около 20 проектов в зоне пристального внимания.

• На внутреннем рынке России ожидается определенный дефицит по ряду направлений. В частности, в 2023-2026 гг. будет дефицит мощностей у заводов металлоконструкций.

• Тем не менее, есть и позитивный тренд. Компания ведет активную работу по переориентации поставок внутри домашнего рынка. Сейчас Северсталь отгружает продукцию на юг и Дальний Восток, не так давно выполнили отгрузку продукции в самый отдаленный регион страны — Сахалин.

• C 2018 года у компании действует дивидендная политика, согласно которой компания будет стараться платить ежеквартально 100% свободного денежного потока (FCF) при соотношении долг/EBITDA меньше 1, более 100% FCF при долг/EBITDA меньше 0.5 и 50% FCF при долг/EBITDA больше 1.

• Крайне низкий мультипликатор P/E — всего 2.2, что в первую очередь связано с обвалом российского рынка и падением акций на новости о включении компании в SDN-список США

Уверен ли я что моя аргументация сработает на 100%?

– Конечно НЕТ!

Достаточно ли аргументации, чтобы поставить на кон полученные от ОФЗ купоны?

— 100% ДА!

На сегодня у меня все. До новых встреч!

P.S. Купоны по ОФЗ, кстати, пришли в полном объеме. 13% налога брокер не удерживал. И это отличные новости.

Предыдущие статьи из цикла «Инвестиции в России»: