Хедж-фонды массово бегут из биткоина

- Ближайшие фьючерсы на газ Henry Hub четыре дня подряд демонстрируют двухзначные колебания.

- Главная тема — запланированное возобновление работы терминала Freeport LNG.

- Метеорологические модели для США и Европы подают неоднозначные сигналы.

Ну что, поехали? Присоединяйтесь к главным «американским горкам» на рынках энергоносителей, но только если вы готовы перебороть свой страх.

Природный газ известен своей волатильностью. Правда в этот раз голова может закружиться даже у самого заядлого любителя аттракционов, ведь цены на ближайший фьючерс на газ Henry Hub демонстрируют двухзначные колебания уже четыре дня подряд.

Усиление волатильности, похоже, стало постоянной темой в торговле срочными контрактами на газ на NYMEX вследствие противоборства «бычьих» и «медвежьих» драйверов.

После роста почти на 12% в понедельник до середины области $6,30 за миллион BTU, на следующий день цена декабрьского контракта на газ Henry Hub развернулась в противоположную сторону, упав на 64,1 цента до $5,714.

К среде рынок снова двигался в другом направлении, и фьючерсы торговались выше $6,10 после того, как прогоны основных метеорологических моделей согласованно указали на вероятность температур ниже климатической нормы на большей части территории США примерно в середине ноября.

Снижение цен во вторник было отчасти обусловлено вялым спросом на экспорт СПГ. Спрос на газовое сырье сократился до чуть более 11 миллиардов кубических футов в сутки в начале дня во вторник после начала четырехдневных работ по техобслуживанию на трубопроводах, ведущих к Sabine Pass. В результате объемы газа в этом терминале сократились до 78% от проектных мощностей.

«Медвежьим» фактором также стало предстоящее возобновление работы экспортного терминала Freeport LNG, которое, по ожиданиям, увеличит спрос на газовое сырье на рынке примерно на 2 миллиарда кубов в сутки.

Этот дополнительный газ должен был начать поступать на рынок в начале ноября, а полные объемы ожидались к концу месяца. Однако по состоянию на 1 ноября терминал не сделал каких-либо официальных объявлений о том, когда он планирует возобновить работу Pipeline & Hazardous Materials Safety Administration, а значит, операции, возможно, будут возобновлены только позднее в ходе ноября.

Это было воспринято как «медвежья» новость для фьючерсов на газ на NYMEX. Возобновление работы терминала Freeport, как предполагалось, должно было поднять суточный спрос на газ до рекордных уровней к концу ноября.

Падению цен на газ во вторник также способствовали колебания в метеорологических прогнозных моделях. Так, модель Global Forecast System (GFS) указывала на смягчение температур до более нормальных для сезона значений по всей территории США.

Однако прогнозы по этой модели в последнее время резко колеблются, поэтому по ней сложно судить о том, что на самом деле будет происходить.

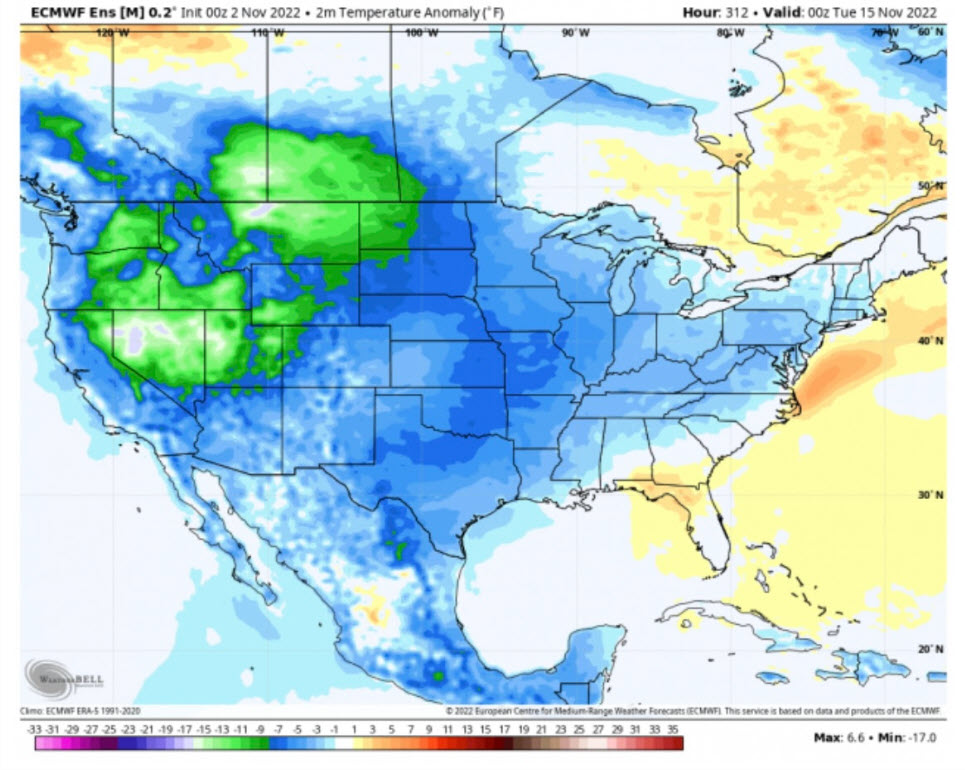

Отличающаяся большей осторожностью и последовательностью европейская модель ECMWF указывает скорее на более холодный сценарий.

Источник: Gelber & Associates

По состоянию на вечер вторника температуры по модели ECMWF почти для всей территории США находились на зеленой и синей территории, а это может означать скачок спроса на газ, если в середине ноября все-таки наступят холода. Эти прогнозы способствовали скачку цен на газ на торгах в среду.

Аналитик хьюстонской консалтинговой компании Gelber & Associates Алан Лэмми отмечает, что, по его ожиданиям, «существенная ценовая волатильность будет оставаться знакомой темой в обозримом будущем», добавляя:

«Метеорологические прогнозные модели, прежде всего GFS, вероятно, продолжат колебаться в плане прогнозных значений температуры, вызывая рефлекторную реакцию у цен фьючерсов на газ.

Не исключено, что цены могут вернуться на уровни $6,40, если прогноз о холодах подтвердится. Настроения станут еще более “бычьими” в случае скорого возобновления работы Freeport LNG».

С другой стороны, если метеорологические модели GFS и ECMWF перестанут указывать на холода в середине ноября и если возобновление работы Freeport LNG будет отложено до конца ноября или декабря, цены на газ могут упасть до $5,20 или даже ниже.

Аналогичной точки зрения придерживается Сунил Кумар Диксит, главный технический стратег-аналитик SKCharting.com.

«Индикаторы импульса не подают уверенных сигналов об отскоке, а значит, пространство для роста может быть ограниченным», — указывает Диксит.

По его словам, двойное дно на $5,31 и $5,35 на дневном таймфрейме может создать условия для роста к $6,77 и далее в сторону $7,32.

Если же цены совершат пробой ниже $5,30 при хороших объемах, следует ожидать скорой проверки на прочность уровней $5,15 и $5,0.

«Судя по среднесрочным перспективам, “быкам” будет непросто в случае устойчивого прорыва ниже психологически важного уровня $5,0, при этом “медведи” нацелятся на район $4,30 и уровень $3,80 в более долгосрочном периоде».

Пока держатся уровни $5,35 и $5,88, «быки» смогу неплохо себя чувствовать, добавляет Диксит.

Аналитики The Schork Report отмечают в блоге на портале naturalgasintel.com, что, судя по крайне волатильной динамики этой недели, участники рынка с нетерпением «ждут первых в этом году холодов».

Старший аналитик EBW AnalyticsGroup Эли Рубин говорит, что ожидаемая холодная погода в середине ноября может увеличить спрос на газ на 15 миллиардов кубов в сутки.

«Если рынок переживет экстремальное краткосрочное “медвежье” давление, позднее в этом месяце у него, вероятно, появится фундаментальная поддержка», — отмечает аналитик.

Рубин также указывает на вероятность продолжения волатильности на фоне ожиданий того, что Управление энергетической информации (EIA) сообщит о сильном увеличении запасов газа на неделе, завершившейся 28 октября.

Согласно опросу Reuters, американские коммунальные предприятия, вероятно, закачали в хранилища на прошлой неделе 97 миллиардов кубов газа на фоне теплой погоды, снизившей спрос на газ для нужд отопления.

На сопоставимой неделе прошлого года запасы выросли на 66 миллиардов, а средний показатель за пять лет (2017-2021) составляет 45 миллиардов.

На неделе, завершившейся 21 октября, коммунальные компании закачали в хранилища 52 миллиарда кубов газа.

Если аналитики правы, то на неделе по 28 октября совокупные запасы должны были достигнуть 3,491 триллиона кубических футов, что примерно на 3,1% меньше показателя за аналогичный период прошлого года и на 4,0% ниже среднего показателя за пять лет.

На прошлой неделе было не так холодно, как обычно. Согласно аффилированному с Reuters поставщику данных Refinitiv, на прошлой неделе было в общей сложности 56 градусо-дней отопления по сравнению с нормальным за последние 30 лет значением 72.

Градусо-дни отопления (HDD) используются для оценки спроса на природный газ, используемого для выработки электроэнергии для отопления жилых домов и коммерческих помещений. Для определения показателя используется значение среднесуточной температуры наружного воздуха за дни, когда она была ниже базовой температуры в 18°C (65°F).

Дисклеймер: Барани Кришнан приводит экономические показатели и мнения других аналитиков, иногда противоположные, чтобы представить разносторонний анализ рынка. Он не является держателем позиций по сырьевым товарам и ценным бумагам, рассмотренным в статье.