Китай остановил торги фондами серебра и нефти, чтобы сбить спекулятивную волну

Generac Holdings Inc (NYSE:GNRC) разрабатывает, производит и продает оборудование для производства электроэнергии, системы накопления энергии и другие энергетические продукты для жилых, коммерческих и промышленных рынков по всему миру. Компания предлагает двигатели, генераторы переменного тока, переключатели и другие компоненты, работающие на природном газе, жидком пропане, бензине, дизельном топливе и биотопливе, а также аккумуляторы и инверторы. Кроме того, компания продает дилерам запчасти для послепродажного обслуживания и аксессуары для продукции.

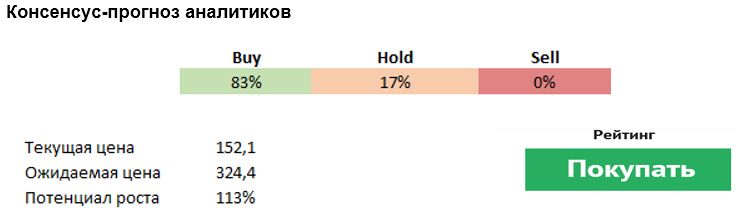

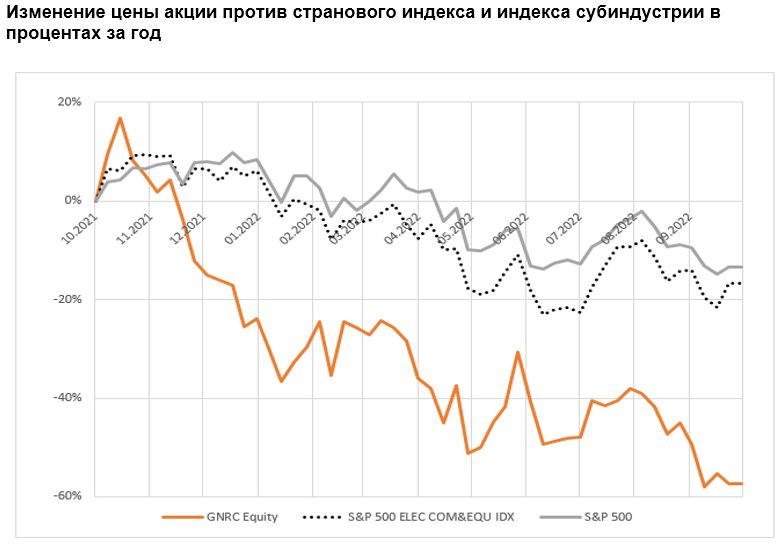

Является доминирующей компанией в области резервного производства электроэнергии для жилых помещений, на долю которой приходится около трех четвертей рынка США. Эти продажи составляют около половины выручки компании, а остальная часть поступает от коммерческих и промышленных клиентов, а также от обслуживания этих генераторов. Акции Generac упали на 56,4% в годовом исчислении, поскольку неопределенность в энергетическом секторе продолжает вызывать опасения у инвесторов.

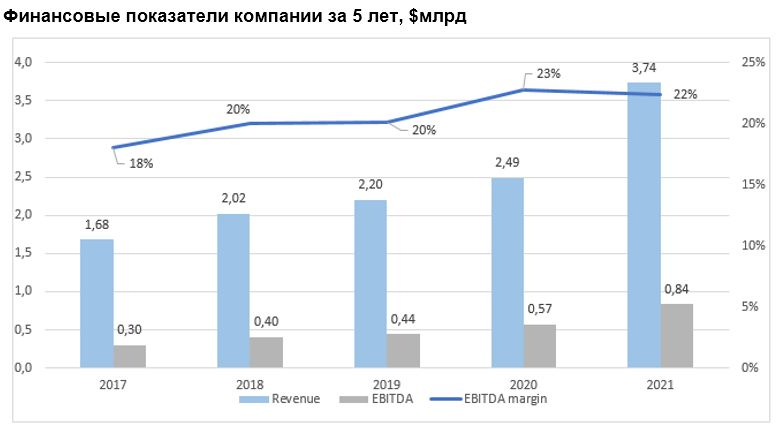

Согласно исследованию рынка, опубликованному Custom Market Insights, мировой рынок портативных генераторов оценивался примерно в 4,4 миллиарда долларов США в 2021 году и, как ожидается, достигнет около 7 миллиардов долларов США к 2030 г. со среднегодовым темпом роста 5% в период с 2022 по 2030. Компания же динамично растет, 12-тилетний CAGR составил 19%.

Увеличение проникновения солнечной энергии и необходимость ее хранения, а также повышенное внимание к резервному питанию из-за более частых погодных катаклизмов (рекордная жара, лесные пожары на Западе США, веерные отключения электроэнергии и ураганы) и менее стабильные сети в США могут послужить драйвером роста спроса на продуткы компании. Согласно последним доступным данным, в 2020 году средний потребитель электроэнергии в США оставался без электроэнергии более чем на восемь часов. Это более чем на 100% больше, чем в 2013 году, когда Управление энергетической информации начало собирать данные.

Только 6% домохозяйств в США владеют генераторами, и увеличение этого числа всего на 1 п.п. означает еще 2,5 миллиарда долларов доступного рынка для Generac. Это помогает объяснить, почему компании удалось увеличить продажи на 340% и прибыль на 664% с 2012 по 2022 год. Калифорния выглядит как неиспользованный рынок, который может способствовать новому росту Generac.

Компания объявила о приобретении компании Blue Pillar (платформа промышленного Интернета вещей (IoT), которая разрабатывает, внедряет и управляет программными решениями для промышленных сетей IoT, чтобы обеспечить мониторинг и контроль распределенного производства энергии). Обе компании имеют общую клиентскую базу и продукты с высокой степенью совместимости, что должно обеспечить высокий эффект синергии.

Generac также инвестирует в экологически чистые технологии. В последнее время он приобрел компании, занимающиеся накоплением энергии, солнечными инверторами (электрическим оборудованием, которое преобразует постоянный ток солнца в переменный ток для дома) наряду с другими продуктами, которые дают дилерам больше возможностей для продажи, когда они предлагают продукты резервного питания потенциальным клиентам. Это может также спрособствовать росту клиентской базы и выручки компании.

Основные мультипликаторы компании находятся на уровне конкурентов, но существенно снизились по сравнению со средними значениями за последние 3 года для самой компании.

Риски

Если надежность сетей в США улучшится, то это может негативно повлиять на спрос со стороны домашних хозяйств (однако на это в любом случае потребуется время).

Конкурентное давление может увеличиться больше, чем ожидает руководство.

В настоящее время бизнес, связанный с чистой энергией, составляет небольшой процент от выручки, что может ограничить способность компании привлекать инвесторов, ориентированных на ESG в ближайшей перспективе.

Рост может замедлиться в следующем году на фоне рецессии. Ожидается, что в 2022 году объем продаж достигнет $5,2 млрд, что на 39% больше, чем в 2021 году. Уолл-стрит ожидает увеличения всего на 9,4% в 2023 году.

Экологизация производства электроэнергии вызвала некоторые опасения по поводу устаревания; если у всех на крыше солнечные батареи, то генератор никому не нужен. Но солнечные панели и аккумуляторы по-прежнему стоят во много раз дороже, чем система Generac, при этом батареи могут разрядиться, если отключение электроэнергии длится слишком долго.

За последние несколько лет компания совершила ряд приобретений. Эти приобретения помогли GNRC увеличить свою выручку, как упоминалось ранее. Однако помимо нехватки предложения и инфляционного давления, у компании есть проблема с интеграцией приобретения, о чем свидетельствует снижение операционной маржи.

Евгений Шатов, управляющий партнер «Борселл»