США разрешили продажу российской нефти с танкеров

- Отчет по занятости за сентябрь дал старт череде событий, способных вызвать всплеск волатильности.

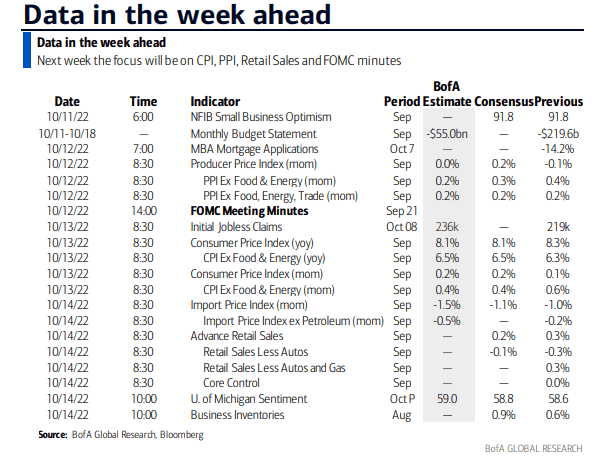

- На этой неделе ожидаются данные по ИПЦ, розничным продажам и квартальные результаты компаний.

- В начале ноября состоится заседание FOMC и пройдут промежуточные выборы в США.

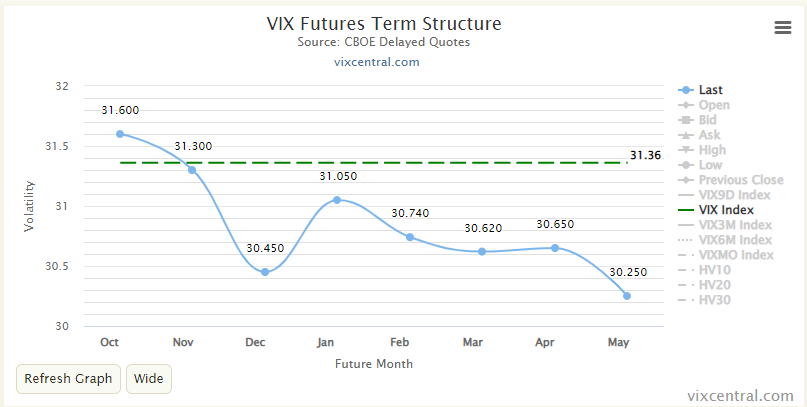

- На графике VIX наблюдается бэквордация, и степень инверсии, вероятно, будет увеличиваться.

Нас ждет лихой месяц. В ближайшие 30 дней состоится ряд важных событий, которые держат трейдеров в напряжении.

Страсти по-настоящему накалятся в этот четверг, на который запланирована публикация сентябрьского ИПЦ. Снижение цен на нефть и бензин за последний месяц наверняка помогло смягчить наблюдавшуюся летом зашкаливающую инфляцию, но запаздывающие данные по ценам на жилье и аренде будут сохранять повышательное давление на ИПЦ.

В пятницу утром выйдет очередная порция данных, позволяющих судить о спросе в экономике, — отчет по розничным продажам за последний месяц. Будет интересно посмотреть, как рост цен на автозаправках будет сказываться на этих же показателях в ноябре.

Ожидаемые на этой неделе данные

Экономические данные

Источник: BofA Global Research

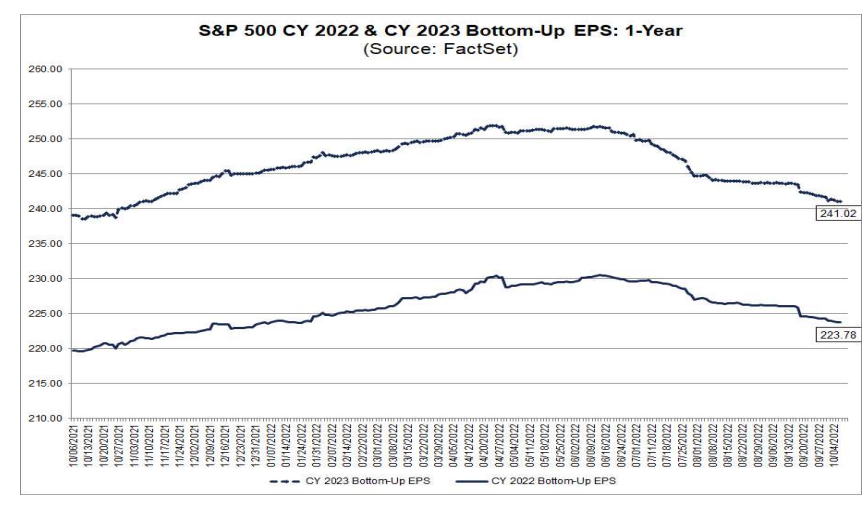

На этой неделе также начинается сезон публикации квартальных отчетов компаний за третий квартал. Как бы в шутку я обычно говорю, что сезон отчетности открывает PepsiCo (NASDAQ:PEP), правда большинство финансовых гуру вам скажут, что эта честь принадлежит JPMorgan Chase (NYSE:JPM). Как бы там ни было, сезон корпоративной отчетности совершенно точно станет центральной темой, и главное в нем не показатели прибыли, а прогнозы компаний на будущее. «Медведям» также хочется разъяснить вопрос с текущими прогнозами по прибыли.

Квартальные отчеты компаний

Ожидаемые отчеты о прибылях компаний

Источник: Wall Street Horizon

Согласно старшему аналитику FactSet Джону Баттерсу, текущий прогноз по прибыли на акцию S&P 500 на этот год составляет $224, на 2023 год — $241. Свои результаты представят авиаперевозчики, компании потребительского сектора, производители полупроводников и, конечно же, банки.

Прогнозы по прибыли на акцию S&P 500 на 2022 и 2023 гг.

Источник: FactSet

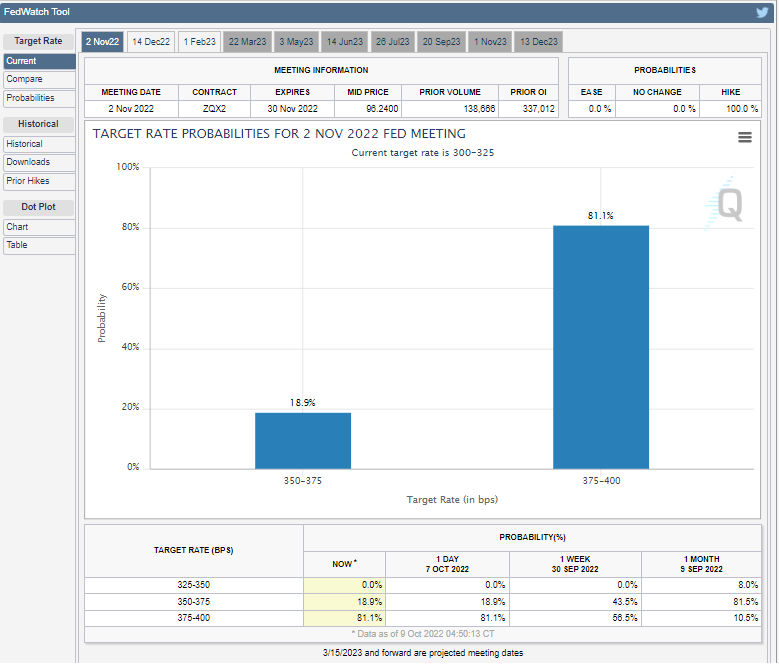

Какие еще события предстоят в следующие 30 дней? Всего три недели осталось до заседания Федеральной резервной системы. После сентябрьского достаточного сильного отчета по занятости трейдеры теперь закладывают в котировках 81%-ную вероятность очередного повышения процентных ставок на 0,75 процентного пункта на заседании FOMC, которое состоится 1–2 ноября.

В этом случае ставка по федеральным фондам ФРС достигнет 3,75–4,00% — это недалеко от «конечного» по ожиданиям рынка уровня. Для инвесторов это означает, что им будет достаточно вложить наличность во взаимный фонд денежного рынка, чтобы обеспечить себя доходностью свыше 3,75%.

Фьючерсы на ставку по федеральным фондам ФРС: высокая вероятность повышения на 75 базисных пунктов

Фьючерсы на ставку по федеральным фондам ФРС

Источник: CME

И это еще не все.

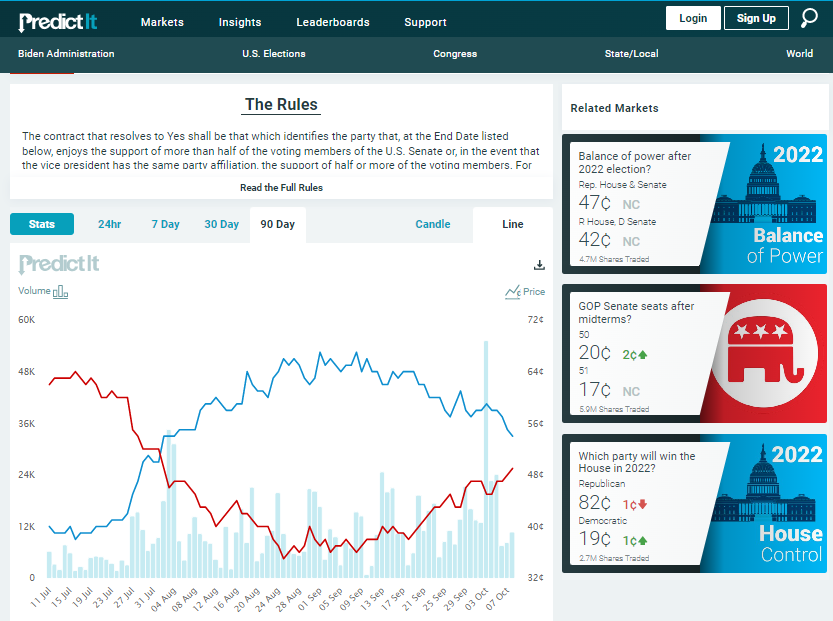

Во вторник 8 ноября в США пройдут промежуточные выборы. На данный момент у республиканцев более чем 80%-ный шанс сохранить большинство в Палате представителей, а напряженная борьба за Сенат продолжается.

Месяц назад вероятность сохранения доминирования демократов в Сенате оценивалась как 2 к 3, но республиканцы с тех пор усилили свои позиции, возможно вследствие того, что проблемы в экономике продолжают сказываться на настроениях избирателей, да и цены на автозаправках снова устремились вверх.

Политическая неопределенность: большинство в Сенате — под вопросом

Политическая неопределенность в США

Источник: PredictIt

Предстоящие 30 дней обещают быть очень насыщенными, не так ли? Но почему именно 30-дневный таймфрейм так важен для трейдеров? А потому, что именно так далеко вперед заглядывает индекс волатильности VIX. Кривая фьючерсов на VIX, что вполне объяснимо, демонстрирует инверсию — октябрьский контракт торгуется выше ноябрьского и декабрьского контрактов.

Многие рыночные аналитики ждут глубокой бэквордации по фьючерсам на VIX, которая, по их мнению, будет указывать на капитуляцию фондового рынка. Но это уже отдельная тема.

Фьючерсы на VIX: бэквордация указывает на сохранение повышенной волатильности вплоть до середины ноября

Фьючерсы на VIX

Источник: VIX Central

Подводя итоги

Участникам рынка следует быть готовыми к повышенной волатильности с учетом того, что в предстоящие 30 дней будут опубликованы ключевые макроэкономические данные и важные корпоративные отчеты, состоится ключевое заседание ФРС, а также пройдут промежуточные выборы, вокруг которых так много шумихи. Настоящий пир для тех, кто хочет сделать ставку на VIX.

Дисклеймер: Майк Заккарди не владеет упомянутыми в этой статье ценными бумагами.