Война в Иране обрушила доверие инвесторов к экономике еврозоны

- 2022 год стал одним длинным, болезненным уроком для инвесторов и трейдеров.

- Усвоить его вам поможет опыт лучших экспертов.

- Мы отобрали для вас с помощью InvestingPro+ идеи нескольких успешнейших мировых инвесторов.

Вот и начался новый учебный год. Пока дети, студенты и учителя возвращаются в классы, инвесторам пора перевести дух, особенно родителям, ведь им все лето приходилось сочетать работу с заботой о детях.

Да и сами инвесторы как будто бы оказались за партой в 2022 году. Волатильность, инфляция, Федеральная резервная система, ралли «медвежьего» рынка и риск рецессии — все это напомнило им о том, что на рынках случаются падения. Мы не можем продолжать так же слепо инвестировать, как в 2021 году.

Начало нового сезона — это также возможность открыть учебники и поискать новые инвестиционные идеи. На волатильном рынке можно найти привлекательные возможности, но и рисков хоть отбавляй. Не ограничиваясь одним только рынком, для этой статьи я решил позаимствовать несколько идей у самых популярных и успешных мировых инвесторов с помощью инструмента InvestingPro+. Давайте воспользуемся опытом лидеров рынка для наполнения своего портфеля на новый учебный год.

Выбираем лучшее из лучшего, используя отчеты 13F

Для начала я открываю вкладку с идеями на InvestingPro+. Здесь собраны данные из отчетов по форме 13F, которые подают на рассмотрение в SEC крупные инвесторы. В этих отчетах содержатся приблизительные сведения о том, сколько акций тех или иных компаний находится в держании инвесторов вроде Уоррена Баффетта и Карла Айкана. InvestingPro+ затем отслеживает динамику этих акций, исходя исключительно из содержащейся в отчетах информации, так что данные на портале не совпадают на 100% с результатами конкретного инвестора или фонда. Информация о динамике также дополняется прочей информации об этих бумагах.

В этот раз я выбрал управляющих с доходностью за последний год не менее 6%, показывающей, что инвестор неплохо устроился на этом переменчивом рынке, который, вероятно, будет еще не один месяц оставаться волатильным.

Ниже приводится список из пяти инвесторов или фондов с информацией о доходности их портфеля акций за последний год согласно InvestingPro+ (по состоянию на 30 августа):

Уоррен Баффетт, генеральный директор Berkshire Hathaway: доходность +11,9%;

Дэвид Эйнхорн, основатель и президент хедж-фонда Greenlight Capital: доходность +10,2%;

Дэвид Теппер, основатель и президент хедж-фонда Appaloosa Management: доходность +7,9%;

Карл Айкан, именитый корпоративный инвестор, основатель и управляющий Icahn Enterprises: доходность +23,3%;

Дэниел Леб, основатель и президент хедж-фонда Third Point Capital: доходность +18,2%.

InvestingPro+ не только приводит данные об акциях в держании каждого из этих инвесторов, но также позволяет отсортировать их по размеру позиции или в зависимости от рыночной капитализации компании. Для целей этой статьи я решил посмотреть, акции каких компаний они активнее всего покупали во втором квартале, чтобы понять, что их привлекало в период, когда фондовые индикаторы официально переместились на территорию «медвежьего» рынка, прежде чем отскочить вверх. Ниже приводятся названия компаний, чьи акции эти инвесторы покупали активнее всего, а также еще одна компания в качестве бонуса.

Примечание: цены и данные приводятся по состоянию на закрытие рынка 30 августа.

Уоррен Баффетт/Berkshire Hathaway: Occidental Petroleum

|

Название показателя |

Значение |

|

Потенциал роста до уровня справедливой стоимости (InvestingPro) |

Источник: InvestingPro+ Data Explorer

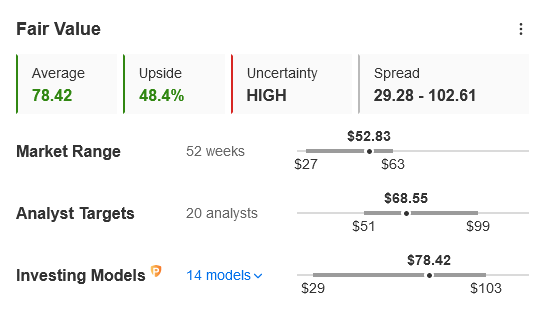

У тех, кто внимательно следит за Berkshire (NYSE:BRKa) (NYSE:BRKb) и инвестициями Баффетта, не вызовет никакого удивления тот факт, что крупнейшим приобретением этого инвестора во втором квартале стала Occidental Petroleum (NYSE:OXY). Генеральный директор Berkshire, наращивающий сейчас позиции в нефтегазовом секторе, получил разрешение на покупку до 50% акций этой компании. И хотя это может оказаться ошибкой, против Баффетта не пойдешь с учетом его опыта и положения как руководителя крупнейшего конгломерата.

Occidental явно выиграла от роста цен на нефть. Показатели прибыли компании превышают прогнозы уже шесть кварталов подряд, при этом за последние 12 месяцев она отчиталась о рекордных выручке и прибыли. Это помогло Occidental сократить чистую задолженность на $24 миллиарда за последние три года, что делает перспективы компании еще более радужными. Инвесторы по-прежнему могут использовать Occidental как прокси нефтяных цен, при этом они получат дополнительную выгоду, если Баффетт посчитает, что 50% Occidental ему недостаточно, и решит выкупить компанию.

Источник: InvestingPro+

Дэвид Эйнхорн/Greenlight Capital: Kyndryl Holdings

|

Название показателя |

Стоимость |

|

|

Потенциал роста до уровня справедливой стоимости (InvestingPro) |

Источник: InvestingPro+ Data Explorer

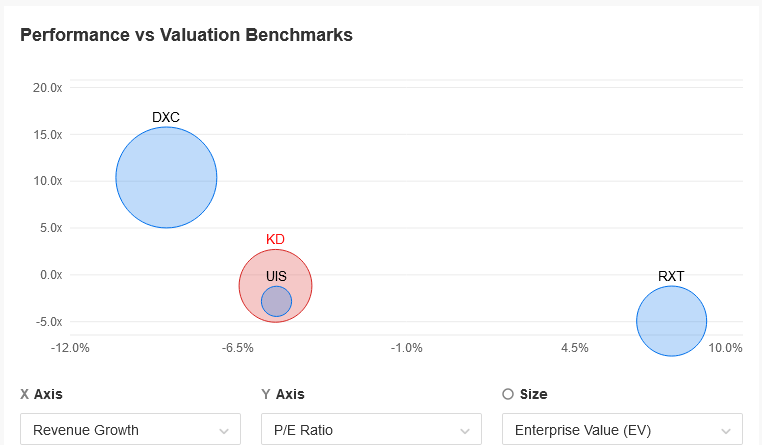

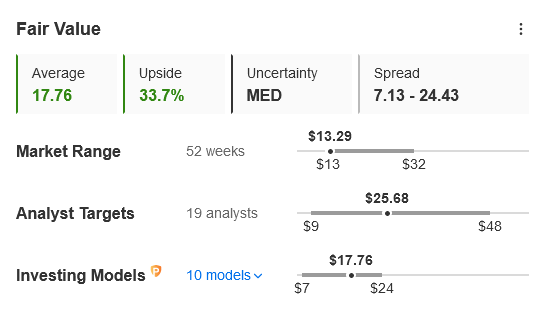

В 2022 году удача снова повернулась лицом к Дэвиду Эйнхорну, который за первое полугодие обогнал S&P 500 на 3300 базисных пунктов с доходностью +13,2% против -20% у индекса. Его крупнейшее приобретение за второй квартал — Atlas Air Worldwide (NASDAQ:AAWW) — оказалось очень удачной инвестицией, поскольку компания на днях приняла предложение о выкупе. Но мы лучше сосредоточим свое внимание на второй строке списка — Kyndryl Holdings (NYSE:KD). Это бывший бизнес центров обработки данных IBM (NYSE:IBM), выделенный в самостоятельную компанию. Инвестиции в новые компании, образовавшиеся в результате выделения, это классическая стратегия, отчасти потому, что речь обычно идет об обделенных вниманием бизнесах, которые, высвободившись из-под опеки громоздкой материнской компании, попадают в поле зрения инвесторов и получают возможность самостоятельно развиваться. Более громоздкого родителя, чем IBM, сложно себе представить. Эйнхорн впервые приобрел акции Kyndryl вскоре после того, как они начали торговаться на бирже в конце 2021 года, и затем в каждом из последующих двух кварталов более чем удваивал свою позицию.

Эту компанию, как и остальные компании из нашей подборки, можно в некотором роде назвать товарной, при этом в настоящее время Kyndryl несет убытки. Рыночная капитализация составляет $2,5 миллиарда, а стоимость предприятия равняется $3,8 миллиарда, при этом компания прогнозирует годовую выручку в диапазоне $16,3-16,5 миллиарда и безубыточность на скорректированной основе, так что Kyndryl, возможно, без большого труда станет еще одной удачной инвестицией для Эйнхорна — достаточно будет небольших сокращений и умелого управления этим товарным бизнесом. Главный вопрос состоит в том, носит ли сокращение спроса на центры обработки данных перманентный характер.

Источник: InvestingPro+

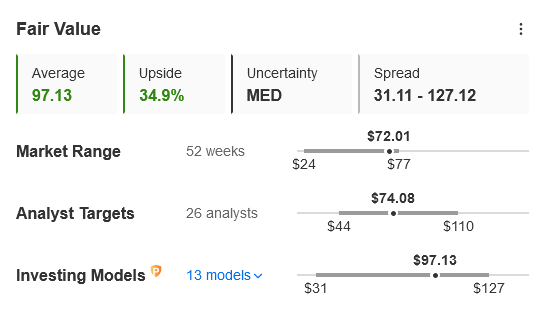

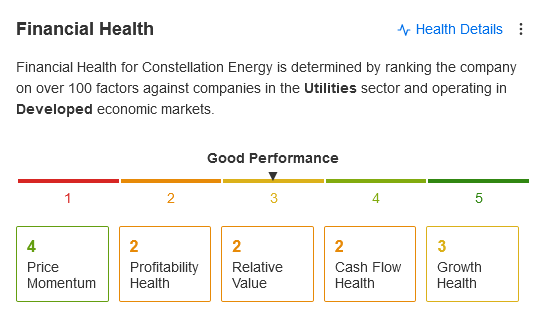

Дэвид Теппер/Appaloosa Management: Constellation Energy

|

Название показателя |

Стоимость |

|

Потенциал роста до уровня справедливой стоимости (InvestingPro) |

Источник: InvestingPro+ Data Explorer

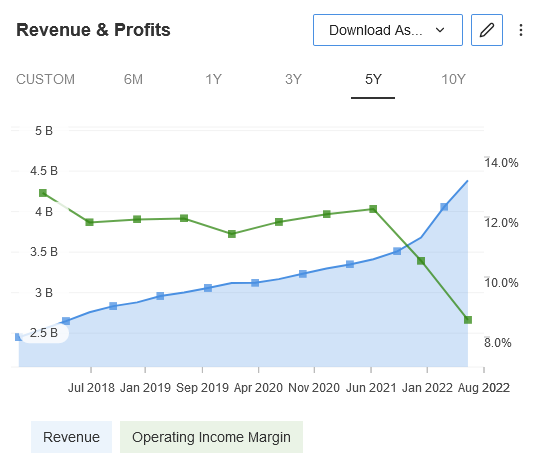

Для Дэвида Теппера, владельца клуба «Каролина Пантерз» Национальной футбольной лиги США и еще одного именитого инвестора, крупнейшим приобретением во втором квартале стала Constellation Energy (NASDAQ:CEG). Эта энергетическая компания была выделена из состава Exelon (NASDAQ:EXC) спустя десятилетие после приобретения. Constellation Energy занимается атомной энергетикой, а эта отрасль оказалась в центре внимания после недавнего утверждения закона о снижении инфляции Конгрессом США. Акции Constellation в этом квартале выросли почти на 50%, так что Теппер, открывший свою позицию во втором квартале, уже успел неплохо заработать. Constellation теперь занимает 4-ю строку в списке крупнейших позиций его фонда.

Показатель EV у этой компании достигает $31 миллиард при относительно низком долге (чистая задолженность составляет порядка $4–5 миллиардов), а ее акции торгуются с мультипликатором 12 к скорректированной EBITDA, что вряд ли можно назвать низкой ценой с учетом вероятных корректировок. Constellation уже трубит о налоговых льготах, которые она будет получать за производство атомной и гидроэлектроэнергии согласно новому закону, так что она может оказаться исключением из правила среди коммунальных компаний, превратившись для инвесторов в ставку на будущий рост нежели источник стабильных дивидендов.

Источник: InvestingPro+

Карл Айкан/Icahn Enterprises: Southwest Gas Holdings

|

Название показателя |

Стоимость |

|

Потенциал роста до уровня справедливой стоимости (InvestingPro) |

Источник: InvestingPro+ Data Explorer

Мы пропустим инвестиции Айкана в его собственную компанию, Icahn Enterprises (NASDAQ:IEP), и вместо этого обратимся к компании, занявшую второе место. Айкан уже давно ставит на рост нефтегазового сектора, поэтому его инвестиции в сфокусированную на природном газе компанию Southwest Gas (NYSE:SWX) не стали ни для кого неожиданностью. Айкан не просто приобрел акции Southwest Gas во втором квартале, а продолжил наращивать позицию, доведя свою долю до 8,7%.

Акции Southwest сейчас обновляют рекордные максимумы, как и акции многих других компаний нашей подборки, ведущих операции в сырьевом секторе. Ранее Southwest урегулировала спор с Айканом, в результате чего ушел в отставку ее бывший генеральный директор, и Айкан, похоже, выразил свое доверие новому гендиректору Карен Холлер покупкой дополнительных акций. Либо же это было первым сигналом о возобновлении давления. С учетом вовлеченности Айкана и его сделанного ранее предложения о покупке компании по цене чуть выше текущей рыночной, здесь еще есть что выжать.

Источник: InvestingPro+

Дэниел Леб/Third Point Capital: Ovintiv Inc

|

Название показателя |

Стоимость |

|

Потенциал роста до уровня справедливой стоимости (InvestingPro) |

Источник: InvestingPro+ Data Explorer

Дэн Леб попадает в новостные сводки из-за своих активистских писем, а за время пандемии он также привлек новую армию подписчиков в Twitter (NYSE:TWTR) благодаря своей любви к крипте и акциям роста. Правда его успех в роли управляющего хедж-фонда отчасти обусловлен способностью менять курс. Так, в последние месяцы, когда на рынке наметился сдвиг, Леб вернулся в нефтяной и энергетический секторы.

Таким образом, наш список завершает еще одна нефтегазовая компания — Ovintiv (NYSE:OVV), позицию в которой существенно нарастил Леб. Как и в случае с другими нефтегазовыми компаниями, акции Ovinitiv торгуются вблизи 52-недельных максимумов, при этом компания генерирует рекордную выручку. Дополнительное преимущество Ovintiv обеспечивают ее операции, сосредоточенные на природном газе и газоконденсате, с учетом энергетического кризиса в Европе, который оказывает давление на цены. По параметрам InvestingPro+ это наиболее привлекательная компания в нашем списке с учетом максимального потенциала роста к справедливой стоимости и целого ряда позитивных факторов.

Источник: InvestingPro+

Поскольку в нашей подборке очень много нефти и газа, в качестве бонуса давайте приведем компанию из другого сектора.

Марио Габелли/GAMCO Investors: Warner Bros Discovery

|

Название показателя |

Стоимость |

|

Потенциал роста до уровня справедливой стоимости (InvestingPro) |

Источник: InvestingPro+ Data Explorer

Габелли — это еще одна живая легенда инвестиционного мира. Доходность его фонда акций за последний год составляет почти 6%, а это вполне достойный результат. Большинство крупнейших компонентов портфеля Габелли — это промышленные компании малой и средней капитализации, правда в последнем квартале его главным приобретением стала Warner Bros Discovery (NASDAQ:WBD), образованная в результате объединения Discovery Media и бизнеса Time Warner, который был выделен из состава AT&T.

Вокруг WBD и индустрии потокового вещания в целом было много шумихи. У WBD высокая задолженность, при этом, судя по отчетности, у объединенной компании нет четкой стратегии. С другой стороны, недавний успешный дебют «Дома Дракона», приквела «Игры престолов», напомнил всем о крепком фундаменте компании. Возвращаясь к нашему списку инвесторов-учителей, можно отметить, что многие из них тоже покупали акции стриминговых компаний. Так, Дэвид Эйнхорн добавил акции WBD в портфель Greenlight Capital (третье крупнейшее приобретение по итогам второго квартала), а Дэвид Теппер и Дэн Леб приобрели акции Disney (NYSE:DIS). Леб даже выступил с предложениями о том, как компания может улучшить свои результаты. Будь то новый аутсайдер WBD или старый надежный вариант Disney — инвесторы, не желающие ограничиваться нефтегазовым сектором, могут попытать свое счастье в стриминге.

Источник: InvestingPro+

Заново изучаем основы

Мы поделились с вами несколькими идеями от ведущих на сегодняшний день инвесторов. Все они пытаются понять, каким образом им следует подстраиваться под волатильные условия 2022 года. Это лишь отправные точки, поскольку у каждого из этих экспертов были свои причины для открытия позиций в упомянутых акциях.

Сейчас удачный момент переосмыслить свой портфель, пока все возвращаются к учебе или работе после летнего перерыва. И, если эти инвестиционные идеи не сочетаются с вашим инвестиционным стилем, с помощью InvestingPro+ вы всегда можете поучиться у других инвесторов.

Дисклеймер: У меня открыта длинная позиция по акциям Berkshire Hathaway класса «В».