Россия может выйти из мирных переговоров — Bloomberg

- Китайский рынок акций заметно опередил американский в мае и июне, но не в июле.

- После ужасной годовой доходности китайские акции, возможно, становятся привлекательными.

- Инвесторам стоит обратить внимание на «бычий» сезонный тренд по FXI в приближении второй половины 2022 года.

Инвестиции в китайские акции в последние 15 лет были занятием не для слабонервных. Биржевой фонд iShares China Large-Cap ETF (NYSE:FXI) — это (печально) известный фонд, отслеживающий динамику китайского индекса компаний с крупной капитализацией. Вот уже больше десятилетия этот фонд остается мертвым грузом в кармане инвесторов. Его ралли пробуждают надежду среди «быков», но быстро сменяются распродажами в рамках сохраняющегося широкого диапазона без четкого тренда.

FXI: потерянные 15 лет

Источник: Investing.com

Ранее в этом году FXI начал разгоняться по сравнению с S&P 500. Фонд показывал относительно сильную динамику, даже несмотря на то, что во втором квартале в Китае действовали жесткие локдауны из-за коронавируса. С конца апреля по июнь FXI опередил SPY примерно на 30 процентных пунктов. Казалось, что многострадальный рынок наконец-то начинает приходить в себя.

Затем акции крупнейших американских технологических компаний и компаний потребительского рынка показали мощное восстановление, тогда как акции китайских компаний из этих же секторов столкнулись с затруднениями. Очередная неудача для «быков» на китайском рынке.

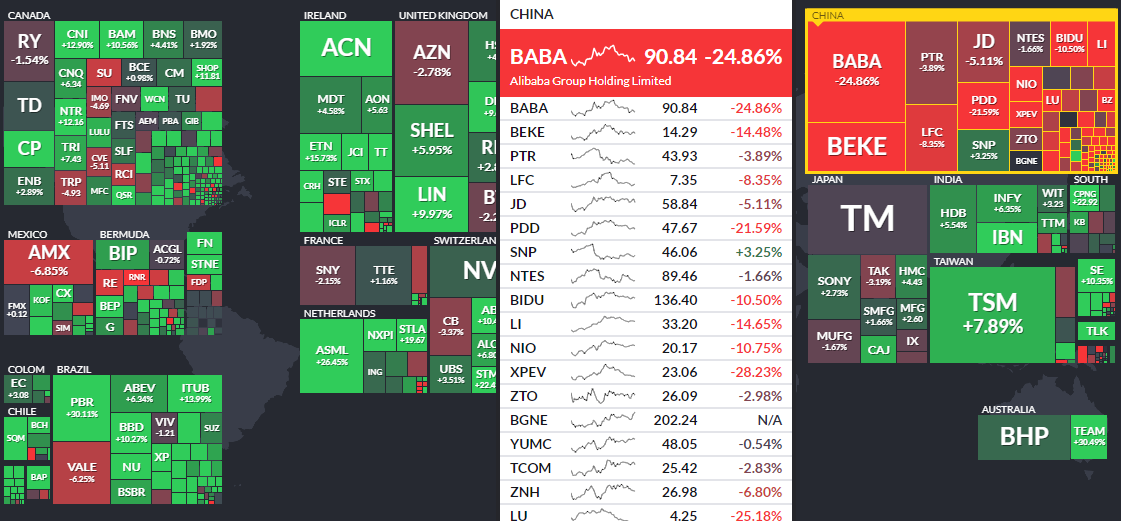

Тепловая карта месячной динамики: Китай покраснел

Источник: Finviz

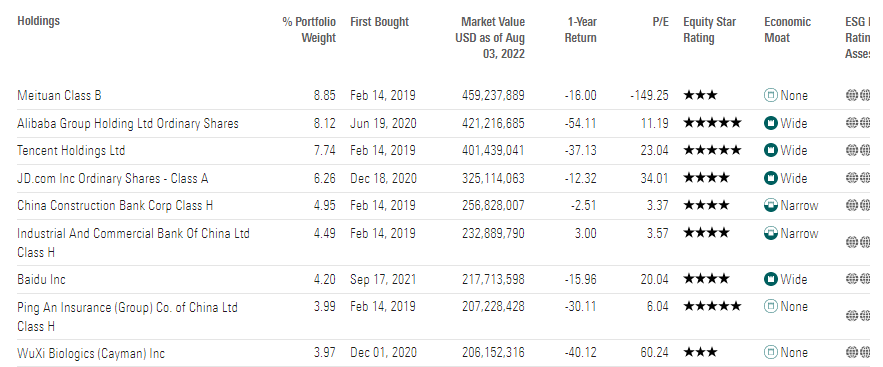

Ужасная годовая доходность основных компонентов FXI

Источник: Morningstar

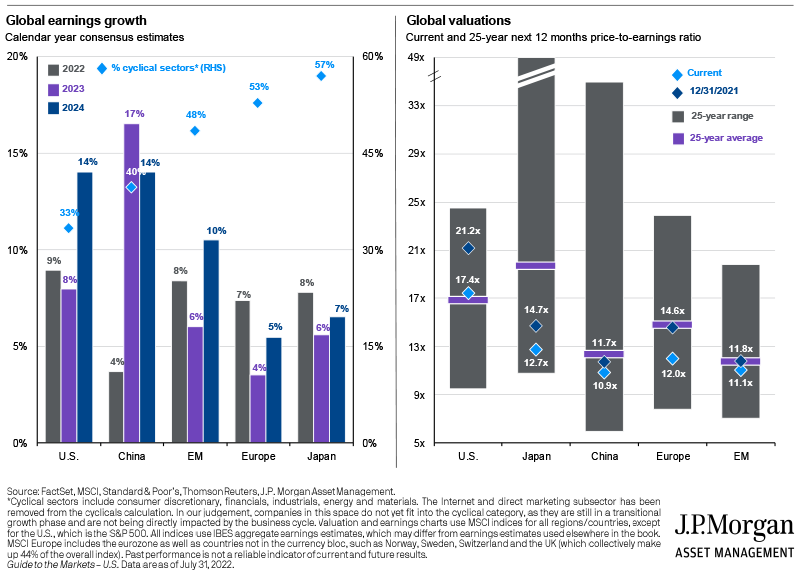

Так стоит ли игра свеч? Мне кажется, что сильно подешевевшие акции китайских компаний все же заслуживают внимания, несмотря на свою ужасную динамику во время последней коррекции в рамках «медвежьего» рынка.

Согласно J.P. Morgan Asset Management, у китайского рынка сейчас исторически низкий форвардный мультипликатор P/E — всего 10,9. Это не много по сравнению с 25-летним диапазоном и мультипликаторами других международных рынков.

«Медведи» возразят, что низкий мультипликатор китайских акций оправдан с учетом того, насколько сильно на бизнес влияют власти страны. Достаточно посмотреть на то, как жестко китайское правительство регулировало определенные сферы технологического, потребительского сектора и образования в течение последних 13 месяцев.

Привлекательная оценка

Источник: JP Morgan Asset Management

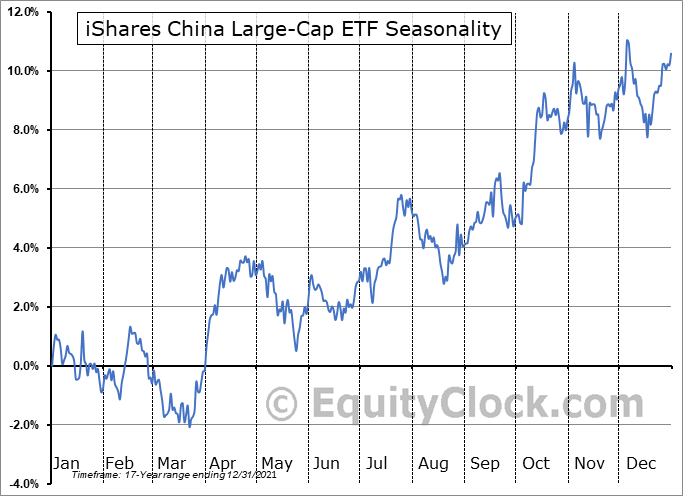

Как технический аналитик я также уделяю пристальное внимание общим факторам спроса и предложения. Сезонность я рассматриваю в качестве вторичного индикатора для абсолютной и относительной динамики цены. И все же, ее тоже стоит отслеживать и принимать во внимание.

Согласно Equity Clock, за последние 17 лет FXI в среднем обычно растет с середины–конца августа и по начало ноября. Повторение этой тенденции не помешало бы FXI с учетом того, что хуже, чем в 2022 году, этот фонд начинал год только один раз с тех пор, как дебютировал на рынке в 2004 году.

С надеждой на «бычью» сезонность по FXI

Источник: Equity Clock

И наконец, если посмотреть на первый график, уровень $28 был ключевой поддержкой для этого биржевого фонда в течение последнего десятилетия. Не исключено, что покупатели снова аккумулируют здесь акции.

Подводя итоги

Китайский фондовый рынок понес серьезные потери за последний год, отстав от S&P 500 примерно на 20%. Мне кажется, что мы можем стать свидетелями восстановления, учитывая благоприятные долгосрочные технические индикаторы и сезонные факторы. Вдобавок к этому, оценки сейчас выглядят низкими. Продолжая внимательно анализировать каждое движение S&P 500, не забывайте также следить за тем, что происходит во второй по величине экономике мира.

Дисклеймер: Майк Заккарди не владеет какими-либо из упомянутых в этой статье ценных бумаг.