Доллар отступил на 2% от годовых максимумов и в целом созрел для ралли, катализатором которого может стать сегодняшний отчет по рынку труда США. Однако реакция американской валюты может оказаться несимметричной – если рост рабочих мест разочарует, коррекция, вероятно, будет неглубокой и короткой по времени, ведь на следующей неделе запланирован релиз ИПЦ США. Кроме того, немало внимания будет на оплате труда, слабый рост рабочих мест вместе с хорошим темпом роста заработной платы станет индикатором того, что предложение не может удовлетворить высокий спрос, а значит рынок труда продолжит генерировать инфляцию через заработную плату, что потребует сохранения высокого темпа повышения ставки.

Волатильность основных валютных пар продолжила снижаться на этой неделе, а неплохая картина сезона отчетности в США, вкупе с парочкой хороших макроотчетов повысила интерес инвесторов, особенно розничных, к акциям. Оживился также спрос на активы развивающихся рынков, в частности суверенный долг развивающихся стран, как один из показателей того, что поиск доходности возобновляется. Например, бонды Турции, номинированные в иностранной валюте, показали хороший рост на этой неделе.

Ожидания по терминальной ставке ФРС в этом году стабилизировались на уровне 3.25-3.5% и без серьезного шока вряд ли изменятся. Да и сам ФРС на этой неделе выступил со словесными интервенциями, которые подчеркивали устойчивость инфляции и избыточность страхов рецессии в следующем году, намекая, что ЦБ вряд ли отклонится от курса ужесточения или быстро перейдет к снижению ставок в следующем году. Отчет NFP сегодня, в целом, должен укрепить ожидания, что отклонения от намеченных планов не произойдет. Занятость, как ожидается, выросла на 250 тысяч, а оплата труда на 0.3% в месячном выражении и на 4.9% в годовом выражении. Любой сюрприз выше в оплате труда будет означать, что ФРС придется потрудиться чтобы взять инфляцию под контроль. Да и риск неблагоприятного отчета CPI на следующей неделе также будет держать в напряжении.

Исходя из рассуждений выше, стимулов избавляться от доллара пока немного. Кроме того, фактором давления на двух ключевых оппонентов доллара – евро и иены будет керри-трейд, за счет более низких чем в США процентных ставок, что будет обуславливать предпочтение инвесторов выбирать их в качестве валют фондирования.

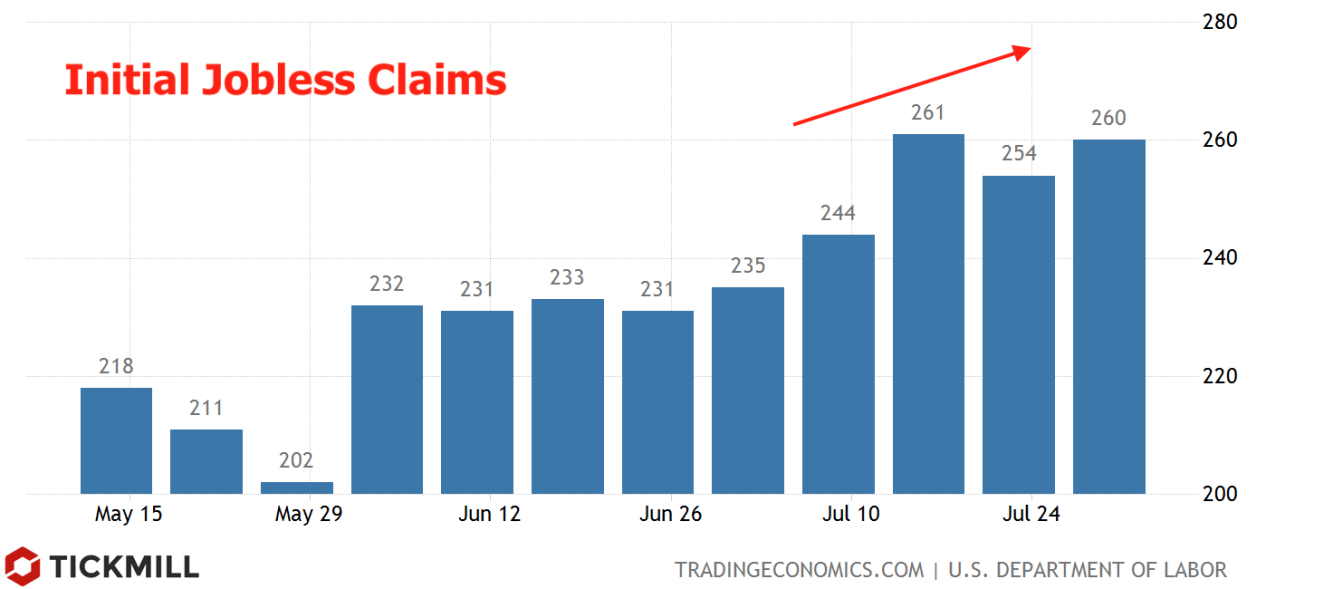

Анализируя предварительные данные по рынку труда за июль, можно отметить рост числа первичных заявок на пособия по безработице в июле по сравнению с июнем:

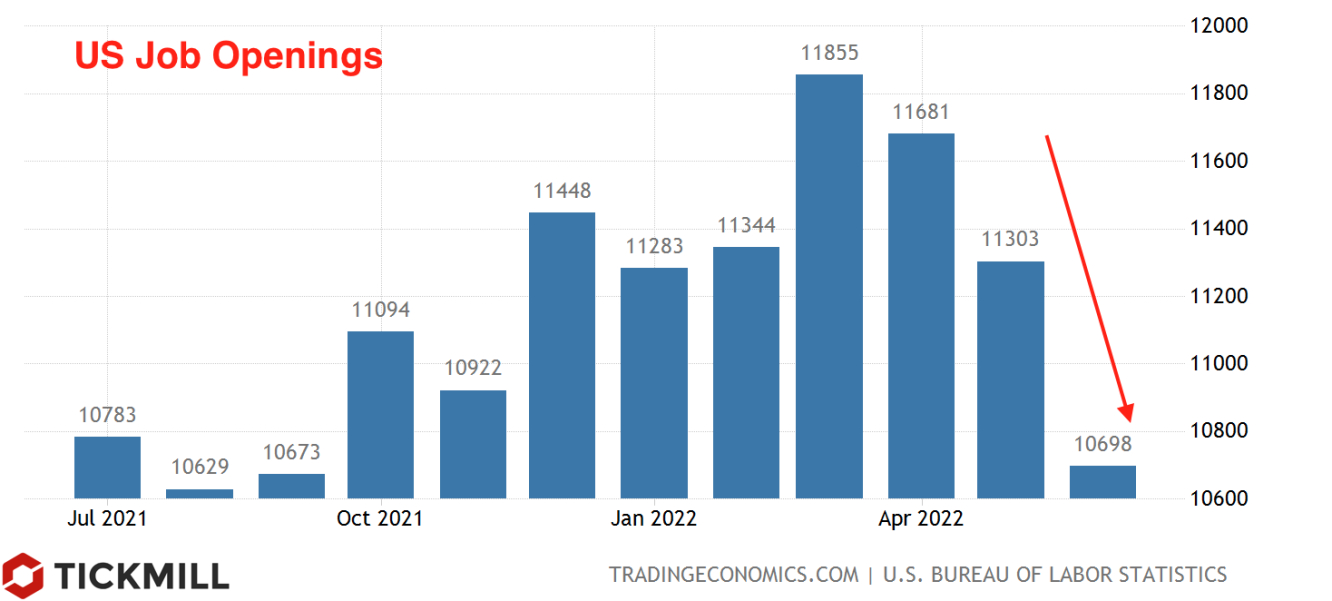

Изменение числа открытых вакансий указывает на некоторое охлаждение спроса на рабочую силу, что также говорит не в пользу сильного Payrolls:

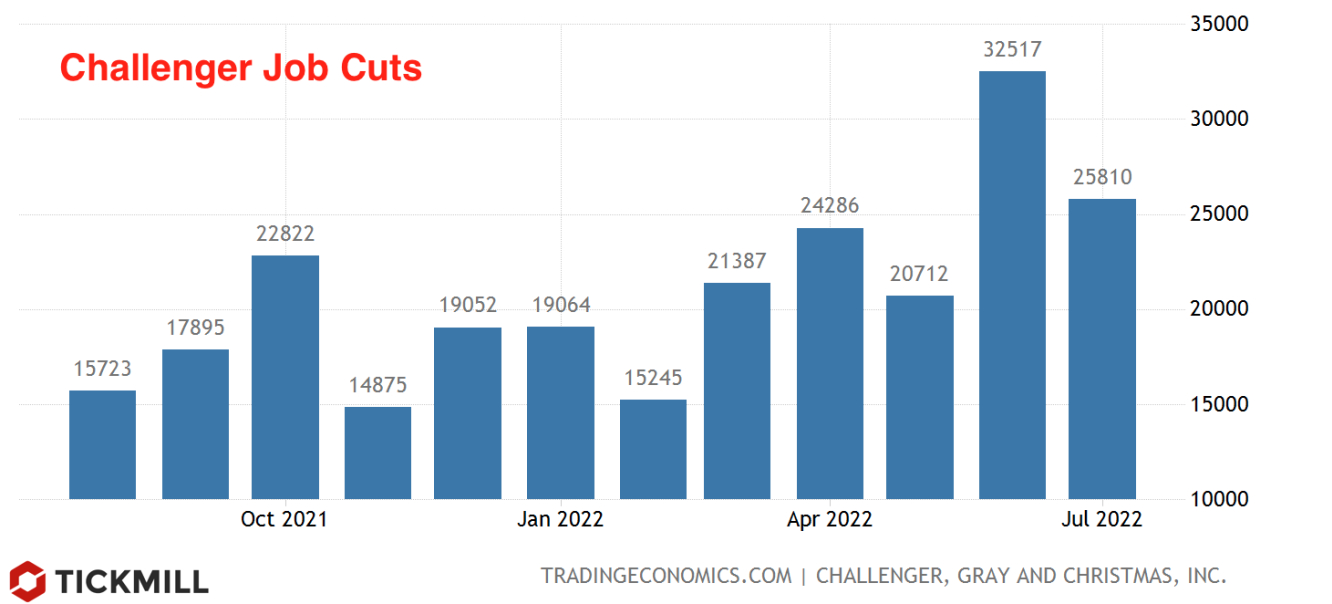

Данные Challenger показывают, что американские компании объявили в июле о планах сократить примерно 25К рабочих мест. Это второй самый высокий показатель этого года, после максимума в 32.5К в июне:

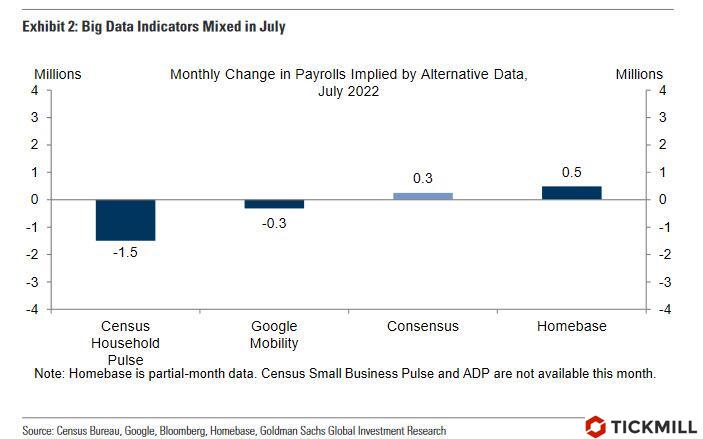

Высокочастотные индикаторы занятости дают смешанную картину динамики занятости: Homebase видит рост на 500 тысяч, в то время данные Google Mobility и Census Household Pulse предупреждают, что экономика теряет рабочие места:

Учитывая, ралли на рынке питают низкие ставки, или по крайней мере ожидания, что ФРС сбавит темп ужесточения, реакция на NFP сегодня может быть в духе «плохие новости есть хорошие новости»: слабый рост рабочих мест позволит рассчитывать на осторожный ФРС, в то время как показатель выше прогноза сделает менее вероятным, что ЦБ сбавит обороты.

Данные по занятости сегодня также опубликует Канада. В прошлом месяце данные были не очень позитивные, показав сокращение рабочих мест на 43К. В этом месяце, как показывают предварительные данные, все должно быть гораздо лучше, консенсус прогноз предполагает рост на 15 тысяч и безработицу на уровне 5%. Если данные подтвердят ожидания, CAD скорей всего отреагирует позитивно, так как в сентябре Банк Канады, как ожидается, повысит ставку на 50 б.п. и рынку нужно больше аргументов чтобы рассчитывать на такой исход.

Артур Идиатулин, рыночный обозреватель Tickmill UK

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Превью отчета NFP: плохие новости есть хорошие новости

Опубликовано 05.08.2022, 14:45

Обновлено 09.07.2023, 13:32

Превью отчета NFP: плохие новости есть хорошие новости

Последние комментарии по инструменту

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

© 2007-2024 - Fusion Media Limited. Все права зарегистрированы. 18+