Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

• Индекс доллара поднялся выше 107, достигнув максимума с 2002 года.

• Курс евро к доллару близок к паритету; укрепление американской валюты окажет давление на корпоративную прибыль в предстоящем сезоне отчетности.

• Акции компаний, прибыль которых окажется ниже ожиданий из-за изменений валютных курсов, возможно, обойдутся без потерь. Если же компании будут ссылаться на слабый потребительский спрос в качестве причины EPS ниже ожиданий, их акции могут отреагировать.

В этот четверг стартует сезон отчетности с публикации результатов за второй квартал JPMorgan Chase (NYSE:JPM). В четверг после полудня и в пятницу утром отчитаются также несколько других крупных банков и брокерских компаний.

Правда, более важной может оказаться неделя, завершающаяся 25 июля, когда будут публиковать свои показатели прибыли и прогнозы ведущие технологические компании. Одним из главных препятствий для компаний во втором квартале, несомненно, стало укрепление доллара США. Индекс доллара подскочил на 18% по сравнению с серединой второго квартала прошлого года. Индикатор поднялся до максимального уровня с конца 2002 года, при этом пара EUR/USD торгуется в районе паритетного уровня.

20-летний максимум по индексу доллара

Источник: Investing.com

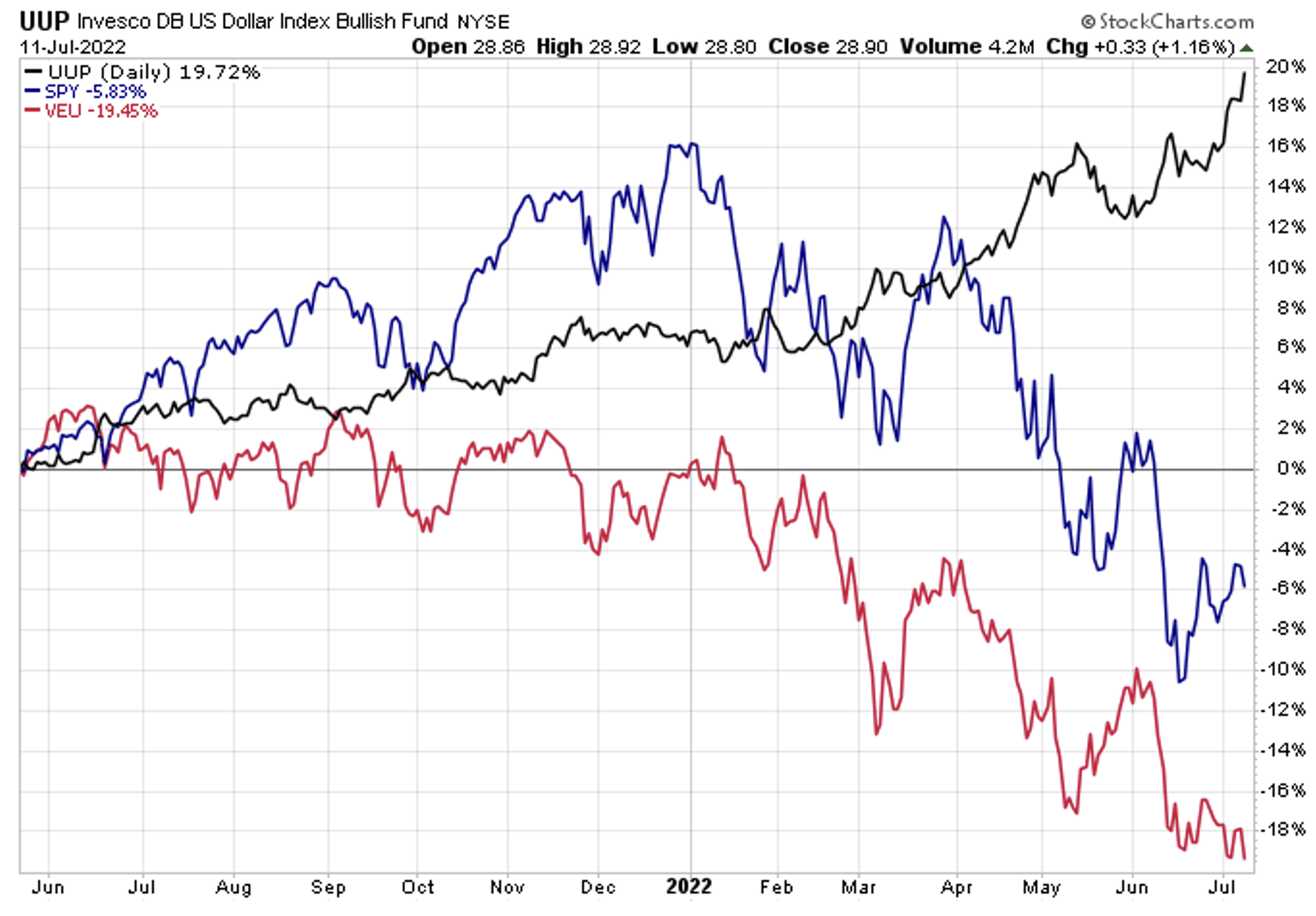

Мощный рост американской валюты продолжается последние 14 месяцев. С середины второго квартала прошлого года биржевой фонд Invesco DB US Dollar Index Bullish Fund (NYSE:UUP) набрал 20%. Фондовый рынок в течение этого периода испытывал затруднения. В частности, биржевой фонд SPDR® S&P 500 (NYSE:SPY) потерял 5% (с учетом дивидендов), акции неамериканских компаний — целых 19%. Акции зарубежных компаний обычно отстают от широкого рынка при ралли доллара.

Доллар вырос на 20% с середины второго квартала 2021 года

Источник: Stockcharts.com

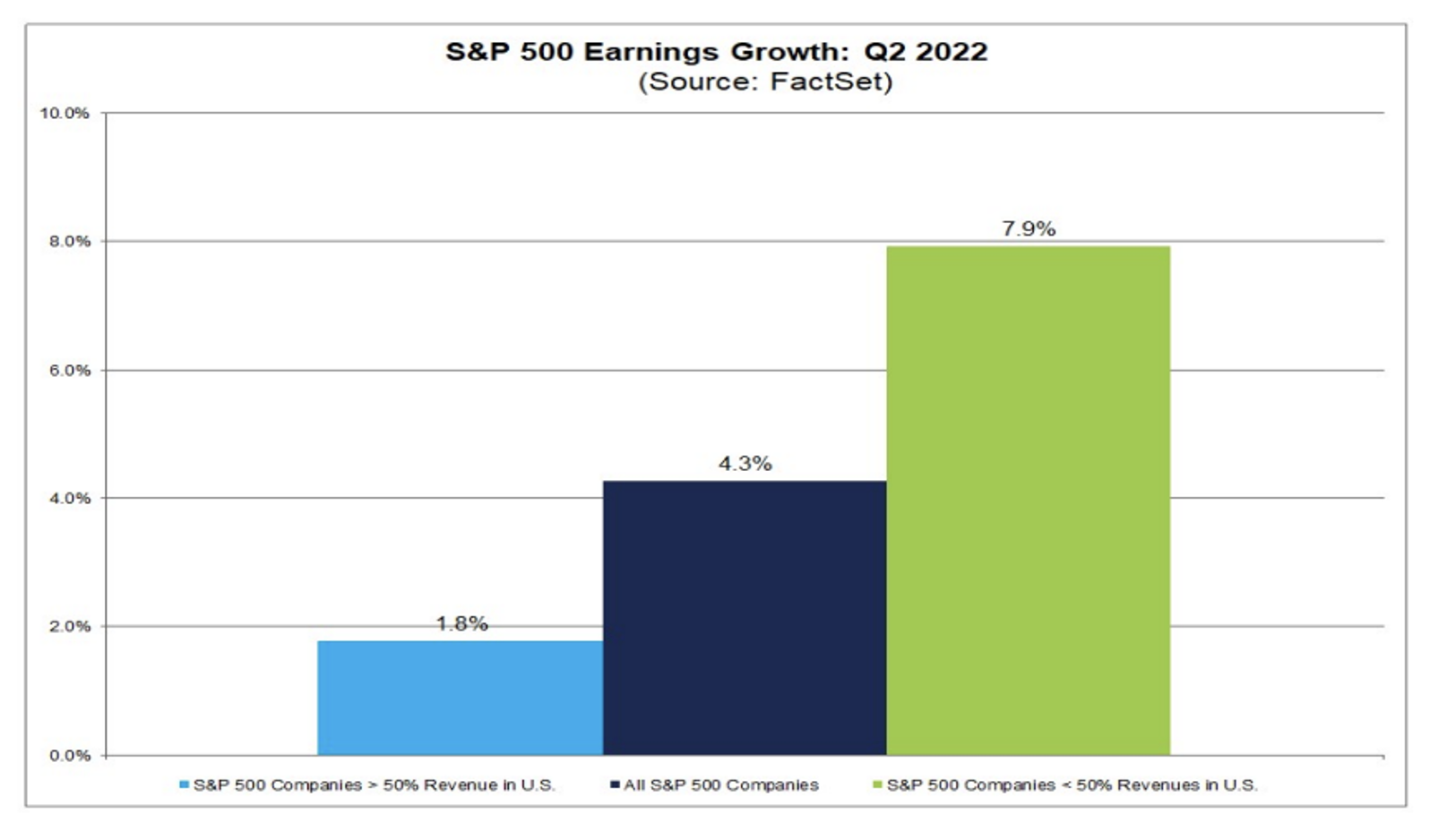

Если говорить об американских компаниях, то от изменений валютных курсов при укреплении роста больше всего страдают те из них, у которых значительная доля продаж приходится на зарубежные рынки. Согласно FactSet, наиболее сильный рост прибыли за второй квартал ожидается у компаний, ведущих деятельность в основном в США. Самые слабые показатели прибыли прогнозируются у компаний со сравнительно высокой долей продаж за пределами США.

FactSet: чем больше доля продаж на зарубежных рынках, тем хуже ожидается прибыль для компаний S&P 500

Источник: FactSet

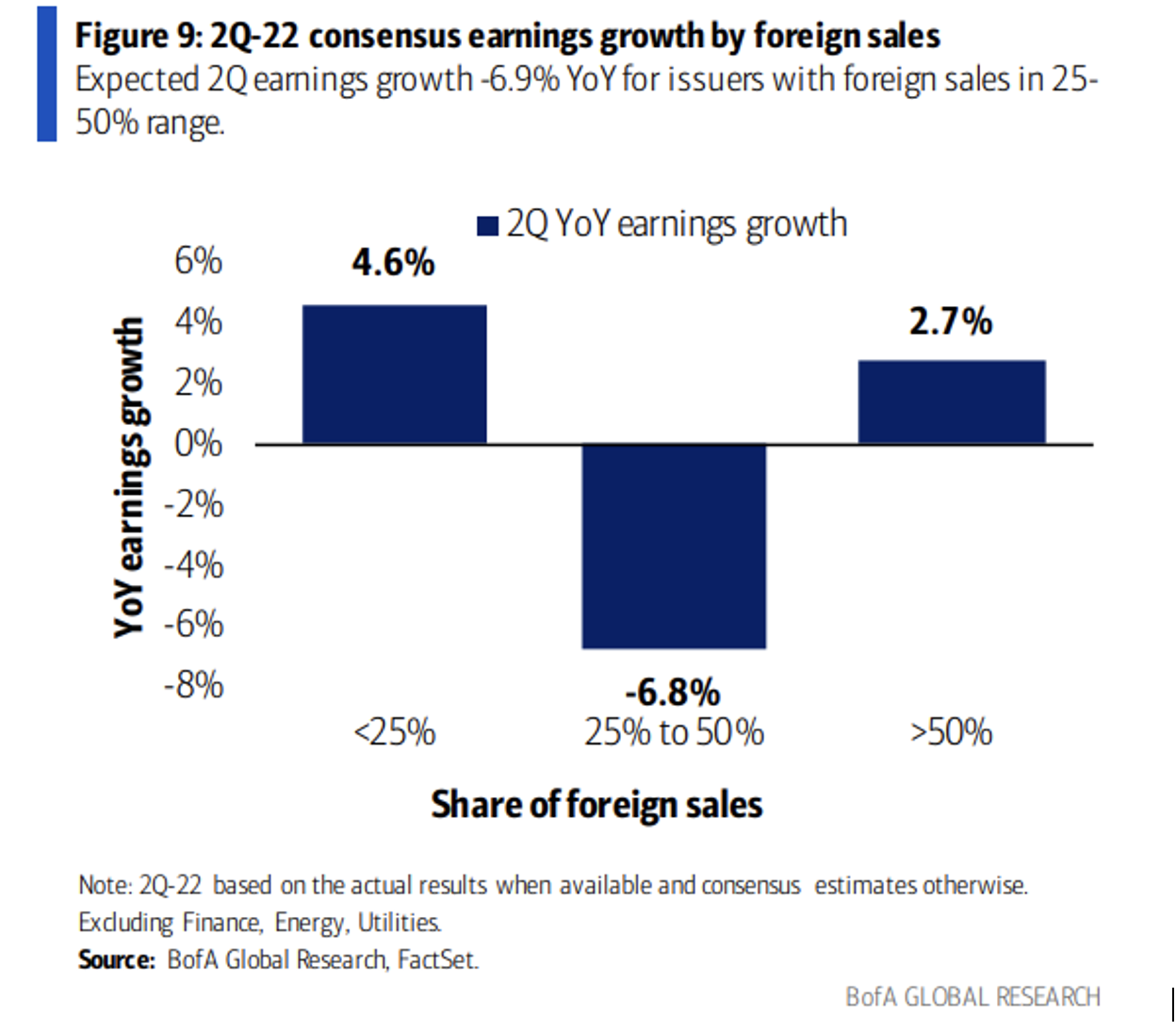

По оценкам Bank of America Global Research, если не учитывать нефтегазовый и финансовый секторы, которые отличаются повышенной волатильностью, то худшие показатели изменения прибыли по сравнению со вторым кварталом прошлого года, вероятно, продемонстрируют компании, генерирующие 25–50% своих продаж на зарубежных рынках. О самом сильном приросте EPS, вероятно, сообщат компании, у которых зарубежные рынки обеспечивают менее 25% продаж.

BofA: самый сильный рост EPS ожидается среди компаний, сосредоточенных на внутреннем рынке (без учета нефтегазового, финансового и коммунального секторов)

Источник: BofA Global Research

С учетом того, что доллар сейчас торгуется на максимальных уровнях за последнее поколение, компании, по моему мнению, смогут обойтись без потерь, если их прибыль пострадала только из-за укрепления американской валюты. Колебания валютных курсов имеют свойство разворачиваться вспять: если какая-то из валют растет, от нее обычно можно ожидать отката в ближайшие годы. В предстоящий сезон отчетности по-настоящему большое значение будут иметь операционная эффективность компаний и потребительские тренды.

Например, когда компании будут сообщать, что их прибыль оказалась ниже ожиданий вследствие неблагоприятных изменений валютных курсов, их акции, как мне кажется, будут реагировать сдержанно. Если же компании будут ссылаться на проблемы с запасами товаров и ослабление спроса, их акции с большой долей вероятности понесут крупные потери.

Подведем итоги

В предстоящем сезоне отчетности, который обещает стать одним из самых важных за последние годы, будет немало ключевых переменных факторов. Будут ли компании изо всех сил пытаться «спасти» этот квартал и резко снижать прогнозы по прибыли, чтобы опустить планку на оставшуюся часть года? Возможно.

Не исключено также, что они будут ссылаться на укрепление доллара в качестве причины несколько слабой чистой прибыли. Плюс заключается в том, что ослабление американской валюты в ближайшие годы станет фактором поддержки для прибыли ведущих транснациональных корпораций.

Дисклеймер: Я не держу позиций по валютам, упомянутым в этой статье.