Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

Сегодня мы затронем довольно интересную тему – построение портфеля с низкой бетой.

Что такое бета, и для чего нам такой портфель?

Бета, по-простому, является коэффициентом расхождения кривой доходности инструмента и индекса широкого рынка. Т.е. благодаря этому показателю мы можем понимать, насколько тот или иной инструмент обгоняет рынок или, наоборот, от него отстаёт.

Основная цель создания такого портфеля — в том, чтобы обеспечить постоянно восходящую или нейтральную динамику всего набора инструментов. Т.е. пока одни инструменты, обгоняя рынок, растут, другие стоят на месте или немного падают, а потом обратная ситуация. Таким образом мы получаем некий аналог всепогодного портфеля, который имеет более скромные показатели просадки в кризисные времена при довольно существенной доходности.

Что у меня получилось сегодня?

Я составил портфель из 7 инструментов — всё это акции большой и очень большой капитализации из различных рыночных секторов, что позволяет избежать системного риска. А также это акции с интересной технической картиной, необходимой бетой и, за исключением двух бумаг, дивидендной доходностью. Этот портфель я разделил на два – в один добавил хедж в виде бета-нейтрального ETF BTAL, а в другой ETF на американские 20-летние облигации TLT. Вот, в целом, моя концепция на сегодня. Давайте приступим к описанию инструментов.

Первой по порядку идёт компания с низкой бетой, практически околонулевой – Hormel Foods Corporation (NYSE:HRL). Это компаня из сектора потребительских товаров недлительного пользования, производят продукты питания. Это довольно старая американская компания, имеет очень сильный восходящий тренд от 1975 года. Локально же цена находится в районе комплексной поддержки, состоящей из EMA200 и уровня объёмной поддержки, если смотреть недельный график. Дивидендная доходность компании составляет 2,17%.

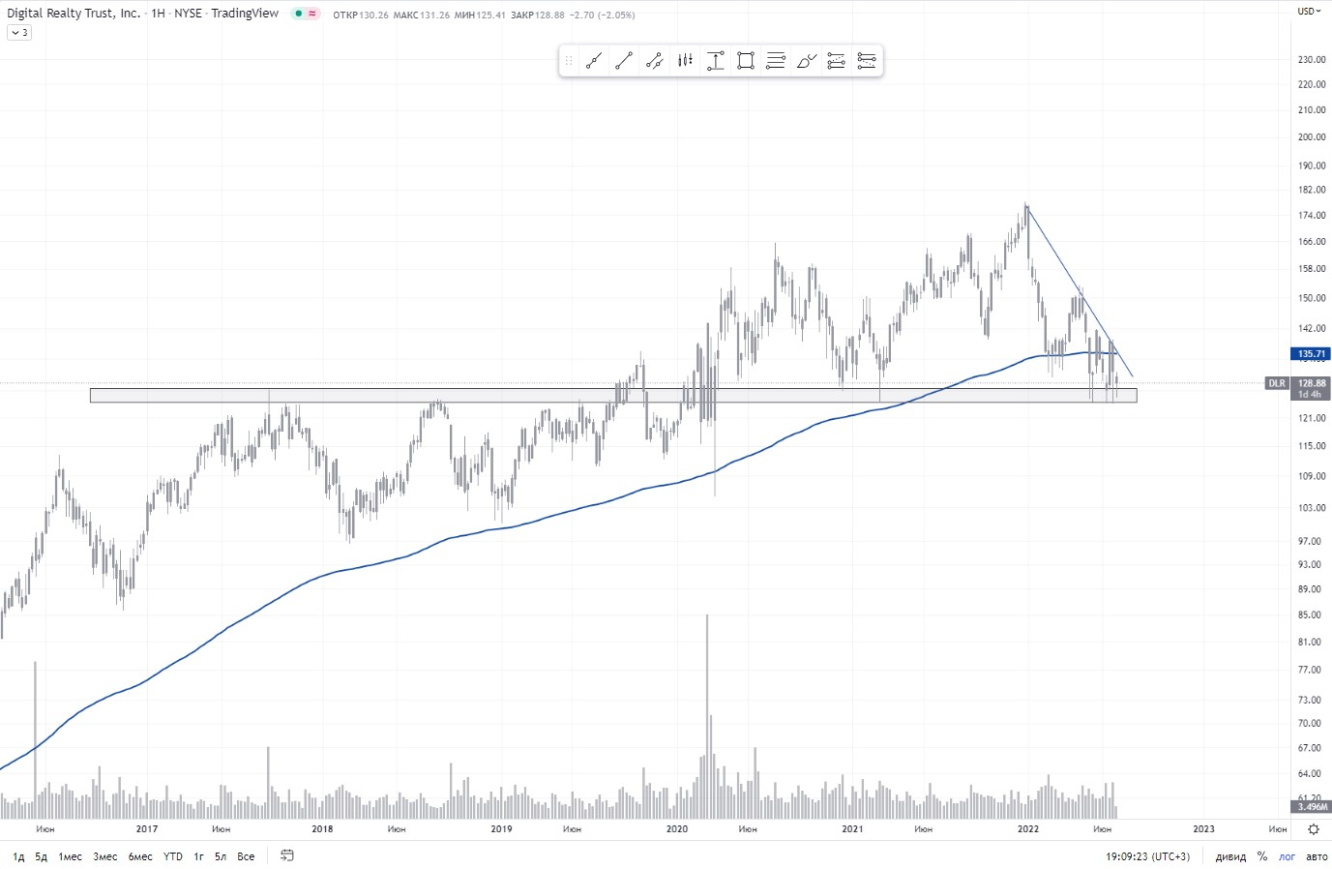

Далее следует более молодая компания из финансового сектора – Digital Realty Trust (NYSE:DLR). Это инвестиционный фонд недвижимости, берущий своё начало в 2005 году. Всё это время компания находится в устойчивом восходящем тренде. Локально цена стоит в районе поддержки, состоящей из EMA200 и объёмного уровня по недельному таймфрейму. Бета компании равна 0,33. Имеет дивидендную доходность в 3.8%.

Третьей идёт компания из сектора медицинских технологий – Gilead Sciences (NASDAQ:GILD). Занимается разработкой биотехнологий в разрезе иммунодефицита человека. После достижения ATH в 2015 году цена компании снизилась на 55%, находясь в боковом накоплении. Локально цена стоит на объёмной поддержке, в зоне своего баланса чуть ниже EMA200. Бета компании равна 0,39. Дивидендная доходность высокая – 4,65%.

Теперь рассмотрим старую компанию из сектора связи – Verizon Communications (NYSE:VZ). Предоставляет услуги связи как частным лицам, так и бизнес-сегменту, а также ведёт разработку собственных решений в «интернете вещей». Цена сейчас стоит на объёмной поддержке, чуть ниже EMA200. Объём торгов, очевидно, повышается, что вкупе с накоплением на уровне поддержки может говорить об интересе со стороны рынка. Бета компании равна 0,38, а дивидендная доходность — 4,97%.

Номер пять в портфеле занимает всем известная технологическая компания – Nvidia Corporation (NASDAQ:NVDA). Производит она разные комплектующие для компьютеров, в основном видеокарты. С 1999 года тренд компании строго восходящий. Локально же цена стоит на поддержке из EMA200 и объёмного уровня. Объём торгов довольно приличный. Бета этой бумаги опережает рынок и составляет 1.64, а дивидендная доходность тут чисто номинальная – 0,11%.

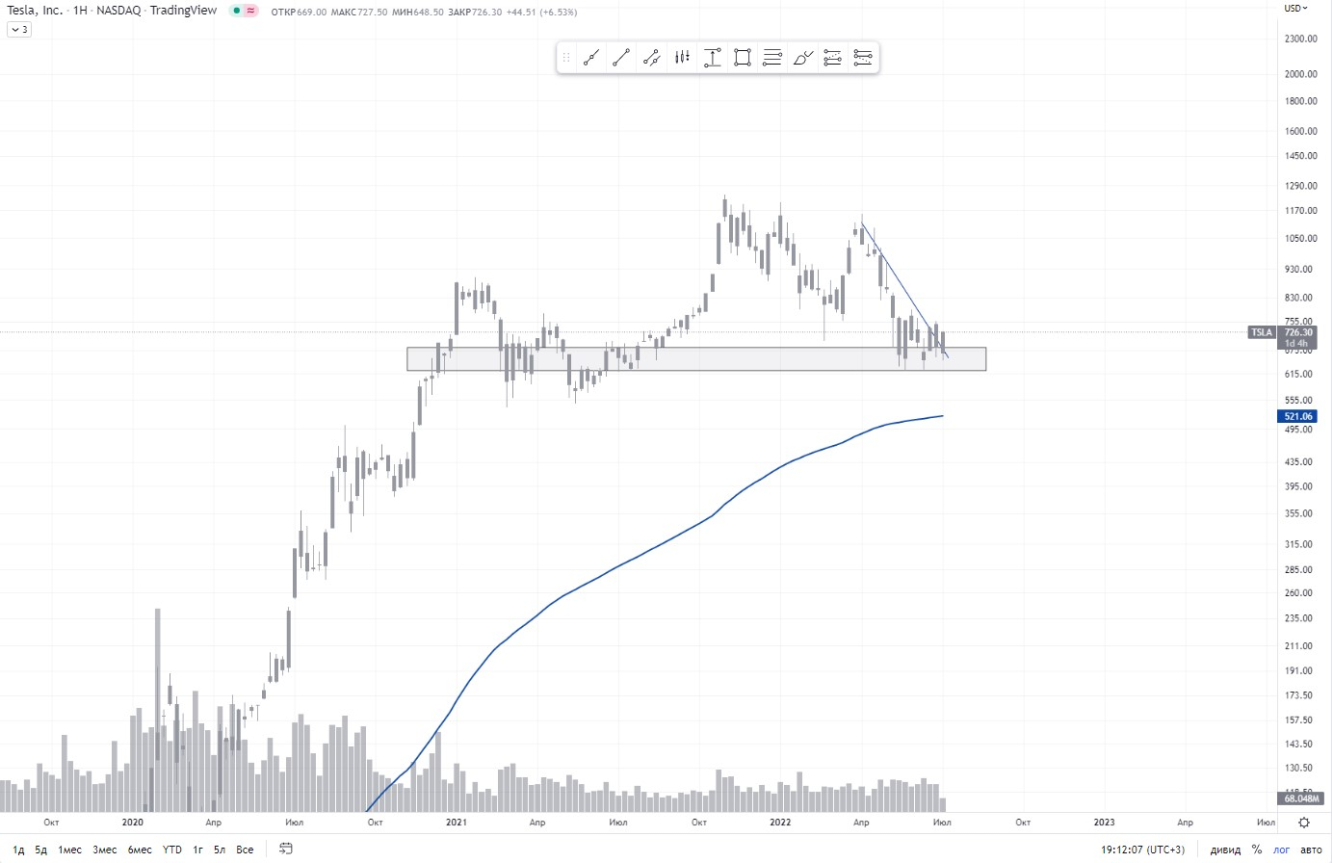

Шестым номером в списке идёт всем известная Tesla (NASDAQ:TSLA). Это сектор потребительских товаров длительного пользования, а производят они машины с электрическими двигателями. Дивидендной доходности тут нет, а бета этой компании составляет 2.11 – она сильно обгоняет рынок. Технически же цена стоит на сильном уровне объёмной поддержки уже 8-ю неделю, чуть выше EMA200.

Завершает этот список компания из финансового сектора – SVB Financial Group (NASDAQ:SIVB). Это региональный банк, основанный в 1983 году и оказывающий весь спектр банковских услуг. Техническая картина довольно интересна и схожа с некоторыми предыдущими – всё та же поддержка из EMA200 и объёмного уровня. Бета компании составляет 1,84, а вот дивидендов нет.

Компании рассмотрели, но нам интересны не каждая по отдельности, хотя кто-то в результате обзора и возьмёт себе что-то конкретное, а в составе общего портфеля, как писал ранее.

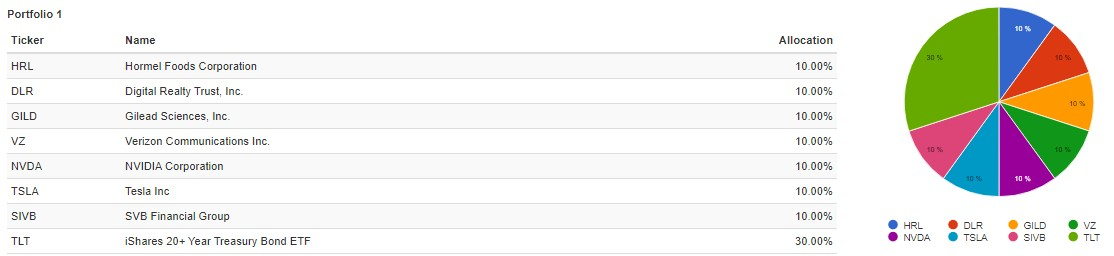

Рассмотрим первый портфель, в состав которого я включил ETF на американские казначейские двадцатилетние бумаги TLT, имеющие отрицательную корреляцию к индексу широкого рынка S&P 500. Кстати, этот ETF также имеет дивидендную доходность в 2,17%.

Состав портфеля получился такой:

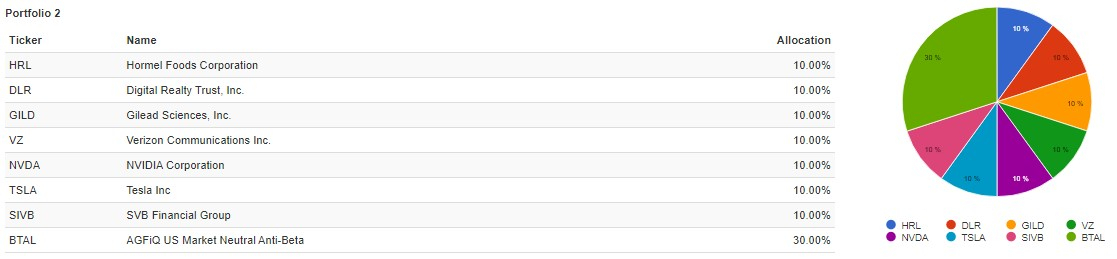

Второй портфель я составил на основе бета-нейтрального ETF BTAL. Тут идея в том, что это не просто отрицательная корреляция к рынку, которая в силу фундаментальных экономических процессов может быть положительной, как мы видим это сегодня у казначейских бумаг. Этот фонд, благодаря активному управлению, практически всегда имеет отрицательную корреляцию на уровне 0,85-0,9, что даёт нам более стабильно-отрицательную/нейтральную бету.

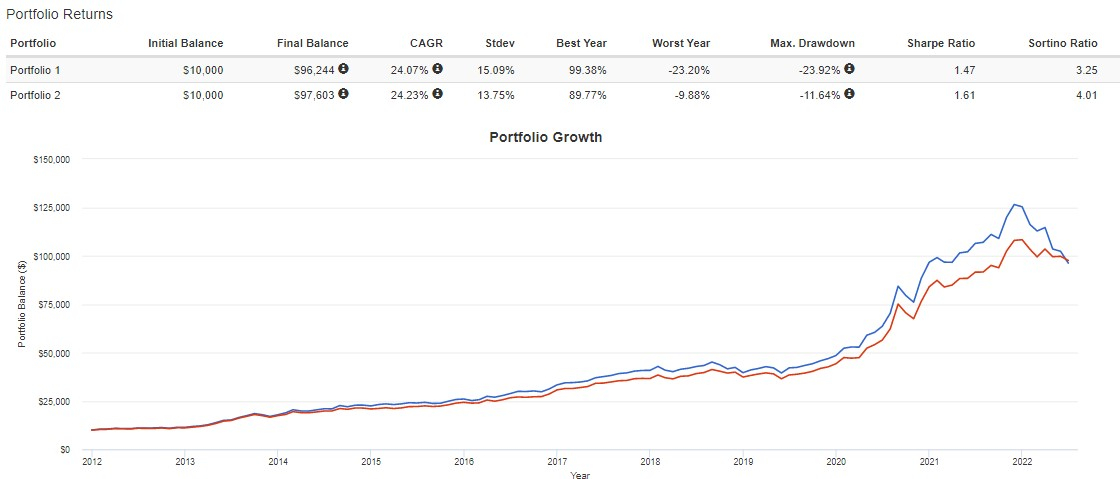

Теперь рассмотрим показатели доходности этих портфелей на длинной дистанции за последние 10 лет. Разница между ними довольно существенна, и заключается она как раз таки в аспекте корреляции с рынком.

Первый портфель имеет более высокую бету в 0,71, что видно на графике доходности – синяя линия. При примерно идентичной доходности мы имеем более высокую волатильность портфеля, а в плохие времена его просадка была выше второго портфеля, красная линия, более чем в два раза. Также, второй портфель имеет более высокий коэффициент Sortino, а его бета составляет 0,59, что и позволяет нам избегать сильной волатильности наших активов.

Лично я себе на вооружение взял именно второй портфель с ETF BTAL. На мой взгляд, он отвечает задаче, поставленной в начале обзора. В результате мы получили приличный диверсифицированный портфель из бумаг с хорошим потенциалом и историей, с CAGR равным 24%, что, на мой взгляд, довольно неплохо. Конечно, вариантов подобных решений масса, я рассмотрел лишь один из множества. Желаю всем профита, а главное — всегда помните про риск- и мани-менеджмент!

Больше интересной информации по рынку вы можете увидеть в моём телеграм-канале, проходите по ссылке в моём профиле.