Цены на золото растут четвертый день на фоне тарифов Трампа

Специально для Investing.com.

Как оказалось, полугодовой отчет Конгрессу по денежно-кредитной политике (MPC) представляет собой не бог весть что. Но выбирать не приходится… В конце концов, мы сами подписались на это, когда решили стать инвесторами. Никто не хочет сменить профессию?

Изначально этот отчет назывался слушаниями Хамфри-Хокинса в честь авторов закона от 1978 года, предписывающего председателю Федеральной резервной системы дважды в год передавать отчет в Конгресс и выступать с комментариями перед соответствующими комитетами Палаты представителей и Сената.

Отчет написан очень «тяжелым» языком, но финансисты иногда могут найти в нем интересные моменты. Вот, например, забавный фрагмент слушаний февраля 1980 года в Комитете Палаты представителей по банковской деятельности, финансам и городскому развитию:

Председатель Реусс:

«Председатель Волкер, добро пожаловать на ваши первые полугодовые слушания в этом комитете по вопросу денежно-кредитной политики. В прошлом году, после наших первых слушаний, прошедших в соответствии с процедурами, установленными законом Хамфри-Хоукинса, мы опубликовали отчет от 12 марта 1979 года, который поддержали все члены комитета за единственным исключением. Ключевой посыл этого отчета: “антиинфляционная политика не должна вызвать рецессию”. Пока что политика Федеральной резервной системы не вызвала рецессию, и за это мы вам признательны…

Но в текущем 1980 году опасность все еще есть. Во-первых, инфляция попросту вышла из-под контроля. Появились некоторые признаки ослабления экономики. Необходимо проявить осторожность… Федеральная резервная система не может вылечить инфляцию при помощи денежного шока; не следует даже пытаться. Инфляцию можно остановить только структурными реформами, подкрепленными обязательным энергосбережением и эффективной политикой в области доходов…

Времена меняются, но политики все так же хотят похудеть, не садясь на диету. По мере того, как ФРС становилась все более и более прозрачной (до такой степени, что председатель теперь проводит регулярные пресс-конференции по итогам заседаний FOMC), она годами стремилась пользоваться преимуществами без последствий. Текущий режим ужесточения политики является последней итерацией попытки найти идеальную диету: повысить процентные ставки, сохранив при этом достаточный объем ликвидности, и, возможно, “рецессия не является неизбежной”».

Они действительно в это верят? Неужели они думают, что повышение ставки на несколько процентных пунктов в условиях двукратного скачка цен на энергоносители не вызовет рецессии?

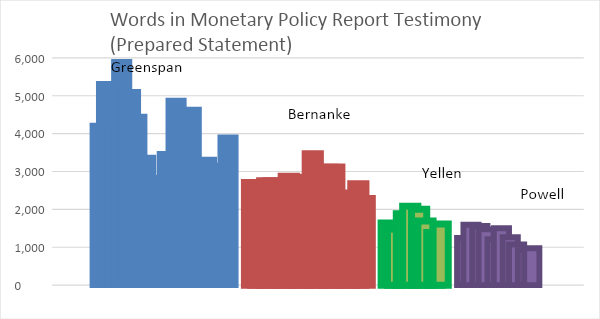

Я так не считаю. Надо отдать должное председателю Пауэллу, который не кричит о своей уверенности в подобном исходе. На самом деле он почти не разговаривает (по крайней мере, с людьми, с которыми ему приходится разговаривать). В этом месяце Пауэлл фактически установил новый рекорд по наименьшему количеству слов в подготовленном для Конгресса выступлении.

Я не совсем уверен в интерпретации следующего графика, но я думаю, что это может быть признаком растущей гордыни центрального банка. У Гринспена было много недостатков, но, по крайней мере, в своих выступлениях он излагал мысли настолько подробно, насколько мог. Итак, председатели ФРС начали меньше думать, или же они не хотят делиться с нами своими мыслями?

Например, очень бы хотелось услышать комментарии относительно заявления председателя Пауэлла, которое неоднократно повторяли представители ФРС:

«У нас есть как необходимые инструменты, так и решимость, которая потребуется для восстановления ценовой стабильности на благо американских семей и предприятий».

На самом деле, еще в 2020 году риторика была немного иной. На стыке 2020 и 2021 годов чиновники ФРС и Министерства финансов скандировали, что у них есть инструменты для предотвращения инфляции, они знают, как их использовать, и готовы на это.

Немного теории…

У ФРС действительно есть инструменты, необходимые для сдерживания инфляции. Более того, регулятор в принципе мог бы сдержать цены, не провоцируя рецессию, если бы не одно «но»; энергоносители тоже дорожают. Но я не думаю, что Федеральная резервная система на самом деле умеет использовать эти инструменты. Они часто выдают желаемое за действительное и применяют подходы, доказавшие свою несостоятельность. Рассмотрим заявление председателя Пауэлла:

«Если общественность поверит в снижение инфляции, то она снизится»

Джером Пауэлл, 23 июня 2022 г.

Для начала, стоит отметить, что, если ФРС хочет заставить общественность ей доверять, то лаконичная риторика будет более уместна. Пока что особого доверия заявления регулятора не вызывали. «Инфляция не будет расти. Точнее, будет, но временно. К концу 2022 года инфляция снизится до 2% ... или до 4%. Нет никаких признаков рецессии…»

Но еще важнее то, что нет никаких доказательств связи цен с тем, чего от них хотят потребители. Если бы это было так, то нам было бы достаточно закрыть глаза и загадать низкую инфляцию. Довольно нелепо полагать, что потребители «не примут» повышение цены на товар, себестоимость которого выросла на 20%. Это попросту противоречит экономической науке. Согласно азам экономической теории, если кривая предложения сдвигается влево, то цены растут (если только кривая спроса не является полностью эластичной по цене).

Экономисты из «башни из слоновой кости» считают инфляционные ожидания важным элементом их моделей. В 1992 году произошел структурный сдвиг в основе инфляции, а значит модели можно подгонять к событиям «до» или «после» этого года.

Универсальной модели нет, если только мы не «предположим, что у нас есть консервный нож» [1]. Этим допущением является тот факт, что в 1992 году инфляционные ожидания внезапно «закрепились» благодаря успехам в борьбе с ценовым давлением. Должно быть, ФРС было непросто писать все эти статьи, одновременно похлопывая себя по плечу; именно из тех времен растут ноги «кривой Филлипса, дополненной ожиданиями».

Но за последние пару лет это понятие подверглось серьезному давлению. Интровертный и честный Федеральный резерв не мог игнорировать критику этого подхода, которую старший советник отдела исследований и статистики ФРС д-р Джереми Радд опубликовал в прошлом году в рамках серии дискуссий относительно экономики и финансов.

Вкратце, он убедительно доказывает, что вера в роль инфляционных ожиданий основывается на очень шаткой теоретической и эмпирической базе. И хотя другие экономисты могут с ним не согласиться, со стороны председателя ФРС по крайней мере неискренне продолжать настаивать на разумности этой идеи, которая (а) очень важна в среднесрочной перспективе и (б) вызывает серьезные сомнения.

Но, возможно, именно поэтому выступления Пауэлла в последнее время были такими краткими. Как говорится, «лучше промолчать и прослыть дураком, чем открыть рот и рассеять все сомнения».

[1] Физик, химик и экономист застряли на необитаемом острове без инструментов. Из еды у них только ящик консервов. Пока физик и химик ищут способы открыть банку, экономист говорит: «предположим, у нас есть консервный нож…»

***

Майкл Эштон является главой Enduring Investments LLC и специализируется на защите активов клиентов от экономической инфляции, о чем он рассказывает в своем подкасте Cents and Sensibility.