Саудиты заливают мир нефтью перед возможной войной

Доходность эталонных 10-летних гособлигаций США в понедельник выросла более чем на 20 базисных пунктов и достигла 3,37%. Причиной является вера инвесторов в то, что ФРС придется предпринять более агрессивные шаги в отношении ключевой ставок.

Сейчас эксперты полагают, что в дополнение к запланированному на эту неделю повышению ставок на 50 базисных пунктов потребуется еще и сентябрьский раунд ужесточения политики.

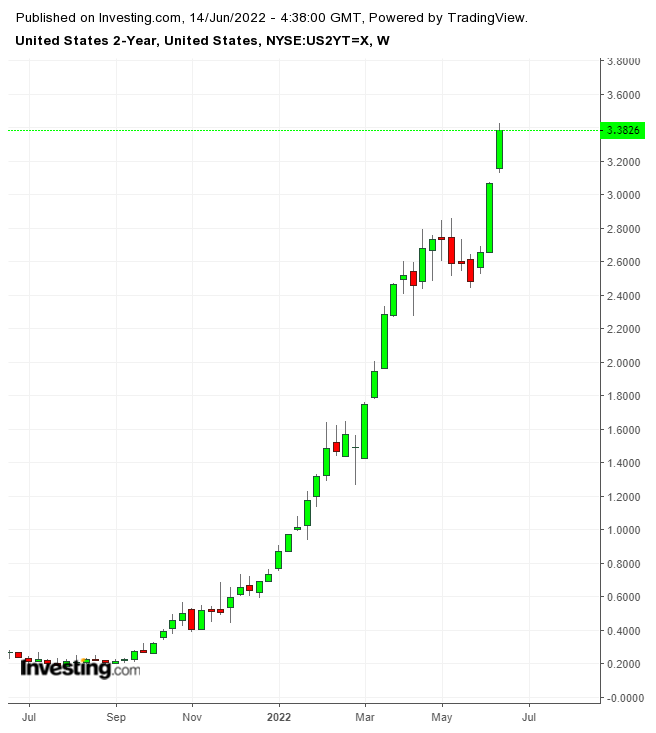

Доходность двухлетних облигаций, которые точнее отражают предполагаемую динамику ставки ФРС, также резко подскочила к 3,28% под конец торгов. В определенный момент ставка по 2-летним бумагам превысила доходность 10-летних облигаций. Данное явление называется инверсией кривой доходности и зачастую является предвестником рецессии.

И хотя в этом состоянии кривая находилась недолго, вернувшись к норме за счет роста ставки по 10-летним бумагам, нервничающие инвесторы явно готовятся к худшему, поскольку инфляция не демонстрирует никаких признаков замедления. Майский индекс потребительских цен достиг 8,6% в годовом и 1,0% в месячном отношении, тогда как базовый ИПЦ составил 6,0% г/г и 0,6% м/м.

Barron’s рассчитывает собственный базовый ИПЦ, учитывающий динамику цен на продукты питания, жилье, бензин и коммунальные услуги (многие из которых не учитываются в официальном базовом ИПЦ). Согласно Barron’s, за год цены выросли на 17%, а за месяц — на 2,5%. Ужасающая картина, которую вряд ли изменит повышение процентной ставки ФРС.

Заявления о том, что инфляция достигла своего пика и начала замедляться, оказались такими же достоверными, как и заявления о прохождении локального пика нефтяных цен, и инвесторам следует сохранять здоровую долю скептицизма.

Распродажа на европейском рынке

Европейские рынки акций и облигаций также охвачены боязнью рецессии. Вчерашняя распродажа стоила фондовому рынку более 2%, а доходность гособлигаций слабых экономик региона резко выросла.

Доходность 10-летних облигаций Италии превысила 4% впервые с 2014 года, в результате чего спред с доходностью аналогичных бумаг Германии увеличился до 240 базисных пунктов, чего не наблюдалось с мая 2020 года.

От Европейского центрального банка с растущим нетерпением ждут повышения ставок. Раньше эксперты полагали, что в этом году состоится всего пара раундов повышения на 25 б.п. каждый, однако сейчас все чаще говорят о повышении ставки на 125 пунктов к октябрю. Вероятным сценарием называют июльское и сентябрьское повышение на 50 пунктов, после чего ставка вырастет еще на четверть пункта в октябре.

Это противоречит сделанным не далее как на прошлой неделе заявлениям президента ЕЦБ Кристин Лагард (которая еще до недавнего времени говорила об отсутствии необходимости многократного повышения ставки).

Инвесторы также обеспокоены отсутствием какой-либо поддержки облигаций стран (в особенности экономически слабых) региона. Действующая программа выкупа облигаций, запущенная в 2014 году, подходит к концу.

Результатом должно стать дальнейшее расширение спредов отдельных бумаг. В понедельник Италия сорвала план министра финансов Ирландии и главы Еврогруппы Паскаля Донохью по ограничению банковского участия в госдолге. Италия особенно уязвима в этом отношении.

Доходность государственных облигаций Франции в понедельник также выросла, поскольку первый тур голосования показал, что партия президента Франции Эммануэля Макрона может не получить большинства в парламенте. Центристский альянс Макрона может претендовать на 260-295 мест, при этом большинство обеспечат 289 мест.

Альянс левых сил, которым руководит Жан-Люк Меланшон, может получить от 160 до 210 мест, но фактические результаты второго тура (который пройдет в следующее воскресенье) будут зависеть от голосования по каждому отдельному округу. Доходность 10-летних облигаций Франции в понедельник выросла на 15 б.п. до 2,24%.