МЭА объявило о крупнейшем высвобождении резервов нефти на 400 млн баррелей

Специально для Investing.com.

Немногие активы могут похвастаться тем, что их стоимость взлетела с 4 центов до 31 500 долларов всего за 12 лет. То количество биткоинов, которые вы могли купить в 2010 году на 1 доллар, сегодня стоят 630 000 долларов. Весьма неплохо, не так ли? А на максимумах ноября 2021 года эти биткоины и вовсе принесли бы инвестору 1,38 миллиона долларов.

Мнения в отношении криптовалют разделились. Пока сторонники считают их новым поколением средств обмена, противники называют «крипту» бесполезной, а в некоторых случаях и вовсе «злом». Страсти накаляются, подогревая волатильность. Между тем, растет число аналитиков и финансовых консультантов, рекомендующих вложить небольшую часть капитала в этот класс активов.

В результате инвесторы и спекулянты начинают искать возможные способы и инструменты, которые позволят «приобщиться» к растущему рынку. Для начала, всегда есть возможность напрямую купить токены, коих насчитывается более 19 670. Но в этом случае возникает вопрос хранения, поскольку токены можно держать как в собственном цифровом кошельке, так и на балансе криптовалютной биржи.

Альтернативой прямому инвестированию является покупка бумаг компаний и биржевых фондов, демонстрирующих сильную корреляцию с рынком цифровых валют. Этот подход решает проблему хранения, поскольку данные биржевые продукты могут находится на обычном брокерском счете.

Одним из моих фаворитов является Bitwise Crypto Industry Innovators ETF (NYSE:BITQ), который инвестирует в различные компании, сделавшие ставку на криптовалюты.

Обвал криптовалют с пиков ноября 2021 года

10 ноября 2021 года биткоин и эфир (на долю которых приходится более 60% рыночной капитализации всего класса активов), достигли рекордных максимумов. Однако торги того дня они завершили ниже минимумов предыдущей сессии, в результате чего на дневном таймфрейме сформировались модели «ключевой разворот».

Источник: Barchart

С тех пор на графике биткоина формировалась серия нисходящих экстремумов. По состоянию на 31 мая цена находилась вблизи свежего минимума от 12 мая.

Источник: Barchart

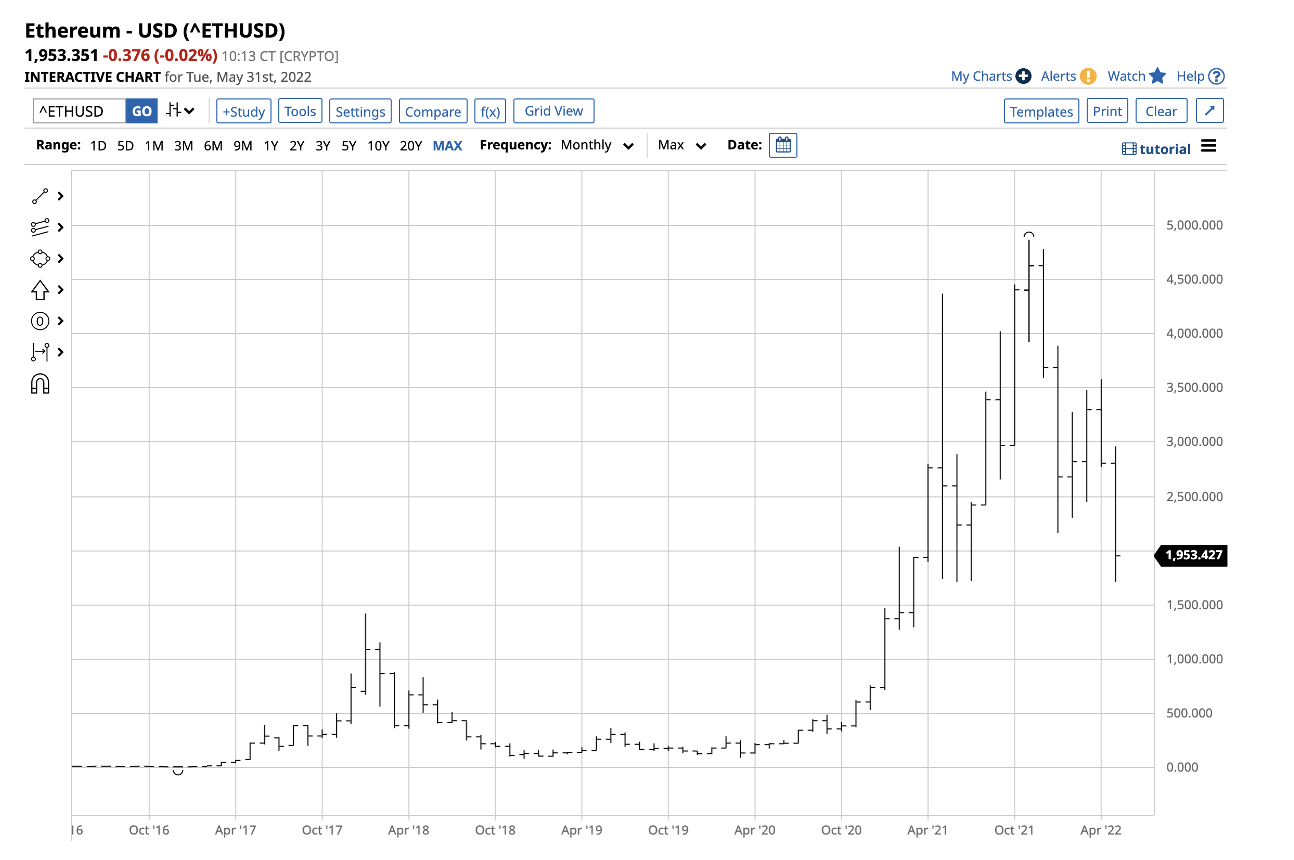

Эфир продемонстрировал аналогичную динамику, однако в процентном отношении пострадал даже сильнее биткоина, зафиксировав очередной минимум не далее как 27 мая.

Покупка на просадках остается оптимальным подходом

В долгосрочной перспективе покупка на просадках была прибыльной стратегией.

Источник: Barchart

На графике биткоина можно проследить циклы взлетов и падений ведущей криптовалюты.

Источник: Barchart

То же самое можно сказать и об эфире, который последние годы торговался в очень широком диапазоне.

Многим инвесторам не нравится концепция цифровых кошельков

Одним из препятствий на пути новых участников криптовалютного рынка является удобство хранения токенов. Можно обратиться к цифровым кошелькам, защищенным паролями. Однако очень многие слышали ужасные истории о потерянных ключах, которые стоили неаккуратным инвесторам миллионнов долларов.

Block (NYSE:SQ), ранее известная как Square, работает над криптовалютным кошельком, который эксперты компании назвали «rock»; новый инструмент призван облегчить процедуру хранения.

На этом фоне многие инвесторы и трейдеры предпочитают оставлять свои токены на попечение криптовалютных бирж. Coinbase (NASDAQ:COIN) недавно напугала некоторых клиентов, сообщив о возможности потери всет токенов в случае банкротства биржи.

Короче говоря, вопросы хранения и безопасности остаются препятствиями на пути к расширению целевого рынка криптовалют.

BITQ — хороший криптовалютный «прокси»

Многие инвесторы доверяют только тем активам, которые можно хранить на традиционных брокерских счетах. Появление множества биржевых фондов (ETF) и облигаций (ETN) расширило аудиторию альтернативных инвестиционных продуктов.

VanEck Gold Miners ETF (NYSE:GDX), например, позволил многим инвесторам и трейдерам выйти на рынок золота. До появления GDX потенциальным игрокам приходилось выбирать между прямой покупкой металла, фьючерсами и акциями добывающих компаний. GDX держит реальное золото на своем балансе и демонстрирует сильную корреляцию с котировками драгоценного металла.

Портфель Bitwise Crypto Industry Innovators ETF (BITQ) представляет собой смесь бумаг компаний, динамика акций которых изменяется вслед за колебаниями рынка цифровых валют. Крупнейшим компонентом BITQ является поставщик корпоративного программного обеспечения для анализа данных MicroStrategy (NASDAQ:MSTR); следом идут Galaxy Digital Holdings (TSX:GLXY), Coinbase, Silvergate Capital (NYSE:SI) и производитель оборудования для майнинга криптовалют Canaan (NASDAQ:CAN).

BITQ также инвестирует в следующие компании:

Источник: Barchart

По состоянию на 31 мая активы BITQ оценивались в 60,663 млн долларов, торгуясь по $8,88 за акцию. Каждый день владельцев сменяют в среднем 145 414 бумаг ETF, а комиссия составляет 0,85%. Последняя дивидендная выплата в размере 0,65 доллара соответствует доходности в 7,32%.

BITQ следует за рынком криптовалют

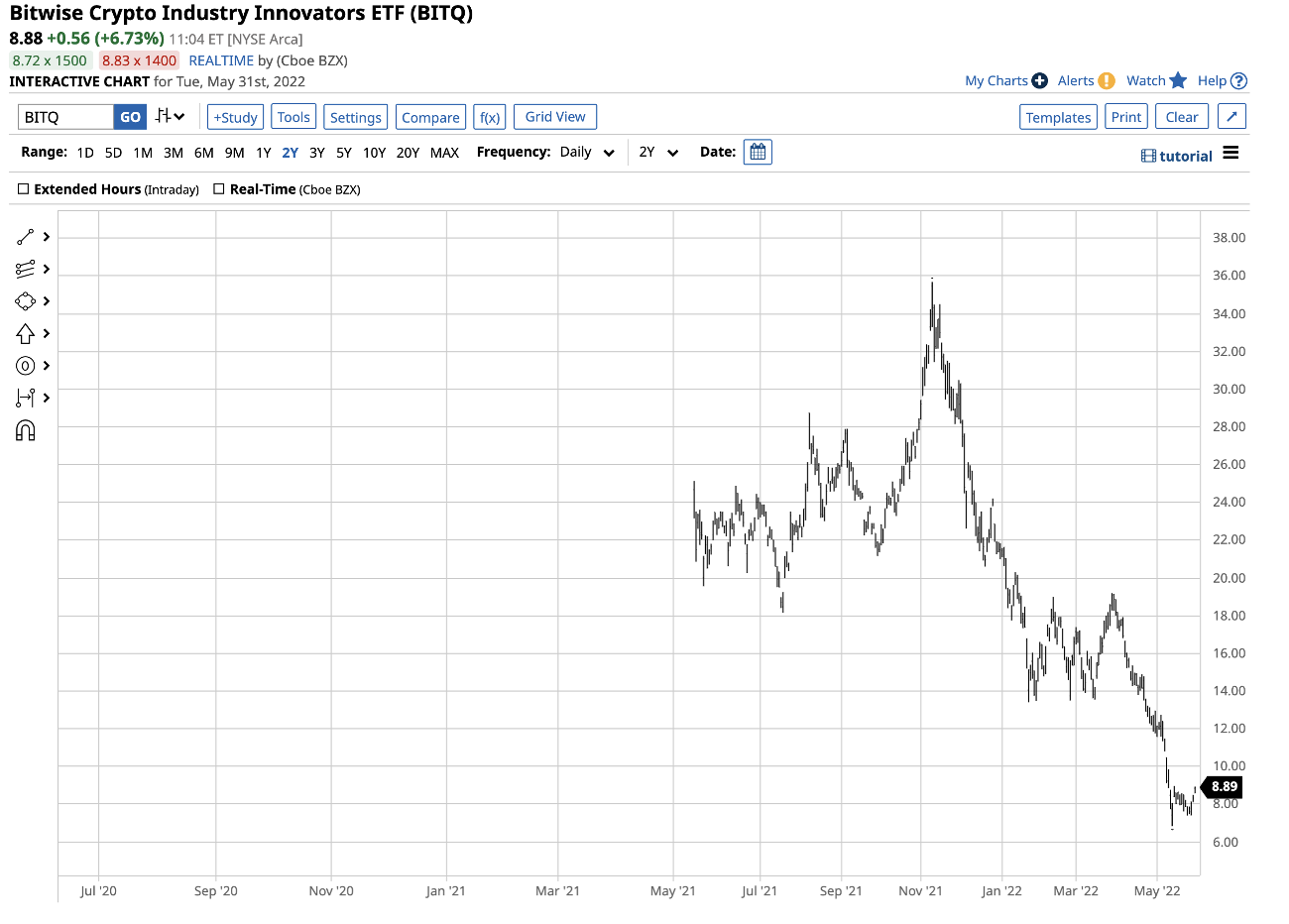

BITQ дебютировал 12 мая 2021 года по 24,69 доллара за акцию.

Источник: Barchart

С тех пор он растерял 64% своей стоимости. За тот же период биткоин упал на 44,5% (с 56 915,26 до 31 600 долларов США). Разницу в динамике можно отнести на падение спекулятивного интереса. Ралли BTC и других криптовалют, вероятно, приведет к росту BITQ. Нам еще предстоит узнать, сможет ли биржевой фонд превзойти «бычий» рынок цифровых валют.

BITQ — хороший вариант опосредованного инвестирования в криптовалюты, поскольку обладает диверсифицированным портфелем компаний, которые связаны с этим рынком и торгуются на традиционной фондовой бирже.