Эти акции выросли на 25% на фоне конфликта в Иране и готовы к новым рекордам

Специально для Investing.com.

Фондовые рынки находятся в свободном падении, и каждый сейчас пытается нащупать дно или надеется хотя бы на появление сигналов о том, что до него осталось недалеко. Однако на данном этапе некоторые из классических индикаторов еще не подали сигнал о капитуляции рынков, по крайней мере пока. Это может означать, что, несмотря на сильное падение рынков с начала года, дно будет сформировано еще не скоро.

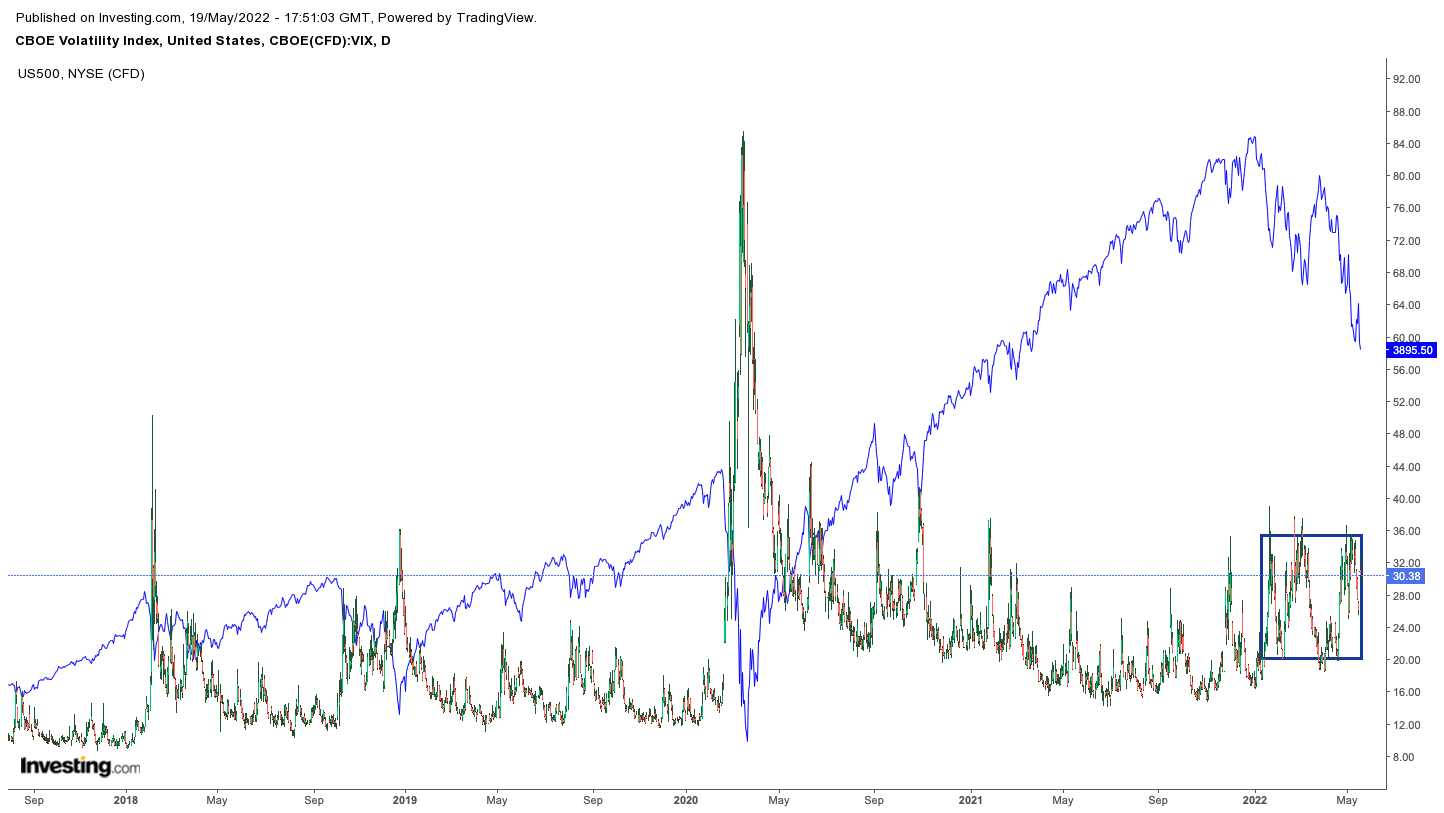

Когда инвесторы изо всех сил пытаются продать все, что еще можно продать, индикаторы вроде VIX нередко взлетают вверх. В этот же раз существенного скачка VIX не наблюдается, хоть он и повышен.

С начала года индикатор прочно удерживается в пределах диапазона 20–35. Чтобы участники рынка могли хотя бы начать надеяться на формирование дна, VIX должен совершить пробой из этого диапазона и достигнуть более высокого максимума.

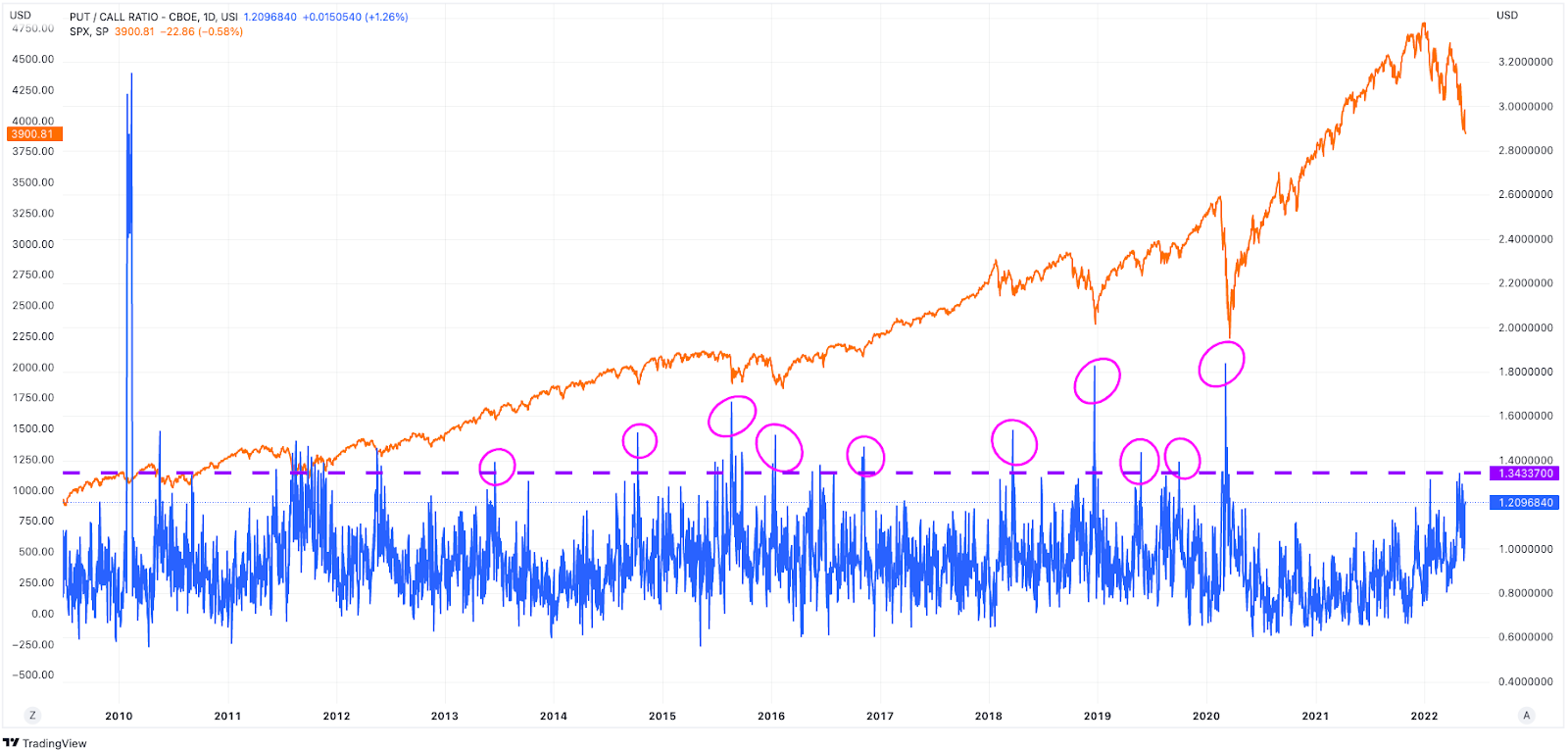

Вдобавок к этому, отношение опционов пут к опционам колл остается на удивлением низким. Рост этого показателя выше 1,35 обычно служит достаточно надежным сигналом о том, что S&P 500 вскоре сформирует дно. В этот раз отношение опционов пут к опционам колл не поднималось выше 1,34. Хотя разница не такая большая, о скачке можно будет говорить только при значениях значительно выше уровня 1,35.

О дне по индексу широкого рынка также не совсем корректно говорить, когда чувствительные к экономике средние индикаторы и индексы, например Dow Jones Transportation, показывают более низкие минимумы. Индекс достиг более низкого минимума 19 мая, в процессе пробив несколько ключевых уровней поддержки.

Даже биофармацевтический сектор, который одним из первых начал нести потери в начале 2021 года, неуклонно движется по нисходящей и вернулся к пандемийным минимумам. Когда эти секторы начинают торговаться вразрез с трендом широких индексов, это обычно говорит о возможном начале формирования дна.

Даже если брать коэффициент P/E для индекса S&P 500, то в прошлом он обычно формировал дно на гораздо более низких уровнях, под 15. Во время обвалов 2018 года и марта 2020 года коэффициент P/E сформировал дно ближе к 14. При таком коэффициенте значение S&P 500 сейчас должно было бы быть примерно на 3200 пунктов, или 17,8%, ниже, чем оно было по состоянию на 19 мая.

Все это ни в коем случае не означает, что индексу предстоит упасть еще на 17%. Можно лишь сказать, что мы еще не достигли того момента, когда все участники рынка пускаются в бегство. Именно тогда, когда все пускаются в бегство, а секторы, возглавившие падение, начинают разворачиваться вверх, можно и говорить о начале процесса формирования дна.

В довершение ко всему, в этот раз формирование дна, вероятно, будет происходить совсем иначе, чем последние десять лет, поскольку ФРС не придет рынку на помощь. Рынку придется рассчитывать только на собственные силы, а значит, процесс восстановления будет более сложным, чем в недавнем прошлом.