Россия готовит сокращение «нечувствительных» расходов на 10% в 2026 году

Специально для Investing.com.

Рыночный ландшафт меняется настолько часто, что инвесторы, трейдеры и прочие его участники зачастую оказываются сбиты с толку. Акции дешевеют, а рынок облигаций опустился к 8-летнему минимуму. Риски достигли уровней, в последний раз наблюдавшихся в начале 2020 года, когда пандемия охватила планету. Однако текущая картина сильно отличаются от событий 2020 года.

Российско-украинский конфликт лишь усугубил экономические проблемы, стоящие перед человечеством. Многие участники рынка отказываются от рисковых активов, и спекуляция криптовалютами — это последнее, о чем они задумываются. С тех пор, как цифровые валюты обвалились с их пиков от 10 ноября, спекулятивное безумие сошло на нет. В конце января биткоин, эфир и многие другие криптовалюты обновили локальные минимумы (которые даже сейчас ближе, чем максимумы конца 2021 года).

Все внимание рынков приковано к украинскому кризису, инфляции, перспективам рецессии, перебоям в цепочках поставок, карантину в Китае, напряженности в отношениях ядерных держав и многим другим проблемам. Сейчас может быть идеальный момент для включения просевших криптовалют в свои инвестиционные портфели. Инструментом опосредованного инвестирования может выступить биржевой фонд Bitwise Crypto Industry Innovators ETF (NYSE:BITQ), демонстрирующий сильную корреляцию с ценами криптовалют.

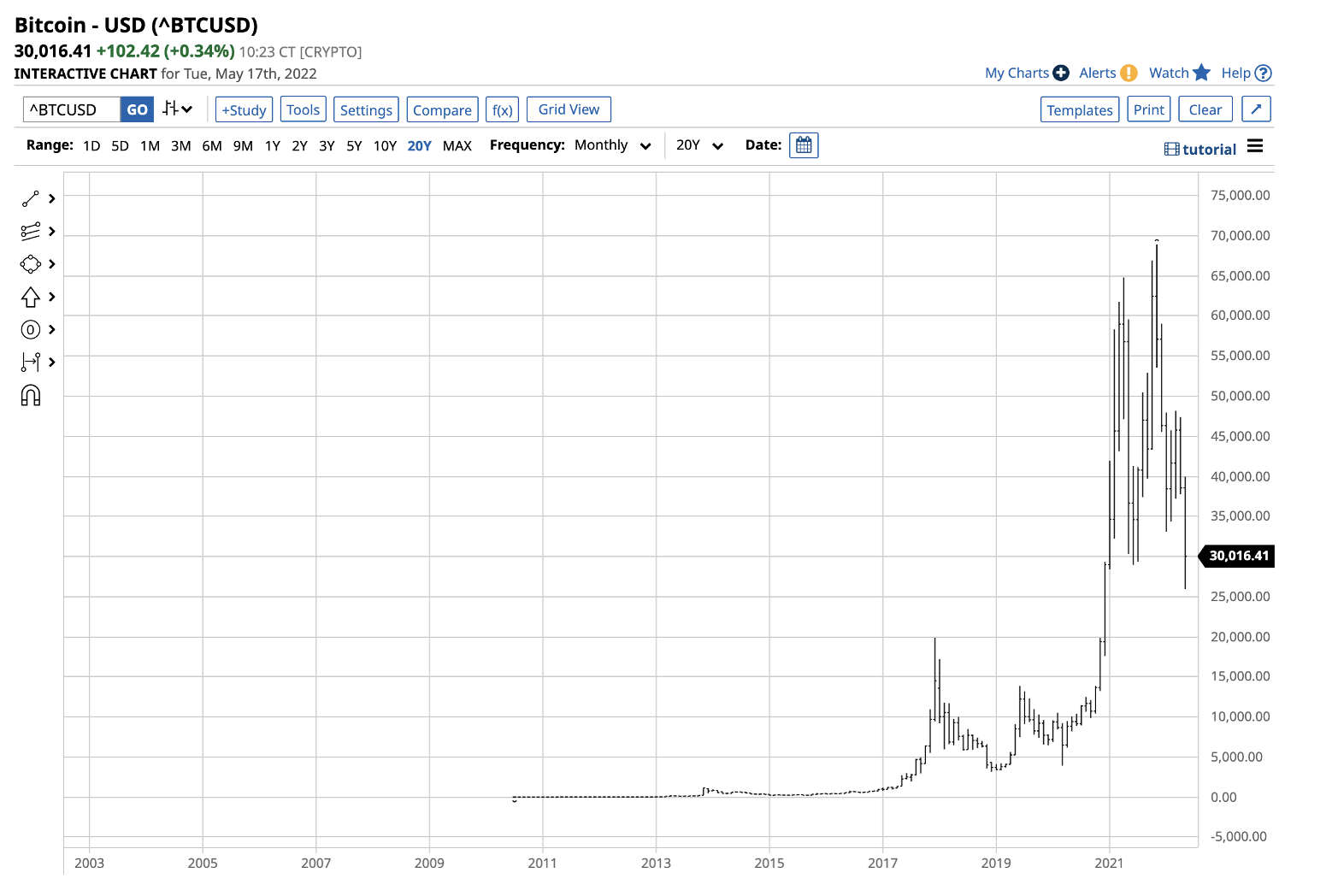

Просадка биткоина и эфира отпугнула спекулянтов

История биткоина и эфира стала наглядным свидетельством того, что состояние можно сколотить даже из пары долларов, что привлекло спекулянтов всех мастей.

Источник: Barchart

Чем выше взбирался биткоин, тем активнее покупатели приходили на рынок; каждый хотел превратить 100 долларов в миллионы.

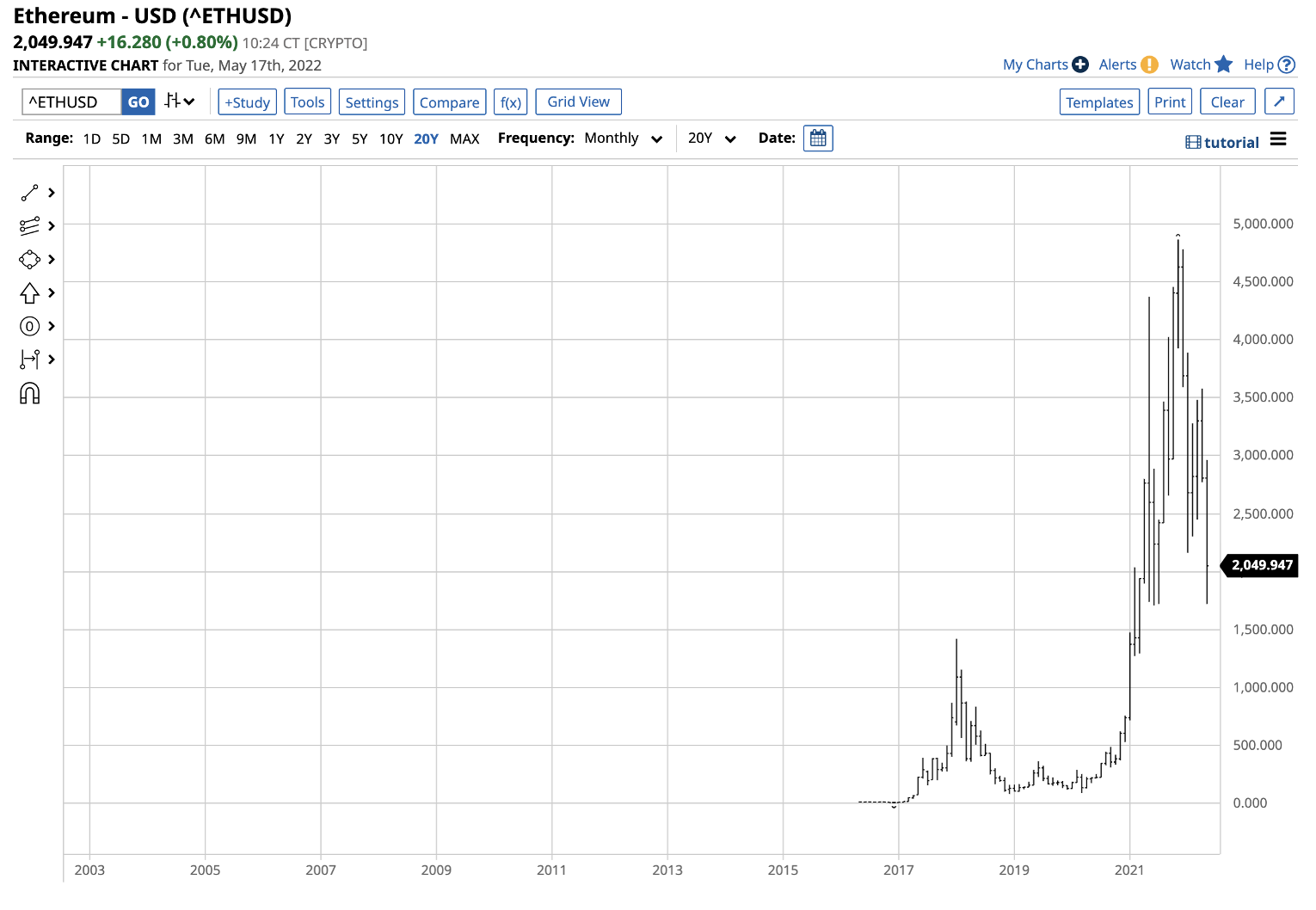

Источник: Barchart

Эфир — вторая по капитализации криптовалюта, и он пережил аналогичный всплеск спекулятивного интереса.

Но стоило ценам упасть, как вся привлекательность моментально испарилась.

Высокая инфляция не помогла криптовалютам

Некоторые участники рынка и «адепты» криптовалют надеялись, что всплеск инфляции, подрывающий покупательную способность фиатных валют, окажет поддержку цифровым активам. Эта теория основана на том, что центральные банки могут манипулировать денежной массой в угоду экономике или политической повестке, тогда как единственным способом увеличения предложения криптовалют является майнинг.

Этим надеждам не суждено было оправдаться; даже 40-летние максимумы инфляции не помогли биткоину, эфиру и большинству других валют, коих насчитывается более 19 470. И все это происходит на фоне роста индекса доллара вследствие повышения ключевой ставки ФРС. В результате инфляционное давление, повышающее доходность в долларах США, негативно сказалось на криптовалютах.

Криптовалюты предупреждают о рисках рецессии или стагфляции?

В то время как цены повсеместно растут, ВВП США в первом квартале 2022 года снизился на 1,4%. Жесткие меры, при помощи которых власти Китая борются со вспышками COVID-19, подрывают вторую по величине экономику мира. Рецессия в классическом понимании представляет собой два квартала падающего ВВП подряд (и нет оснований полагать, что в текущем квартале экономика развернется вверх).

Рецессия, протекающая на фоне растущего инфляционного давления, называется стагфляцией и является вызовом для Федеральной резервной системы и других центральных банков, использующих инструменты денежно-кредитную политику для достижения полной занятости и экономической стабильности.

Кроме того, украинский кризис и напряженность в отношениях между блоками Китай-Россия и США-Европа ограничили предложения сырья и подорвали деловую активность. Денежно-кредитная политика может быть очень эффективной при решении макроэкономических проблем, вызванных проблемами спроса, но у центральных банков практически нет инструментов регулирования предложения.

Распродажа криптовалют, в рамках которой они формируют серию нисходящих экстремумов, предупреждает об ухудшении экономических условий, а центральные банки и правительства сейчас выглядят перепуганными «оленями» в свете экономических и геополитических фар.

3 причины ожидать восстановления криптовалют

В периоды активных ралли и распродаж цены зачастую достигают необоснованных и иррациональных уровней. В 2020 году котировки нефти WTI опустились до невиданных ранее отрицательных значений, а уже всего два года спустя один баррель стоил более 110 долларов.

Волатильный характер криптовалют только усугубляет эту картину. Я выделил три фактора, которые в конечном итоге приведут к восходящему развороту рынка:

• Либертарианская идеология криптовалют отвергает идею государственного контроля над денежной массой. По мере снижения кредита доверия правительств цифровые активы, вероятно, начнут играть более важную роль в мировой экономике.

• «Ястребиный» курс денежно-кредитной политики закладывает фундамент следующего кризиса, который приведет к очередному вливанию ликвидности и снижению стоимости фиатных валют. Геополитическая напряженность и последствия дисбаланса спроса-предложения не оказывают никакого негативного влияния на альтернативные средства обмена, уже добившиеся серьезного признания.

• Криптовалюты являются воплощением финтех-революции, повышая скорость и эффективность систем учета транзакций. Повсеместное внедрение блокчейна приведет к дальнейшему развитию цифровых валют как внутренних токенов этих систем.

Можно с высокой долей вероятности утверждать, что в тот момент, когда криптовалюты нащупают дно и вернутся на восходящую траекторию, покупатели вернутся на рынок.

Инвестируем в инфраструктуру, а не конечный продукт

Рынки, как правило, являются цикличными, и криптовалюты сейчас застряли в «медвежьей» фазе. Гарантированно выделить экстремумы можно только задним числом, а в случае с цифровыми активами проблема усугубляется высокой дисперсией цен.

Многие участники рынка избегают нового класса активов, поскольку не доверяют существующим инструментам их хранения, разительно отличающихся от традиционных биржевых счетов. При этом криптовалютные биржи сталкиваются и с уникальными проблемами.

На прошлой неделе Coinbase (NASDAQ:COIN) предупредила, что банкротство может уничтожить средства пользователей, поскольку те станут «необеспеченными кредиторами». В случае банкротства они не смогут в судебном порядке истребовать с биржи какое-либо конкретное имущество, а их средства станут недоступны.

Федеральная корпорация страхования депозитов (FDIC) не защищает клиентов криптобиржи. Заявление Coinbase оказало дополнительное давление на криптовалюты, создав дополнительный риск.

Coinbase и другим биржам придется убедить клиентов в своей жизнеспособности. Я верю, что криптовалюты и ведущие биржи не только выживут, но и будут процветать с началом «бычьей» фазы цикла.

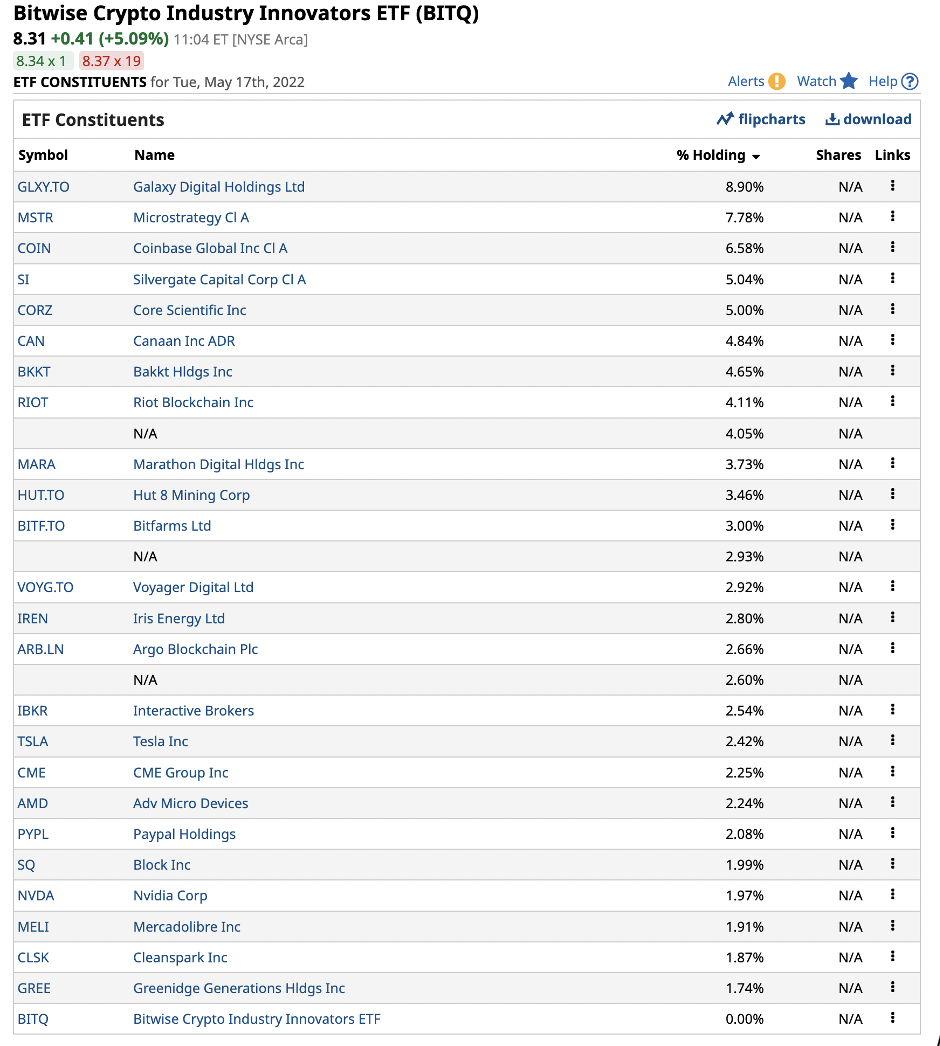

Биржевой продукт Bitwise Crypto Industry Innovators ETF представляет собой инструмент инвестирования в инфраструктуру, а не конечный продукт, поскольку объединяет акции бирж, майнеров и других компаний, связанных с криптовалютами. Вот как выглядит список активов BITQ:

Источник: Barchart

Торгуясь по 8,31 доллара за акцию по состоянию на 17 мая, BITQ управлял активами в размере 59,443 миллиона долларов, а владельцев ежедневно сменяют в среднем 141 014 акций ETF. BITQ взимает комиссию за управление средствами в размере 0,85%.

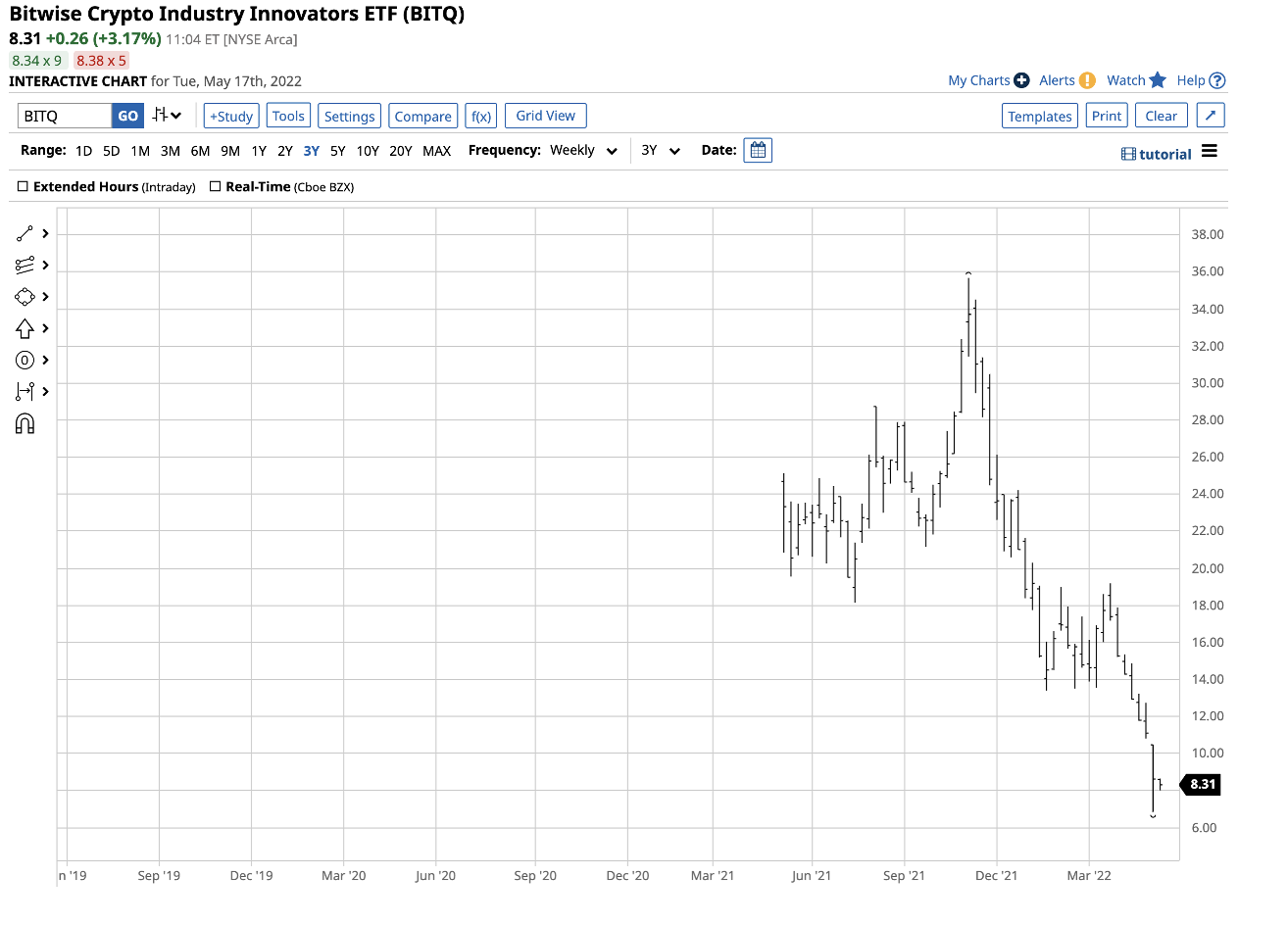

BITQ — волатильный продукт, который растет и падает вслед за ценами на криптовалюты.

Источник: Barchart

В ноябре 2021 года BITQ достиг пиковых $35,68; именно тогда биткоин и эфир обновили свои рекордные максимумы. На текущих уровнях я считаю BITQ недорогим опционом колл на криптовалюты без конкретной даты экспирации. BITQ не защищен от полного обесценивания, но в то же время обладает значительным потенциалом роста.

Инвестируйте не больше, чем готовы потерять, поскольку прибыль всегда идет рука об руку с рисками. Торгуясь по $8,31 за акцию, BITQ вполне оправдывает потенциальные риски.

Сложившаяся на рынках обстановка как никогда усложняет принятие правильных решений. Список проблем включает:

- Инфляцию;

- Геополитические потрясения;

- Развитие подрывных технологий;

- Повышение процентных ставок.

Справиться с ними помогут достоверные данные, эффективные инструменты сортировки данных и анализа. Вы должны убрать эмоции из уравнения.

В этом вам поможет инструмент InvestingPro+, предлагающий данные и инструменты, необходимые для принятия правильных инвестиционных решений.