Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

Специально для Investing.com.

1 октября 2018 г. Ларри Калп занял пост главного исполнительного директора General Electric (NYSE:GE). С тех пор акции GE упали на 20%.

Можно придумать несколько объяснений столь слабой динамики. Возможно, Калп просто плохой генеральный директор. Однако это кажется маловероятным.

В конце концов, Калп добился оглушительного успеха, возглавляя Danaher Corporation (NYSE:DHR), которая под его руководством была одним из лидеров фондового рынка. В день, когда появились новости о том, что Калп сменит Джона Флэннери на посту генерального директора, акции GE выросли на 7%, что соответствует примерно 8 миллиардам долларов рыночной капитализации. Инвесторы сочли Калпа отличным менеджером; и даже несмотря на просадку акций GE, у нас нет оснований заявлять обратное.

Теоретически, на пути Калпа мог встать совет директоров бостонского гиганта. Но и это не так: Калпу предоставили полную свободу действий. Расходы были урезаны, а состав руководства — обновлен. GE Biopharma была продана за 21 миллиард долларов; подразделение лизинга самолетов ушло за 30 миллиардов долларов. Сейчас компания планирует провести дробление на три части. Трудно представить себе более масштабное событие, чем распад GE — некогда легендарного конгломерата, который менее 20 лет назад производил все, от бытовой техники до лампочек и телевизионных программ.

Кратко резюмируя: предположительно компетентный генеральный директор получил карт-бланш на то, чтобы переделать компанию согласно своему видению. Однако акции General Electric говорят, что эта стратегия не сработала.

В результате можно прийти к двум противоположным выводам. Одни скажут, что просадка сделала акции привлекательными, тогда как другие назовут их «мертвым грузом».

Аргументы в пользу GE

Основной аргумент в пользу акций GE прост: паникующий рынок сбрасывает GE в самый неподходящий момент. 20-процентное снижение пришлось целиком на 2022 год. Эта распродажа оказалась более масштабной, чем 15-процентная просадка S&P 500.

Даже для такого убежденного скептика, как я, этот аргумент кажется весьма убедительным. Стратегия Калпа еще не оказала существенного влияния на фундаментальный фон, но хорошие новости уже есть. Компания стала намного компактнее с точки зрения глобального охвата, но при этом сохраняет лидирующие позиции в основных направлениях деятельности. Это можно сказать о подразделениях GE Healthcare и GE Aviation. Наследие катастрофического приобретения энергетического бизнеса Alstom в лице GE Power имеет некоторые недостатки, но долгосрочные перспективы портфеля возобновляемых источников энергии выглядят привлекательно.

В прошлом мы уже наблюдали подобные ситуации, когда инвесторы сбегают как раз перед тем, когда масштабные усилия компании по оздоровлению бизнеса начинают приносить плоды. Так было, например, с Procter & Gamble (NYSE:PG) и Coca-Cola (NYSE:KO).

Всего несколько месяцев назад сама GE выражала оптимизм в отношении того, как продвигается ее план. Согласно опубликованным в конце января прогнозам, свободный денежный поток в этом году увеличится более чем вдвое, а скорректированная прибыль на акцию вырастет с прошлогодних 2,12 до 2,80-3,50 доллара.

В рамках состоявшегося в марте Дня инвестора руководство GE оценило возможный свободный денежный поток следующего года примерно в 7 миллиардов долларов. Текущая рыночная капитализация составляет 81 миллиард долларов, а значит, форвардный коэффициент P/FCF составляет менее 12, что представляет собой привлекательный фундаментальный уровень.

Опубликованный в прошлом месяце отчет за первый квартал, безусловно, допускает, что эти цели могут быть не достигнуты. Калп озвучил слабый прогноз на текущий год, что, в свою очередь, вызывает опасения за планы компании на 2023 год. Но главным сдерживающим фактором на данный момент (по крайней мере, по мнению руководства GE) являются перебои в цепочках поставок, а не внутренние проблемы GE.

Таким образом, даже если прогнозируемый на 2023 год денежный поток будет зафиксирован с опозданием на год или два, акции GE все еще сохраняют свою инвестиционную привлекательность, пока торгуются ниже 80 долларов. Вопросы цепочки поставок будут проработаны, а расходы — урезаны (равно как и процентные платежи по сокращающейся долговой нагрузке). Дробление компании также может раскрыть ее дополнительный потенциал.

«Быки» утверждают, что сейчас инвесторы ориентируются на краткосрочную картину, сосредоточив внимание на макроэкономических проблемах, перебоях в цепочках поставок и глобальной распродаже на фондовом рынке. Однако рано или поздно это изменится, и да долгосрочная «ценность», которую GE создает прямо сейчас, проявится в полной мере, запустив ралли акций.

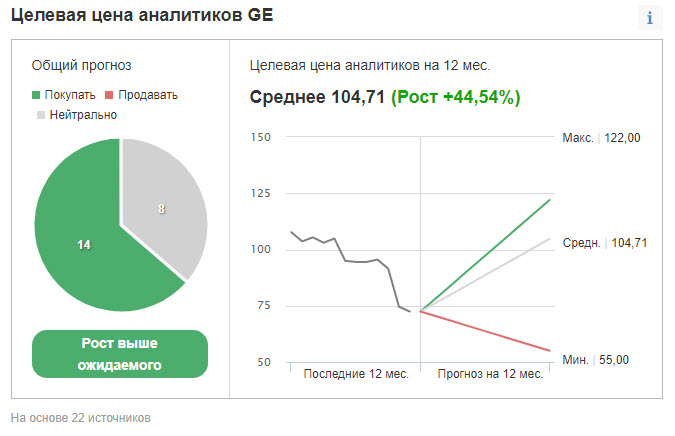

В конце концов, эти 7 миллиардов долларов свободного денежного потока (исходя из перспектив роста в сегментах здравоохранения и авиации) предполагают рост рыночной капитализации до 140 миллиардов долларов при весьма консервативном коэффициент P/E в 20. Для этого акции должны будут прибавить 75%. Уолл-стрит настроена не так оптимистично, но усредненный 12-месячный целевой уровень по-прежнему предполагает наличие потенциала роста более чем на 40%.

Аргументы против GE

Стоит сказать, что сейчас я склоняюсь скорее к «бычьей» точке зрения на GE. Я никогда не был «фанатом» GE, однако более благоприятного соотношения рисков и потенциальной прибыли у бумаг компании не было как минимум 10 лет.

Однако риски есть. По правде говоря, главным из них является привычка компании не выполнять обещания. За годы своей истории GE дала очень много обещаний (будь то до, или даже после прихода Калпа). Всегда что-то идет не так; продажа активов, стоимость которых не соответствует той ценности, которую быки в них видят; цели, которые остаются недостигнутыми.

Этим грешит не только GE. Мы уже видели распад крупного американского конгломерата. Инвесторы хедж-фондов объединили Dow Chemical и DuPont исключительно для того, чтобы разделить эту компанию на три подразделения. Однако раскол на Dow (NYSE:DOW), Dupont De Nemours (NYSE:DD) и Corteva (NYSE:CTVA) не принес ожидаемой прибыли. Фактически, бумаги компаний оказались в аутсайдерах.

Калп, безусловно, внес свой вклад в развитие компании, однако самые очевидные решения им уже приняты. Осталось не так много расходов, которые можно было бы урезать (если они вообще есть). То же самое можно сказать и о процентных платежах, поскольку растущие ставки на рынке облигаций могут свести на нет оставшиеся преимущества, поскольку GE со временем рефинансирует свой долг.

И хотя акции GE с начала года упали на 22%, рыночная капитализация компании по-прежнему превышает 80 миллиардов долларов, а общая стоимость с учетом долговой нагрузки значительно превышает 100 миллиардов долларов.

Для дальнейшего роста акций просто необходимо дальнейшее развитие компании (независимо от того, останется ли она единым предприятием, или же будет разделена на три компании). И, даже если предположить, что краткосрочные проблемы будут решены, никаких гарантий нет. GE годами обещает продемонстрировать подобный рост, но пока безрезультатно.

Для общего понимания: с 1 марта 2009 года акции GE выросли всего на 6%, тогда как прирост S&P 500 даже с учетом недавнего падения составляет 449%.

Руководство GE обещало скорые перемены, и акционеры GE сделали ставку на этот разворот, в результате оказавшись разочарованными.

Сейчас «быки» говорят классическое «на этот раз все будет иначе». Но не зря опытные инвесторы называют эту фразу самыми опасными словами в инвестировании.