Смертельная ловушка: водитель Xiaomi погиб в огне из-за отказа дверных ручек

- В нашем сегодняшнем материале мы займемся поисками новых акций стоимости, которые должны показывать опережающую динамику на фоне опасений по поводу инфляции и ужесточения денежно-кредитной политики Федеральной резервной системы.

- С помощью инструмента для скрининга акций Investing Pro+ мы отобрали три компании, которые можно считать относительно безопасными благодаря сильным фундаментальным показателям, низким оценкам и растущей дивидендной доходности.

- Компаниями, удовлетворяющими этим критериям, стали ZIM Integrated Shipping Services, Macy's и NRG Energy.

- Хотите поискать для своего портфеля другие топовые компании? Пользователи InvestingPro+ получают эксклюзивный доступ к аналитическим инструментам и данным. Подробнее

Акции стоимости в последние месяцы были в числе лидеров фондового рынка, поскольку в условиях повышенной волатильности инвесторы активно вкладывали средства в дешевые компании с существенным потенциалом роста.

С учетом этого мы провели методичный отбор среди более чем 7500 зарегистрированных на биржах США акций с использованием инструмента InvestingPro+ для скрининга акций, составив по его результатам небольшой список устоявшихся компаний, которые выплачивают дивиденды и обладают привлекательной оценкой.

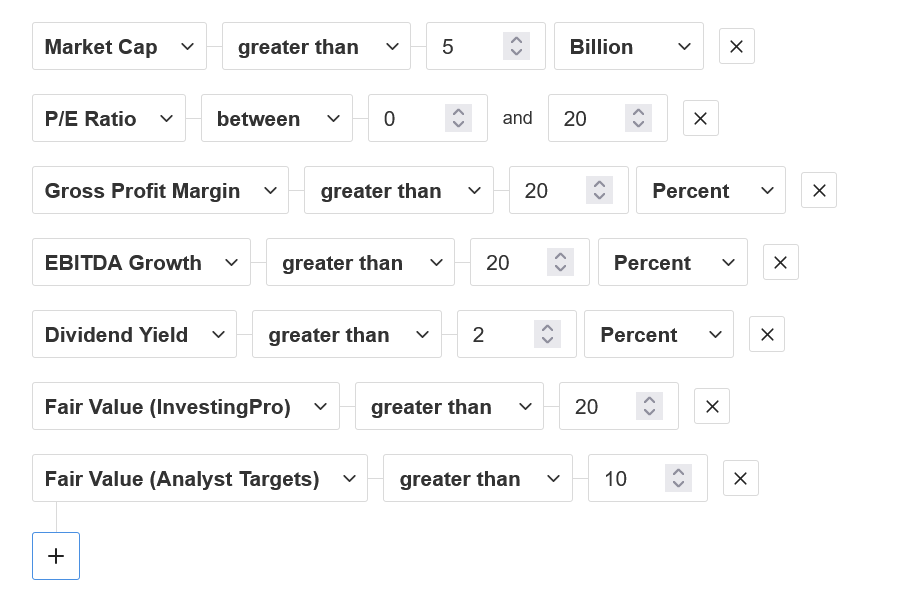

Мы искали компании с рыночной капитализацией от $5 миллиардов, мультипликатором P/E в пределах 0–20 и дивидендной доходностью не менее 2%. Затем мы отобрали компании, у которых валовая маржа и прибыль EBIDTA растут темпами не менее 20%. Еще одним критерием для попадания в наш список наблюдения был потенциал роста цены акций относительно справедливой стоимости InvestingPro — он должен был составлять не менее 20%. Помимо этого, акции должны были иметь потенциал роста по меньшей мере на 10% по сравнению с ценовыми таргетами аналитиков.

Источник: InvestingPro

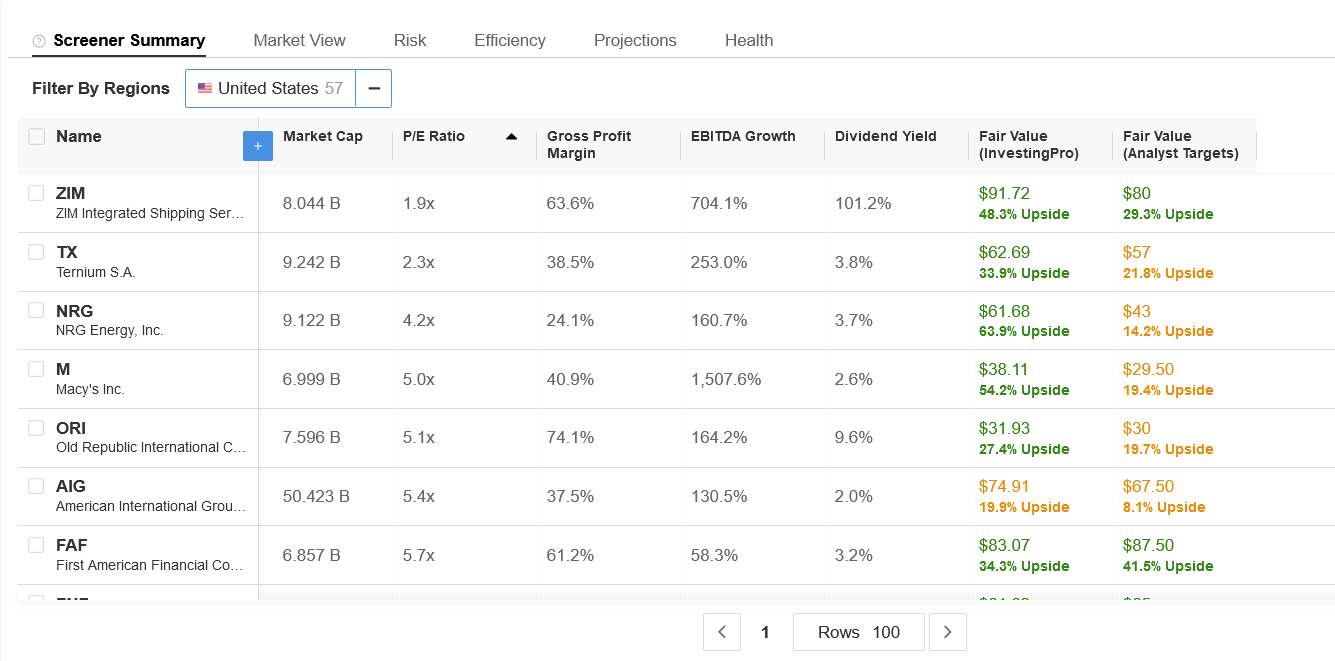

Далее мы в подробностях расскажем о трех самых многообещающих компаниях, от которых можно ожидать максимальной доходности в ближайшие месяцы, если отталкиваться от моделей InvestingPro.

Источник: InvestingPro

1. ZIM Integrated Shipping Services

- Коэффициент P/E: 1,7

- Дивидендная доходность: 77,2%

- Рыночная капитализация: $7,4 миллиарда

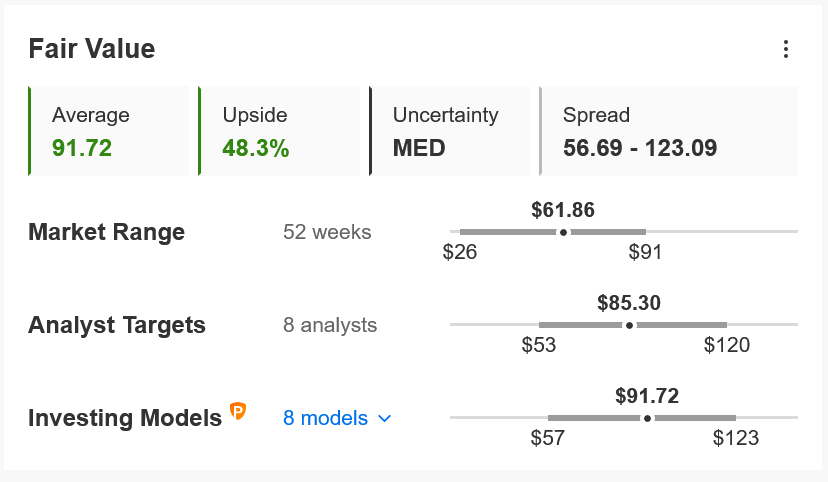

- Потенциал роста к справедливой цене Pro+: +48,3%

ZIM Integrated Shipping Services (NYSE:ZIM) — это базирующаяся в Израиле международная компания морских перевозок, широко известная как ZIM. Она владеет и управляет флотом из 118 судов, в том числе 110 контейнеровозов и 8 судов для перевозки транспортных средств. По размеру флота ZIM входит в мировой топ-20.

ZIM дебютировала на Нью-Йоркской фондовой бирже в январе 2021 года. Цена ее акций на IPO составила $15 за штуку. Компании сыграло на руку благоприятное сочетание резкого повышения фрахтовых ставок и позитивных трендов спроса на фоне сохраняющихся проблем в мировых цепочках поставок.

Акции ZIM завершили сессию вторника на отметке $61,86. Исходя из текущих уровней, рыночная капитализация компании составляет $7,4 миллиарда. За последние 12 месяцев акции подорожали примерно на 134%.

Источник: Investing.com

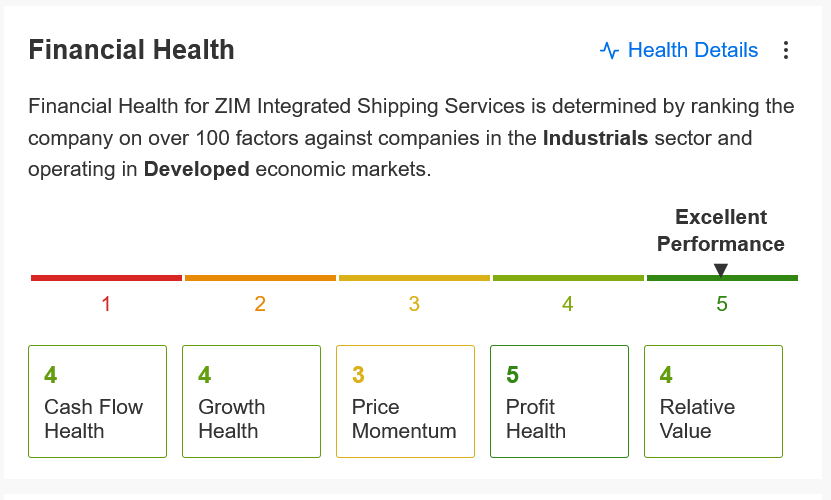

ZIM получила максимально возможные 5 баллов по итогам анализа финансового благополучия Pro+ и обладает крайне привлекательной оценкой, а значит, она действительно заслуживает внимания инвесторов в складывающихся сейчас условиях высокой инфляции.

Источник: InvestingPro

Мультипликатор P/E составляет всего 1,7. По данным InvestingPro, это на 82% ниже медианного значения по сектору, составляющего 11,0. Вдобавок ко всему, ZIM лидирует среди конкурентов по некоторым метрикам прибыльности. В частности, ее валовая маржа составляет почти 64%, а годовые темпы роста EBIDTA превышают 700%.

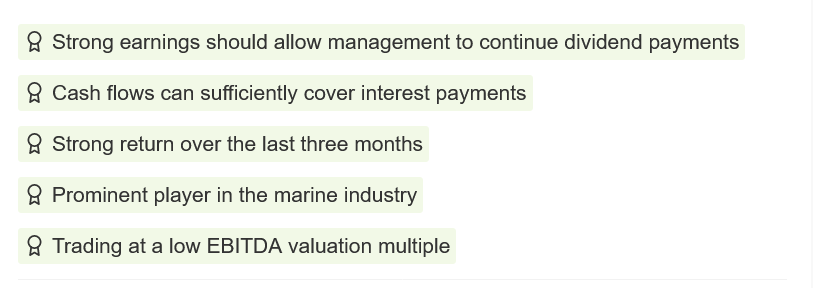

Pro+ также выделяет ряд других положительных аспектов, включая сильный рост прибыли и денежного потока, а также низкий оценочный мультипликатор к EBITDA.

Источник: InvestingPro

Принимая все это во внимание, акции ZIM можно с уверенностью рекомендовать к покупке, особенно с учетом радужных перспектив прибыли и заоблачной дивидендной доходности. Согласно модели InvestingPro, в следующие 12 месяцев акции ZIM могут вырасти примерно на 48% к справедливой цене $91,72.

Источник: InvestingPro

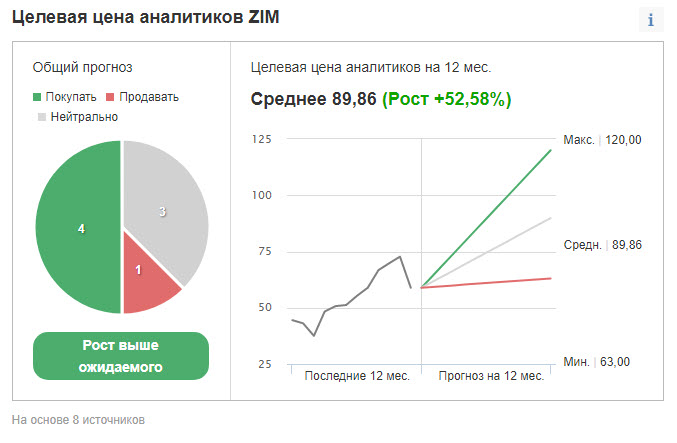

Аналитики тоже с оптимизмом оценивают перспективы этого морского перевозчика, ссылаясь на благоприятную фундаментальную ситуацию на рынке морских перевозок. Усредненная целевая цена акций ZIM составляет примерно $90,00, что означает потенциал роста на 45% с текущих уровней в течение следующих 12 месяцев.

Источник: Investing.com

2. Macy's

- Коэффициент P/E: 5,3.

- Дивидендная доходность: 2,66%

- Рыночная капитализация: $7,0 миллиарда

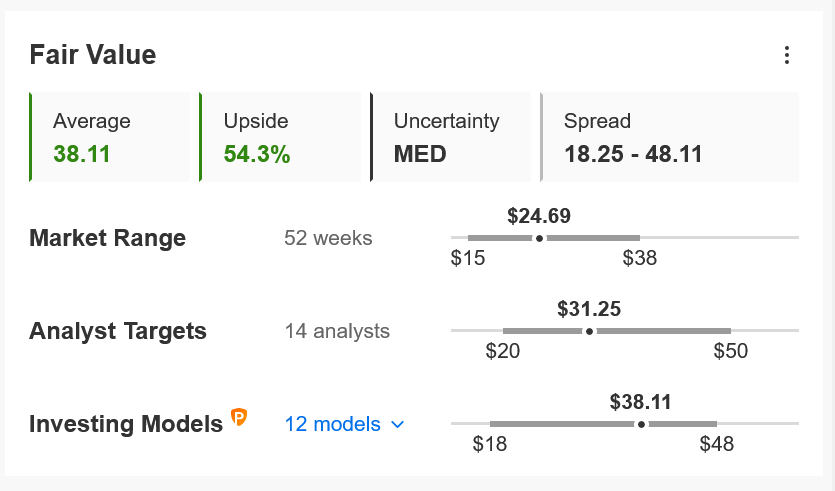

- Потенциал роста к справедливой цене Pro+: +54,3%

В течение последнего года Macy’s (NYSE:M) была одним из лидеров сектора розничной торговли. Этой сети универмагов удалось извлечь выгоду из нормализации жизни после начала вакцинации от ковида.

Когда эпидемиологическая обстановка улучшилась, посещаемость универмагов Macy’s резко возросла. На этом фоне акции культового ретейлера прибавили примерно 56% за последние 12 месяцев.

Вчерашнюю сессию бумаги Macy's завершили на отметке $24,69, что означает рыночную капитализацию в размере $7,0 миллиардов. Акции Macy’s сейчас торгуются примерно на 35% ниже 52-недельного максимума $37,95, достигнутого в ноябре 2021 года.

Источник: Investing.com

Macy’s — прекрасный вариант для инвесторов, желающих инвестировать в акции стоимости и защитить себя от волатильности в ближайшие месяцы. У компании разумный мультипликатор P/E на уровне 5,3 и привлекательный дивиденд — в год компания выплачивает по $0,63 на акцию при дивидендной доходности 2,66%. С учетом того, что валовая маржа составляет 40,9%, а EBITDA растет темпами 1500%, у Macy's, похоже, действительно блестящие перспективы.

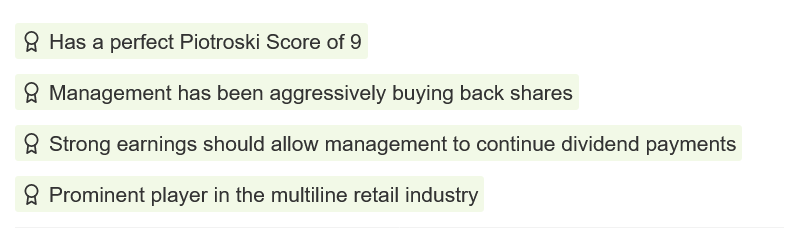

Pro+ выделяет еще несколько ключевых аспектов, касающихся прежде всего обратного выкупа акций и выплаты дивидендов:

Источник: InvestingPro

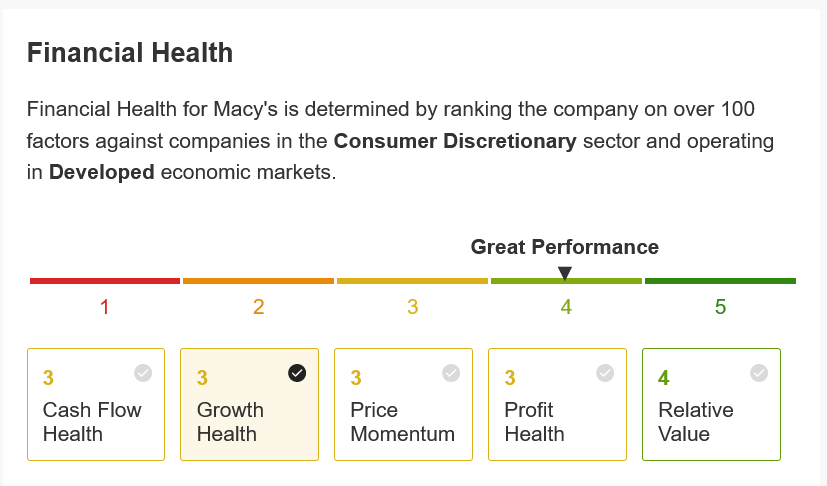

Pro+ также дает краткий обзор финансового благополучия компании — Macy's заработала 4 балла из 5 возможных.

По текущей цене ниже $30 акции Macy's торгуются с крайне большим дисконтом относительно количественных моделей InvestingPro, судя по которым, бумаги обладают потенциалом роста с текущих уровней по меньшей мере на 54% в течение следующих 12 месяцев.

Источник: InvestingPro

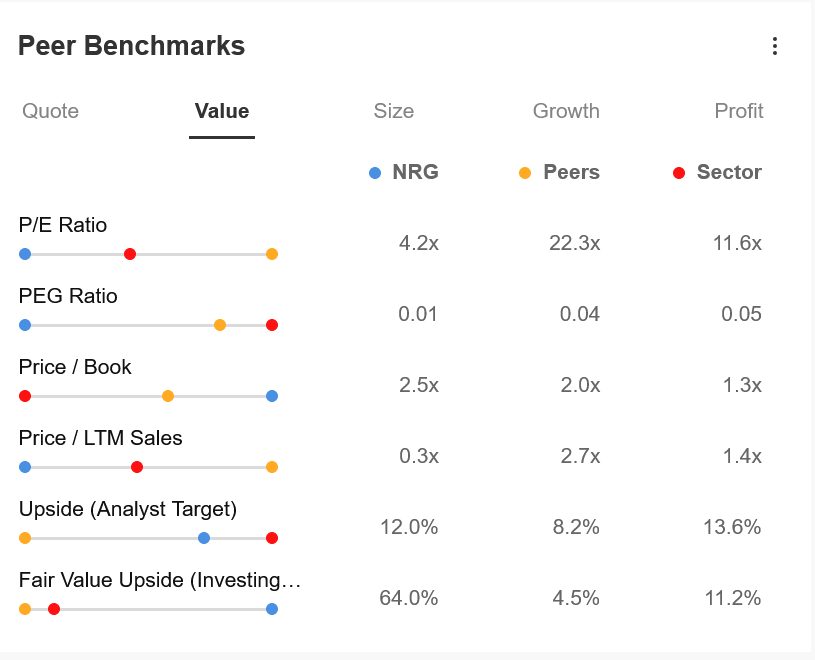

3. NRG Energy

- Коэффициент P/E: 4,2.

- Дивидендная доходность: 3,51%

- Рыночная капитализация: $9,1 миллиарда

- Потенциал роста к справедливой цене Pro+: +64,0%

NRG Energy (NYSE:NRG) входит в число крупнейших независимых энергетических компаний США. Эта основанная в 1989 году компания занимается выработкой, дистрибуцией и подачей электроэнергии, работая также в смежных областях. NRG Energy обслуживает приблизительно 6 миллионов индивидуальных, коммерческих, промышленных и оптовых клиентов в 10 штатах на Северо-Востоке и Среднем Западе США.

Компания также поставляет электроэнергию из возобновляемых источников и оказывает клиентам услуги в сфере управления выбросами CO2. Акции NRG Energy завершили вчерашние торги на уровне $37,62, что примерно на 18% ниже 52-недельного максимума $46,10, зафиксированного в августе 2021 года. Рыночная капитализация компании достигает $9,1 миллиарда.

В текущей обстановке NRG Energy можно назвать выгодным вложением в сопоставлении с широким рынком благодаря ее крайне низкой оценке по сравнению с другими компаниями энергетического сектора, а также с учетом того, что она продолжает активно возвращать средства акционерам.

Мультипликатор P/E для акций NRG Energy составляет 4,2. Это гораздо ниже медианного показателя для сектора, достигающего 11,6, и существенно ниже составного мультипликатора конкурентов, равного 22,3.

Источник: InvestingPro

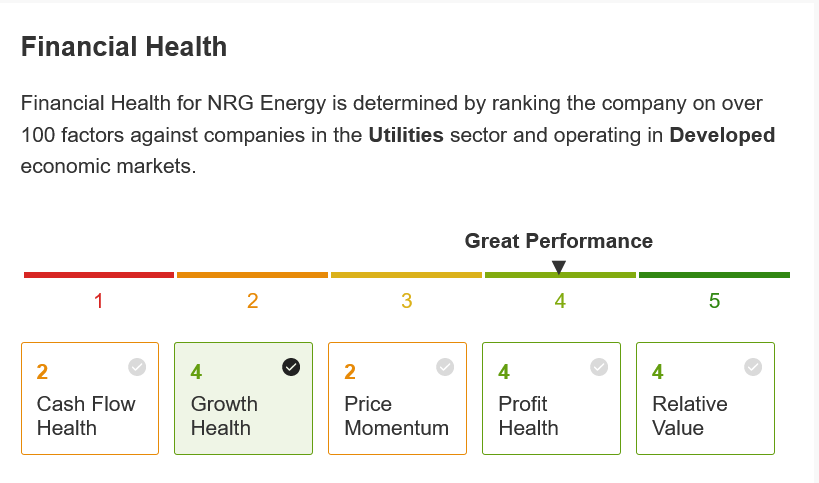

Как показывает Pro+, NRG находится в прекрасной финансовой форме благодаря радужным перспективам прибыли и роста в сочетании с привлекательной оценкой.

Источник: InvestingPro

Высокий размер дивидендных выплат и привлекательная доходность еще больше повышают шансы NRG на то, чтобы опережать рынок в ближайшие месяцы. Недавно компания увеличила свой наличный квартальный дивиденд почти на 8% до $0,35 на акцию. Годовой дивиденд таким образом составляет $1,40 при доходности 3,51%. По этому показателю NRG входит в число лидеров сектора.

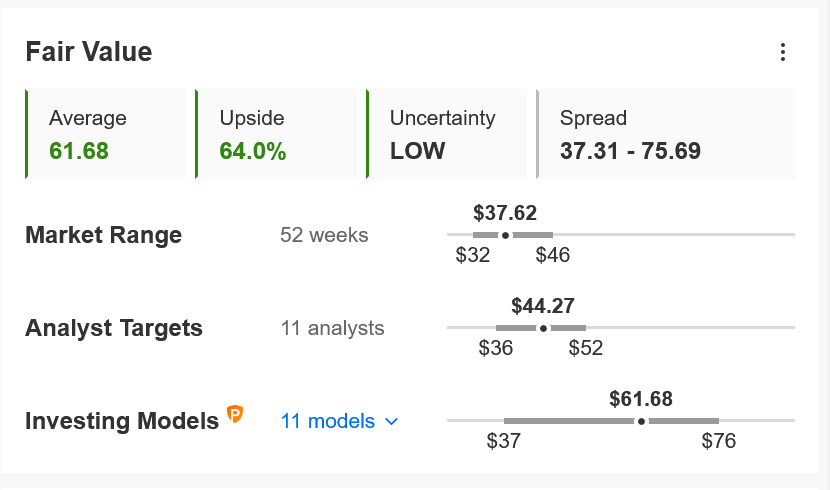

Акции NRG, что неудивительно, сейчас недооценены. Согласно моделям InvestingPro, в течение ближайших 12 месяцев они могут вырасти на 64% к справедливой цене $61,68.

Источник: InvestingPro