Wolfe: Трамп готовится к выходу из войны раньше ожидаемого

Акции американского нефтяного гиганта Exxon Mobil (NYSE:XOM) активно растут вот уже на протяжении одного года. После скачка на 67% в 2021 году, с начала текущего года бумаги компании выросли еще на 35,8%, опередив все три основных американских индекса. Сессию понедельника они завершили на отметке $83,16.

Хотя Exxon сумела наверстать все связанные с пандемией потери, акции компании по-прежнему далеки от рекордного максимума по закрытию $104,38, зафиксированного в июне 2014 года. На тот момент крупнейший производитель нефти в США был также самой дорогой в мире компанией.

С тех пор акции Exxon принесли долгосрочным инвесторам разочаровывающие результаты. За последние 10 лет они отстали от S&P 500 более чем на 200 процентных пунктов.

Вехой в этом процессе ослабления стало исключение компании из расчетной базы индекса Dow Jones Industrial Average в августе 2020 года после почти 100-летнего пребывания в его составе.

В свете текущего ралли многие инвесторы задаются вопросом, стоит ли сейчас инвестировать в Exxon с прицелом на долгосрочную перспективу, особенно с учетом того, что складывающиеся макроэкономические условия, похоже, указывают на вероятность дальнейшего роста.

Цены на нефть мировой эталонной марки Brent выросли по сравнению с прошлогодними уровнями более чем на 60% на фоне российско-украинского конфликта и высокого спроса после пандемии.

При поддержке роста цен на сырье Exxon отчиталась о максимальной почти за восемь лет прибыли в своем отчете за четвертый квартал, который был опубликован в феврале.

Скорректированная на разовые статьи чистая прибыль составила $2,05 на акцию, оказавшись на $0,11 выше среднего прогноза аналитиков. Помимо этого, компания погасила долги на $9 миллиардов, в результате чего объем обязательств вернулся на доковидный уровень.

Впереди дальнейшее сокращение издержек

С учетом того, что цены на энергоносители выросли по сравнению с прошлым годом, текущий год может оказаться для Exxon еще более прибыльным. Согласно прогнозу аналитиков, за первый квартал компания отчитается о скачке прибыли на 45% (результаты будут опубликованы позднее в апреле).

Вдобавок к этому, Exxon продолжает сокращать издержки, создавая более комфортный резерв для покрытия дивидендных выплат. Дивидендная доходность акций Exxon в настоящее время составляет 4,23%. По этому показателю компания занимает третье место среди компонентов индекса S&P 500. В ходе дня инвестора в прошлом месяце Exxon объявила, что планирует к концу следующего года сэкономить дополнительные $3 миллиарда, чтобы увеличить возврат средств акционерам и извлечь выгоду из повышения цен на нефть.

Согласно заявлению компании, структурные издержки сократятся на $9 миллиардов к концу 2023 года по сравнению с уровнями четырехлетней давности. Таким образом, прежняя цель по экономии была повышена на 50%. За счет дополнительной экономии издержки уменьшатся на $10 в расчете на один баррель, и этого будет достаточно для покрытия 60% дивидендных выплат. Согласно компании, экономия поможет удвоить потенциал прибыли и денежного потока к 2027 году и одновременно с этим увеличить возврат средств акционерам.

Эти меры воодушевляют долгосрочных инвесторов, владеющих акциями Exxon главным образом ради дивидендов. Однако инвесторам также стоит обратить внимание на то, что акции Exxon, возможно, уже достигли пика в текущем цикле, учитывая увеличивающуюся неопределенность относительно экономического роста и спроса.

По мнению некоторых экономистов, позднее в течение 2022 года в мировой экономике может начаться рецессия, при том, что мировые центробанки, в том числе США и других крупнейших экономик, повышают процентные ставки, чтобы сдержать инфляцию.

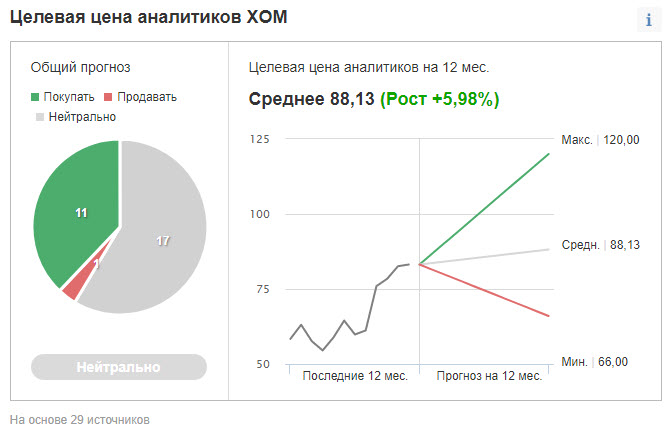

Вероятно, именно по этой причине у Exxon сейчас нейтральный консенсус-рейтинг согласно опросу 29 аналитиков, проведенному Investing.com.

Источник: Investing.com

Подведем итоги

По нашему мнению, стоимость акций Exxon Mobil отражает текущие «бычьи» перспективы рынков энергоносителей с существенным ростом цен нефти и газа по сравнению с уровнями начала года. При этом у Exxon очень прочное финансовое положение, а значит, инвесторы, ориентированные на долгосрочный стабильный доход, могут положиться на компанию в качестве источника дивидендов. Однако сейчас, как нам кажется, им следует подождать, пока не появится более привлекательная точка входа.